Met nog twee maanden te gaan, verhoogde Philips wederom de omzet- en winstdoelstelling voor het lopende jaar. Het is al de derde keer dat ceo Roy Jakobs de verwachtingen voor dit boekjaar bijstelt. Toch is er een duidelijke dissonant in de cijfers. Het aantal nieuwe bestellingen loopt stevig terug. De laatste negen kwartalen was die daling niet zo scherp als afgelopen kwartaal.

Philips-topman Roy Jakobs kent de regels van het spel. Als opvolger van de weggestuurde Frans van Houten kreeg hij de leiding over een bedrijf dat in grote problemen was gekomen door de gemankeerde slaapapneu-apparaten. Een massale en geldverslindende terugroepactie volgde. Philips schikte inmiddels voor ruim 500 miljoen euro met gedupeerde gebruikers van de apparaten, maar dit betrof laaghangend fruit: het ging alleen om de economische schade. De claims van patiënten die (potentieel) gezondheidsschade hebben opgelopen is waarschijnlijk vele malen groter. En dan is Philips nog in conclaaf met toezichthouder FDA en het Amerikaanse OM over respectievelijk testresultaten en een schikking (consent decree).

Nauwelijks twee weken na zijn eerste werkdag als nieuwe topman, bracht Jakobs in de praktijk wat in de managementboeken wel het kitchen sink fenomeen wordt genoemd: breng het slechte nieuws zoveel mogelijk in één keer. Door de resultaatprognoses van zijn voorganger ging vorig jaar oktober resoluut een streep en de balans werd opgeschoond door flink wat goodwill van eerdere overnames af te boeken.

Jakobs kondigde ook een grote ontslagronde aan en schrapte honderden miljoenen euro’s uit het budget voor NatLab, het roemruchte laboratorium dat ooit het paradepaardje van Philips was. In plaats daarvan kregen de diverse bedrijfsonderdelen meer te zeggen over research. Het concern moest minder projecten gaan doen en kiezen voor die programma’s die het beste schaalbaar zijn en waarmee Philips dichter op (de wensen van) de klant zit.

Patroon

Jakobs volgt zo het klassieke patroon van een net gestarte ceo. Lager neergezette verwachtingen vormen een goede basis om de prognoses gaandeweg weer te verhogen. De hogere omzet- en winstverwachting die het medisch technologieconcern vandaag, maandag 23 oktober, bij de kwartaalcijfers presenteerde was al de derde outlookverhoging van dit jaar.

De stapsgewijs hogere omzetverwachting illustreert dat mooi. Bij de jaarcijfers over 2022 mikte het concern nog op een “lage enkelcijferige” organische omzetgroei (lees: een procent of vier). Zes maanden later werd dat bij de halfjaarcijferpresentatie al licht bijgesteld naar circa vijf procent. En bij de derde kwartaalcijfers deze week ging de outlook weer wat verder omhoog, naar een organische omzetgroei van 6 tot 7 procent. Voor de winstgevendheid (adjusted ebita marge) geldt min of meer hetzelfde. De prognose was een “hoog enkelcijferig resultaat” op de verkopen en daar gaat Philips nu overheen met een bijgeschaafde outlook van 10 tot 11 procent.

Een verhoging van de omzetgroeiverwachting van één of twee procentpunten mag wellicht ogen als slechts een kleine aanpassing, het is niettemin een wezenlijke bijstelling. Voor de financiële waardering van Philips is omzetgroei op eigen kracht (organisch) van levensbelang. In combinatie met een hogere winstgevendheid geven deze factoren aan dat Philips’ producten aantrekkingskracht hebben op ziekenhuizen en zorginstellingen en het biedt tegelijkertijd een indicatie van de concurrentiekracht van het concern.

Datzelfde geldt voor de vraag of Philips de prijzen van zijn patiëntbewakingsapparaten, echografiesystemen voor hart- en vaatonderzoek en beademingsapparaten voor operaties kan optrekken. Hogere verkopen én hogere prijzen zijn cruciaal voor de mate waarin Philips financiële waarde kan creëren.

Dissonant

Dat Philips het lopende jaar beter zal afsluiten dan eerder gedacht, doet beleggers niet zoveel. Zij kijken veel meer naar de verwachtingen voor de langere termijn. En op dat vlak zit er opnieuw een stevige teleurstelling in de cijfers. Een teleurstelling die voor beleggers zwaarder weegt dan alleen het betere vooruitzicht voor dit boekjaar.

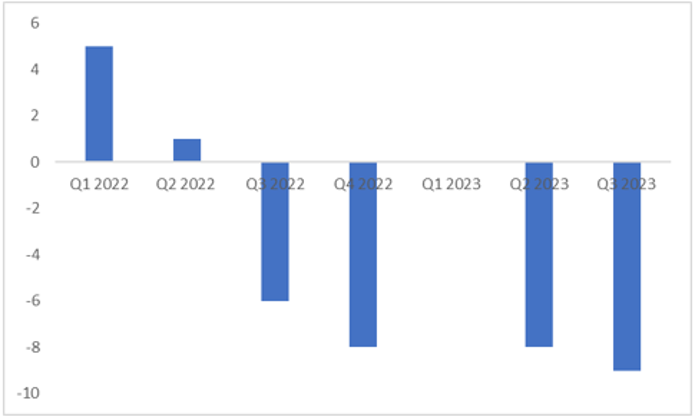

De dissonant is dat het aantal nieuwe bestellingen - door Philips de vergelijkbare order intake genoemd - is gedaald met negen procent ten opzichte van hetzelfde kwartaal vorig jaar. Alleen ruim twee jaar geleden, in het tweede kwartaal van 2021, was de daling in procenten van het aantal nieuwe orders nog sterker (minus 15 procent). Juist nu de spanning op de toeleveringsketen afneemt en Philips weer sneller over onderdelen voor zijn medische monitors, beademingsapparaten en MRI-scanners kan beschikken, zou ook het aantal nieuwe orders weer moeten herstellen. Toch gebeurt dat nog niet.

Het is inmiddels de vijfde opeenvolgende daling van de orderintake die Jakobs moet melden (zie grafiek). Volgens analisten valt vooral het aantal orders uit China, dat een grote anti-corruptiecampagne startte voor ziekenhuizen, tegen. Tijdens de analistenbijeenkomst zei Jakobs deze teruggang graag “in context te willen plaatsen”. Volgens hem was het orderboek van Philips nog altijd twintig procent beter gevuld dan in de periode voordat de problemen in de toeleveringsketen ontstonden. “Dit gaat de groei aanjagen”, zei Jakobs. Hij verwacht dat de order intake in het lopende vierde kwartaal “substantieel zal verbeteren” ten opzichte van de minus negen procent van het derde kwartaal. Ook was hij ervan overtuigd dat Philips in 2024 een stijgende lijn zal kunnen laten zien.

Philips ziet aantal nieuwe orders opnieuw verslechteren

Orderontwikkeling ten opzichte van hetzelfde kwartaal een jaar eerder, in procenten. Bron: Philips

De tegenvallende reeks zorgt voor meer twijfel over de verwachte resultaatontwikkeling van het concern op de middellange termijn. Het aantal nieuwe bestellingen dat Philips in een bepaald kwartaal realiseert, is vaak een indicatie voor wat het bedrijf op een termijn van circa 12 tot 18 maanden daadwerkelijk als omzet in de boeken kan bijschrijven. Niettemin blijft Philips bij de eerder afgegeven langetermijndoelstelling van een organische omzetgroei van 4 tot 6 procent, bij een operationele marge van 14 tot 15 procent in 2025.

De koersreactie op de ochtend van de derdekwartaalcijfers maakt duidelijk dat de markt twijfels houdt bij het herstelpad van Philips. Rond het middaguur noteerde Philips ruim een procent lager na een opening van enkele procenten in de min. Sinds de halfjaarcijfers eind juli is de beurswaarde van het bedrijf met 15 procent gedaald.

Het belang dat Exor nam zorgde even voor een opleving. De Italiaans-Nederlandse investeringsmaatschappij kocht medio augustus in één klap 15 procent van de aandelen. De lichte euforie van toen heeft inmiddels weer plaatsgemaakt voor meer realiteitszin onder beleggers.

Kasinstroom

De operationele kasstroom, de levensader van ieder bedrijf, verbeterde sterk: van 180 miljoen negatief in het derde kwartaal van vorig jaar naar 489 miljoen euro. De hogere winst, maar vooral de verbetering van het werkkapitaal – onder andere het kapitaal dat vastzit in voorraden en openstaande facturen – hielp mee.

Het werkkapitaal als percentage van de verkopen daalde van 18,3 procent van de omzet in het derde kwartaal van 2022 naar 14,9 procent nu. Daarmee speel je zo een half miljard euro aan cash vrij. Het plaatje past in een breder beeld waarin wereldwijde toeleveringsketens verder verbeteren.

Door de kasstroom verbeterde de netto-schuldpositie iets: van 7,3 miljard euro eind tweede kwartaal tot circa 7 miljard euro. Door de verbeterde winstgevendheid daalde de schuldratio van 3,6 naar 2,9 keer (nettoschuld/ebitda). Dat is nog steeds aan de hoge kant – zeker als rekening wordt gehouden met miljarden aan claims – maar niet meer heel zorgwekkend.

Zo bleek ook begin september toen Philips een obligatielening van 500 miljoen euro uitgaf. De coupon van 4,25 procent leek in het licht van de algehele rentestijgingen acceptabel. Van een junk-status is nog geen sprake en Philips heeft nog toegang tot de obligatiemarkten.

Verwachtingsmanagement

Wanneer komt er nu eindelijk een schikking met het Amerikaanse Openbaar Ministerie (Department of Justice, DoJ)? Hoe zit het met het verschil van inzicht over gedane testen met toezichthouder FDA? En hoeveel miljarden moet ik voor claims in mijn waarderingsmodel zetten? Bij de analistencall aansluitend op de presentatie van de kwartaalcijfers, ging een groot deel van de vragen over het apneudossier. Maar Philips was weinig scheutig met informatie daarover.

Financieel directeur Abhijit Bhattacharya liet wel optekenen dat hij in de tweede helft van 2024 meer duidelijkheid verwacht te hebben over de omvang van medische claims. Maar daar zat ook wat verwachtingsmanagement bij. De tijdslijn is volgens Bhattacharya “niet in beton gegoten” en het is ook geen “doelwit waar Philips op jaagt”.

Ook geeft Philips geen indicatie (meer) van de tijd die het nog gaat kosten een schikking te bereiken met het Amerikaanse Openbaar Ministerie (consent decree). Er staat nogal wat op het spel: een worst case-uitkomst is dat het OM Philips (tijdelijk) verbiedt apparaten in de VS te verkopen.

“Zodra we een handtekening hebben gezet, zullen we iedereen informeren. Tussentijdse updates zullen alleen maar leiden tot meer onnodige speculatie”, aldus Bhattacharya. Ondertussen dwong de Amerikaanse toezichthouder FDA af dat Philips met aanvullende tests moet komen waarmee beter kan worden onderbouwd dat de apparaten geen gezondheidsrisico’s opleveren. Jakobs benadrukte daarbij dat de onderhandelingen over een consent decree (met het OM) en de testresultaten (met de FDA) twee separate trajecten zijn.

“We zijn nu in discussie over de aanvullende tests die we moeten gaan uitvoeren”, aldus Jakobs. En daar moesten beleggers het maar mee doen.

Lange weg

Analisten verwachten dat Philips uiteindelijk miljarden zal moeten betalen aan apneu-patiënten die (gezondheids)schade hebben geleden. Maar voor de waardering van het aandeel is ook de vraag belangrijk of Philips de markt van apneu-apparaten weer kan betreden en, zo ja, op welke termijn?

De verkoop van nieuwe apparaten was volledig stilgevallen, maar bij de kwartaalcijfers liet cfo Bhattacharya weten dat Philips “geleidelijk is begonnen met het bedienen van nieuwe apneu-patiënten in verschillende landen buiten de VS”. Het gaat om Japan, China en enkele landen in Europa en Zuid-Amerika.

Ceo Jakobs sprak over “bemoedigende eerste stappen”. De vraag naar de apparaten zou groot zijn en er was volgens Jakobs “geen sprake van noemenswaardige prijsverschillen ten opzichte van wat Philips eerder heeft gezien”. Er was in de ogen van Jakobs dan ook geen noodzaak om mogelijk twijfelende patiënten – er blijft bij patiënten waarschijnlijk angst voor gezondheidsrisico’s– tot een koop te verleiden.

Jakobs zal ongetwijfeld proberen de vrees van beleggers en analisten voor een prijzenoorlog met aartsrivaal Resmed weg te nemen. Philips verdiende voor apneu-gate bij elkaar ongeveer een miljard euro aan apneu-apparaten en maskers (ongeveer 5 procent van de groepsomzet). Maar de winstmarges waren hoog, onder meer omdat in deze markt alleen Philips en Resmed de dienst uitmaken.

Jakobs’ signaal dat de apneumarkt ook na dit rampdossier een lucratieve markt blijft voor Philips is inderdaad bemoedigend, maar er is nog een lange weg te gaan. Concurrent Resmed liet recent op een conferentie voor beleggers nog weten “weinig bijzonders te zien” rondom de terugkeer van Philips op de markt. “We hebben echt marktaandeel gewonnen en we denken dat we dit kunnen houden”, aldus Resmed-coo Robert Douglas. “Philips zal moeten vechten voor alles wat ze willen krijgen.”

Philips’ eigen cijfers vertellen eigenlijk hetzelfde verhaal. De verkopen van het slaaponderdeel, waar de apneu-apparatuur onder valt, bleven in het derde kwartaal gelijk aan dezelfde periode vorig jaar (‘flattish’).

| U heeft geen gratis artikelen meer over |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. |

|

|

| Meer infomatie over het VEB -lidmaatschap |