Iedere belegger zoekt aandelen die bovengemiddeld renderen. Fondshuizen spelen hierop in met etf’s die gericht zijn op bedrijven van ‘hoge kwaliteit’. Dat klinkt aanlokkelijk, maar een eenduidige maatstaf is er niet. De ene etf hanteert kwantitatieve filters en de ander kijkt weer naar de adviezen van analistenhuis Morningstar. Wat werkt het beste?

Charlie Munger kreeg een laatste eerbetoon van Warren Buffett in zijn brief aan aandeelhouders. De onlangs overleden Amerikaan wordt neergezet als de “architect” van investeringsfonds Berkshire Hathaway.

Op advies van Munger moest Buffett alles vergeten dat hij over beleggen had meegekregen van zijn leermeester Ben Graham. Hij ging zich niet meer op laag gewaardeerde value-aandelen richten, maar op kwaliteitsbedrijven. “Het is veel beter een redelijke prijs te betalen voor een fantastisch bedrijf, dan een fantastische prijs voor een redelijk bedrijf”, zo werd de strategiewijziging krachtig samengevat door Munger.

Superbelegger Warren Buffett staat inmiddels al heel lang bekend om zijn voorliefde voor bedrijven met een sterke moat. Deze spreekwoordelijke slotgracht bestaat uit voordelen die de concurrentie buiten de deur houden, waardoor blijvend hoge winsten kunnen worden behaald. Hoe breder de slotgracht, hoe beter de prestaties van het bedrijf. Denk maar aan zijn grootste belegging op dit moment: technologiereus Apple.

Beleggers mogen zich graag spiegelen aan Buffett, maar de vaststelling of een bedrijf ‘fantastisch’ is, is nog niet zo makkelijk. Dat blijkt ook uit het feit dat etf’s die kwaliteitsaandelen volgen behoorlijk verschillende namen in de portefeuille hebben. Wat is er allemaal te koop? Vier keer vraag en antwoord.

1: Hoe stel je vast wat kwaliteit is?

Indexbouwer MSCI probeert ‘kwaliteit’ te kwantificeren door te kijken naar bepaalde financiële parameters. Het past deze filters toe op de grootste bedrijven uit de ontwikkelde economieën (developed markets) om tot een kwaliteitsscore te komen. De aandelen met de hoogste score krijgen vervolgens een plekje in de MSCI World Quality-index.

Het gaat om het rendement op eigen vermogen (ROE), de solvabiliteit (schuld/eigen vermogen) en de volatiliteit van de winst per aandeel (standaarddeviatie over de laatste vijf jaar). Voor die laatste twee geldt: hoe lager, hoe beter. In het mandje komen dus bedrijven met een bovengemiddelde rentabiliteit en stabiliteit van winsten, terwijl de balans tegen een stootje kan.

Brede slotgracht

Morningstar brengt ook in kaart welke bedrijven een moat hebben, maar doet dit met ouderwets handwerk. Het bedrijf heeft circa 200 analisten in dienst die inschatten of bedrijven concurrentievoordelen hebben. Hierbij kijken zij naar een aantal zogenoemde moat sources.

Eén van de belangrijkste concurrentievoordelen zijn immateriële activa als patenten en merknamen. Denk aan de knowhow die ASML heeft opgebouwd bij het maken van chipmachines. Of het merk Louis Vuitton, dat modehuis LVMH in staat stelt een veelvoud van de kostprijs van een tasje in rekening te brengen bij een klant.

Ook kunnen netwerkeffecten (als meer mensen het product gebruiken, wordt het steeds waardevoller) voor sterke concurrentievoordelen zorgen. Denk hier bijvoorbeeld aan de zoekmachine van Alphabet. Als meer mensen gebruikmaken van Google, wordt de zoekmachine steeds interessanter voor adverteerders. En kan het bedrijf dus steeds hogere advertentiekosten rekenen.

Verder kijken de analisten naar de schaalvoordelen van een bedrijf. Het idee is hier dat kritische massa helpt bij het onderhandelen over prijzen met toeleveranciers. Daarnaast kunnen kosten voor R&D (onderzoek en ontwikkeling) en marketing ook over hogere verkopen uitgesmeerd worden. Dat geeft ruimte voor een structureel hogere winstmarge dan bij de kleinere concurrentie.

Uiteindelijk is het van belang of, en zo ja hoelang, het concurrentievoordeel nieuwkomers buiten de deur houdt. Een bedrijf krijgt de hoogste waardering als de analisten van Morningstar inschatten dat het bedrijf nog minimaal twintig jaar van het concurrentievoordeel kan profiteren. Over die periode zou het rendement op geïnvesteerd kapitaal boven de kostenvoet van kapitaal moeten liggen. Als het bedrijf daar volgens Morningstar in slaagt, dan krijgt het aandeel het predicaat ‘wide moat’.

2: Welke etf’s zijn er te koop?

In de wereld van moat- (Morningstar) en quality (MSCI)-etf’s zijn er veel verschillende smaken. Zo zijn er fondsen die zich specifiek op de Verenigde Staten of Europa focussen. In het onderstaande overzicht zijn enkel etf’s opgenomen met een wereldwijde spreiding. Bij de fondsen die zich richten op de kwaliteitsindex van MSCI zijn de twee trackers met het grootste vermogen onder beheer geselecteerd.

De moat-index van Morningstar wordt uitsluitend gevolgd door een product van VanEck.

Het valt gelijk op dat de kosten bij de VanEck moat-etf in vergelijking met de quality-etf’s een stuk hoger liggen. Door de aanzienlijke fondsgrootte van enkele miljarden euro’s, kunnen iShares en Xtrackers de beheerkosten als percentage van het belegde vermogen lager houden. Maar ongetwijfeld speelt ook mee dat aanbieder VanEck een stevige vergoeding betaalt om de index van Morningstar te mogen gebruiken. Al die analisten van Morningstar moeten ook ergens van betaald worden.

Verder valt op dat de MSCI Quality-etf’s met zo’n driehonderd verschillende aandelen een breder gespreide portefeuille hebben dan de tracker van VanEck (66 aandelen).

De beschikbare moat- en quality-etf’s met een wereldwijde focus

|

Naam |

ISIN |

Jaarlijkse kosten |

Fondsgrootte (in miljoenen euro’s) |

Dividendbeleid |

Aantal posities |

Website |

|

VanEck Morningstar Global Wide Moat UCITS ETF |

IE00BL0BMZ89 |

0,60% |

€61 |

Herbeleggend |

66 |

|

|

iShares Edge MSCI World Quality Factor UCITS ETF |

IE00BP3QZ601 |

0,34% |

€ 3229 |

Herbeleggend |

298 |

|

|

Xtrackers MSCI World Quality UCITS ETF |

IE00BL25JL35 |

0,30% |

€ 1310 |

Herbeleggend |

301 |

Bron: uitgevende instellingen.

3: Waar krijgt een belegger blootstelling aan?

Wie alle posities van de verschillende etf’s doorspit, komt een hele waslijst aan namen tegen. De verschillen tussen de moat- en quality-index zijn opvallend.

Global Moat Index

Bij de Global Wide Moat Focus Index van Morningstar wordt dus gekeken naar de bedrijven die volgens de analisten van die beleggingsinstelling een brede moat hebben (zie vraag 1). Vervolgens worden uit deze lijst de aandelen geselecteerd die volgens dezelfde analisten het meest ondergewaardeerd zijn – lees: het koersdoel van Morningstar ligt ver boven de aandelenkoers.

Niet alle aandelen met een brede moat zijn dus opgenomen in de tracker van VanEck. Sterker, aandelen als Meta, Nvidia en Amazon zitten niet in de index omdat deze volgens Morningstar niet aantrekkelijk (genoeg) gewaardeerd zijn.

Van de tien grootste beursbedrijven ter wereld is alleen het aandeel Alphabet opgenomen in de Wide Moat Index. De aandelen die in aanmerking komen krijgen allemaal een gelijke weging in de portefeuille, met een halfjaarlijkse herbalancering.

MSCI World Quality Index

De MSCI World Quality Index bevat de aandelen uit de moederindex die de hoogste kwaliteitsrating hebben (zie vraag 1). Omdat waardering hier geen selectiecriterium is, wijkt de lijst met aandelenposities sterk af van die van Morningstar.

Wel vertoont deze index veel overeenkomsten met de reguliere MSCI World Index. In zekere zin is de omvang van een bedrijf ook een soort kwaliteitsfilter. Als je tot de 1400 meest waardevolle bedrijven van de ontwikkelde markten behoort (de MSCI World), is de kans groot dat je over een concurrentievoordeel beschikt.

Uit de top 10 van de wereldindex zijn alleen Tesla en Amazon niet opgenomen in de kwaliteitsindex. Bij die twee bedrijven fluctueerden de winsten de afgelopen jaren aanzienlijk, waardoor MSCI het kwaliteitskeurmerk niet toekent.

De top 10 grootste posities uit de verschillende indices

|

Morningstar Global Wide Moat Index |

Weging |

MSCI World Quality Index |

Weging |

MSCI World Index |

Weging |

|

ASML |

2,9% |

Nvidia |

5,8% |

Microsoft |

4,5% |

|

Wells Fargo |

2,4% |

Microsoft |

3,6% |

Apple |

4,0% |

|

Taiwan Semiconductors Manufacturing Company |

2,4% |

Meta |

3,6% |

Nvidia |

3,4% |

|

Safran |

2,4% |

Visa |

3,3% |

Amazon |

2,6% |

|

Equifax |

2,4% |

Eli Lilly |

3,1% |

Alphabet |

2,3% |

|

Westpac Banking |

2,3% |

Apple |

3,0% |

Meta |

1,7% |

|

Daifuku |

2,3% |

Novo Nordisk |

2,6% |

Eli Lilly |

1,0% |

|

Allegion |

2,3% |

Mastercard |

2,3% |

Broadcom |

1,0% |

|

Assa Abloy |

2,3% |

ASML |

2,1% |

Tesla |

0,9% |

|

Bank of New York Mellon |

2,3% |

Broadcom |

2,0% |

JPMorgan |

0,9% |

Bron: uitgevende instellingen.

4: Wat zijn de rendementen?

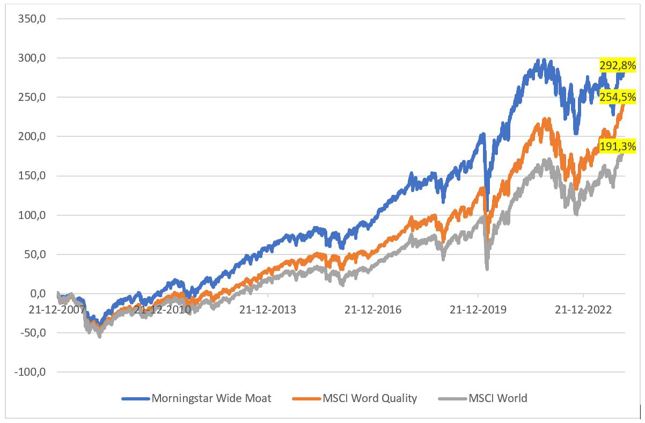

De belegger met lange adem kon vanaf eind 2007 het beste zijn geld in de Wide Moat Index van Morningstar hebben gestopt. De index steeg gemiddeld zo’n 9 procent per jaar over deze periode. De kwaliteitsindex van MSCI rendeerde met 8 procent per jaar wat minder goed, maar deed het nog altijd beter dan de brede MSCI-index (7 procent).

Met deze prestatie mogen de analisten van Morningstar best tevreden zijn. De aandelen uit de Global Wide Moat Index worden immers op basis van hun inzichten geselecteerd. Uit veel onderzoek blijkt dat het actief selecteren van aandelen vaak juist niet tot bovengemiddelde rendementen leidt.

Op de lange termijn verslaat de Wide Moat Index de andere indices

Bron: Bloomberg. Cumulatieve rendementen – inclusief herbelegd dividend – in procenten. Rendement van de index (exclusief kosten).

Maar heeft Morningstar dan superanalisten in dienst die met hun selectie van wide moat-bedrijven altijd de markt verslaan? Zo is het ook weer niet. Vanaf begin 2020 gemeten is het cumulatieve rendement van de Moat Index met 35 procent bijvoorbeeld een stuk lager dan van bijvoorbeeld de MSCI Quality Index (56 procent).

De oorzaak van de mindere prestaties is goed uit de huidige samenstelling van de portefeuille af te lezen. De Moat Index bevat namelijk slechts één aandeel uit de zogeheten Magnificent Seven, die de laatste jaren juist de motor waren achter de stevige rendementen van de grote indices. Analisten van Morningstar vonden dit zevental beursfondsen te hoog gewaardeerd.

Wel moet worden toegevoegd dat de bedrijven uit de Wide Moat Index in tijden van crisis (iets) stabielere prestaties laten zien. Zo gingen deze aandelen tijdens de kredietcrisis en de coronacrisis minder hard onderuit dan de kwaliteitsindex en de brede MSCI World Index. Maar ze kregen nog altijd rake klappen. Als het echt crisis is, gaat op de beurs alles onderuit.

Morningstar Wide Moat Index is de laatste jaren achtergebleven op de rest

Bron: Bloomberg. Cumulatieve rendementen – inclusief herbelegd dividend – in procenten.

| U heeft geen gratis artikelen meer over |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. |

|

|

| Meer infomatie over het VEB -lidmaatschap |