ABN Amro verlaagde de afgelopen jaren zijn risicoprofiel door onder meer de zakenbank af te bouwen. Maar ondertussen moet de bank aanzienlijk meer kapitaal aanhouden, omdat leningen een zwaardere risicoweging krijgen. De toezichthouder wordt steeds strenger. Een consequentie is ongetwijfeld dat er in de boardroom wat voorzichtigheid heerst veel kapitaal uit te keren aan aandeelhouders.

Het moet inmiddels pijn doen aan de oren van ceo Robert Swaak en cfo Ferdinand Vaandrager.

Bij elke bijeenkomst waar de bank beleggers en analisten treft, krijgt het ABN-bestuur dezelfde vraag op zich afgevuurd: waarom koopt de bank niet veel meer aandelen in? Zo ook bij de vierdekwartaalcijfers halverwege februari.

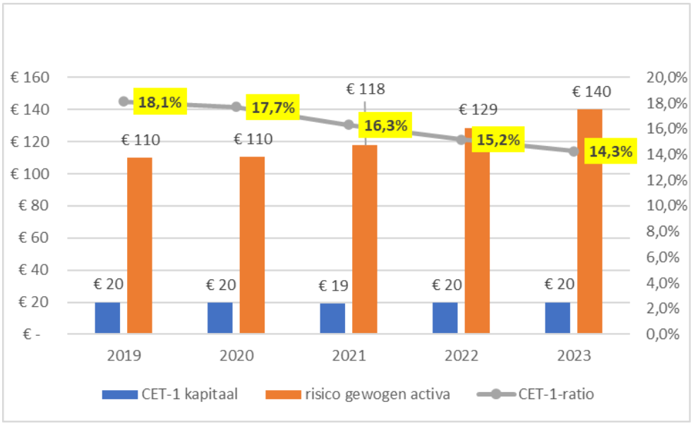

ABN Amro kondigde, net als vorig jaar en het jaar daarvoor, aan voor 500 miljoen euro aandelen in te kopen. De meeste analisten hadden op meer gerekend. De winst steeg van 1,2 miljard euro in 2020 tot 2,7 miljard euro vorig jaar. Maar het percentage van de winst dat naar beleggers vloeit, daalde van 86,1 procent in 2020 naar 67 procent vorig jaar (dividend en aandeleninkopen).

ABN Amro boekt steeds meer winst, maar houdt het inkoopprogramma stabiel op 500 miljoen euro

Bron: analistenpresentaties ABN Amro.

ABN Amro zou meer kunnen uitkeren omdat het, net als in voorgaande jaren, ruim in het jasje zit. Op dit moment ligt het bufferkapitaal een miljard of twee hoger dan de eigen kapitaaldoelstelling. Maar ook na de vierdekwartaalcijfers houdt het duo Swaak-Vaandrager de hand op de knip.

Die terughoudendheid hangt vermoedelijk samen met de ontwikkeling van een maatstaf die cruciaal is voor het bepalen van de bufferratio’s.

Risicoweging omhoog

ABN Amro wijst er graag op dat onder het bewind van de in 2020 aangetreden Swaak het risicoprofiel van de bank is verbeterd. Daar wordt vooral de afbouw van de zakentak bij genoemd. Die kampte met verliezen en afschrijvingen op ongelukkige – en op het oog zeer geconcentreerde – leningen.

ABN Amro begint steeds meer op een pure hypotheekbank te lijken. En de post met uitstaande leningen daalde bijvoorbeeld ook met tientallen miljoenen in de afgelopen jaren.

Tot zover de story line van de bank, waar veel beleggers overigens in mee zullen gaan. Maar bij banken zit er een groot verschil tussen de economische werkelijkheid – ABN’s portefeuille met leningen is minder risicovol geworden – en de boekhoudkundige realiteit.

De toezichthouder bepaalt de spelregels, en – uiteindelijk – de buffers, verdiencapaciteit en het uitkeringsbeleid van een bank.

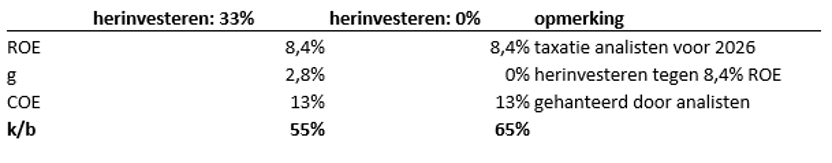

Als de leningen worden gewogen voor het risico, nam ABN’s portefeuille juist toe. Om precies te zijn stegen de zogenaamde risk weighted assets (RWA) van circa 110 miljard euro in 2020 naar 140 miljard euro eind vorig jaar. Dat is een groei van liefst 28 procent.

Leningboek krimpt en toch moet ABN Amro aanzienlijk meer buffers aanhouden

Bron: Pillar 3-rapporten ABN Amro. Bedragen in miljarden.

Groot noemereffect

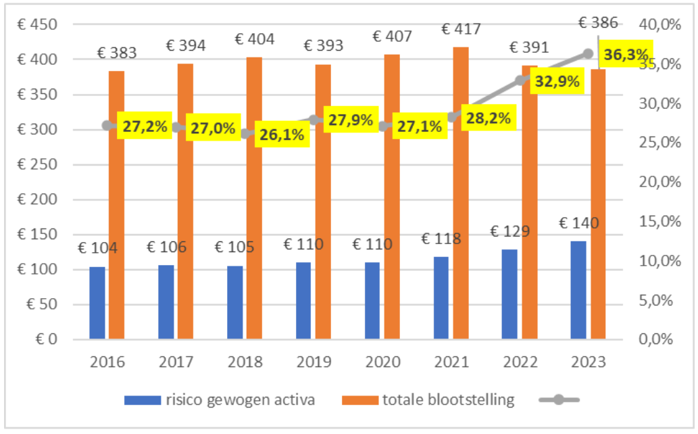

De risicogewogen activa zijn een input-variabele voor het berekenen van de meest relevante bufferkapitaalratio (CET-1-ratio) voor banken. Het idee is dat het risicoprofiel van leningen wordt meegewogen.

Hoe hoger het risico, hoe groter het gewicht dat op de lening wordt geplakt, en hoe meer kapitaal de bank dient aan te houden. Zo is bijvoorbeeld de risicofactor van een Duitse staatobligatie lager dan van een MKB-lening zonder zekerheden.

De zogenoemde ‘RWA-dichtheid’, oftewel de risicogewogen activa als percentage van het totale leningenboek, nam toe van circa 27 procent in 2019 tot 36,3 procent eind vorig jaar. Wie puur naar deze maatstaf kijkt, kan moeilijk concluderen dat het risicoprofiel van ABN Amro verbeterde.

Het (absolute) kernkapitaal bleef in de periode 2019 tot 2023 onveranderd op circa 20 miljard euro (teller van de bufferbreuk). Maar doordat de RWA, het getal in de noemer, sterk toenam, daalde de kernkapitaalratio van 18,1 procent in 2019 naar 14,3 procent eind vorig jaar.

Forse stijging risk weighted assets duwt kernkapitaalratio naar beneden

Bron: Jaarverslagen ABN Amro.

Modellenwerk

Financieel directeur Vaandrager gaf recent bij een conferentie voor analisten drie verklaringen voor de steeds hogere RWA-post.

In de eerste plaats is er sprake van de “voortdurende beoordeling” van bestaande kredietrisicomodellen. “Daar kunnen zaken veranderen”, aldus Vaandrager, die wees op striktere definities rondom een wanbetaling. Dit houdt kort en wel in dat je eerder aanneemt dat kredietnemers in gebreke blijven, waardoor je (nu al) meer kapitaal moet aanhouden.

De tweede verklaring voor de opgeblazen risicogewogen activa is dat de bank overstapt van eigen (interne) risicomodellen naar meer gestandaardiseerde modellen. Dit heeft ook met de aanstaande invoering van Basel IV-regels te maken, die ertoe moeten leiden dat banken en hun buffers beter vergelijkbaar worden.

Gevolg is wel dat de toezichthouder minder ruimte geeft voor op maat gemaakte modellen. Zo was er afgelopen jaren een hevig debat over Nederlandse hypotheken. Uit historische data blijkt dat dit relatief veilige leningen zijn – rente en hoofdsom worden vrijwel altijd netjes betaald – maar onder Basel IV moeten Nederlandse banken hier een bepaalde minimumhoeveelheid kapitaal voor aanhouden (de zogeheten mortgage floor).

Vaandragers derde verklaring voor de hogere risicowegingen is dat ABN het eigen huis niet helemaal op orde heeft. “Sommige processen of data voldoen niet aan de standaarden die de toezichthouder vereist”, aldus de cfo. De bank beschikt niet altijd over alle gegevens die nodig zijn om een risicosticker op een lening te plakken. In dat geval moet ABN Amro informatie opvragen bij klanten. De bank moet dan extra kapitaal aanhouden (in jargon: ‘add-on’) tot er meer duidelijkheid is.

Voor leningen aan het midden- en kleinbedrijf hoeft ABN Amro in principe minder kapitaal aan te houden (de SME Supporting Factor). Maar dan moet de bank wel kunnen bewijzen dat daadwerkelijk sprake is van een MKB-bedrijf. Dat blijkt nog niet zo eenvoudig. De bank moet bijvoorbeeld uitsluiten dat op het oog kleine BV’s, dochters zijn van grotere ondernemingen. Dit proces lijkt nog in volle gang.

Meer balans

Bij de vierdekwartaalcijfers waarschuwde ABN Amro voor het risico dat ‘updates’ van de modellen voorlopig een verhogende uitwerking op de RWA kunnen hebben. Ook omdat wordt overgeschakeld van Basel III naar Basel IV. Daarna zal een periode aanbreken waarin “meer balans” zit tussen de tijdelijke verhogingen en lagere wegingen, zo liet Vaandrager weten op de conferentie.

Dan wil ABN Amro ook “ambitieuzer worden als het gaat om aandeleninkopen”. “We zijn gecommitteerd het surplus aan kapitaal uit te keren, in combinatie met gerichte groei”, aldus het kwartaalbericht.

ABN geeft aan dat het bufferdoel, op basis van de nieuwe boekhoudregels van Basel IV, wordt verlaagd van 15 procent naar 13,5 procent. Wat die ratio op dit moment bij de bank precies is, deelt de bank niet. Wel wordt aangegeven dat het verhoudingsgetal nu rond de 15 procent schommelt. Dat zou betekenen dat er circa 2 miljard euro aan bufferkapitaal als ‘overtollig’ kan worden bestempeld.

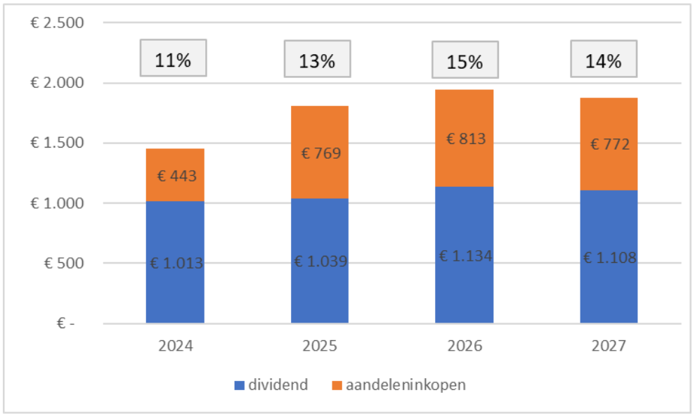

Mogelijk wordt een deel van dit bedrag in toekomstige groei gestoken (bijvoorbeeld overnames), maar analisten rekenen ook op een verhoging van de inkopen tot ruim 800 miljoen euro in 2026.

De markt verwacht dat ABN Amro de inkoopprogramma’s de komende jaren opschroeft

Bron: Analistentaxaties Bloomberg. Percentage geeft de som weer van het dividend en aandeleninkoop als percentage van de beurswaarde van ABN Amro. Bedragen in miljoenen.

ABN Amro zal de komende vier jaar in totaal voor circa zeven miljard euro aan dividend uitkeren en aandelen inkopen, verwachten analisten. Dan praat je toch over meer dan 50 procent van de beurswaarde van 13,5 miljard euro. Dat forse percentage verraadt twijfels van de markt over ABN’s toekomstige aandeelhoudersuitkeringen. Mochten de risicogewogen activa onverhoopt blijven doorstijgen, dan daalt ABN’s bufferratio en slinkt de post ‘overtollig’ kapitaal.

In het kwartaalrapport zit daarom een disclaimer verstopt. ABN Amro wijst erop dat er nog steeds enkele ‘resterende onzekerheden’ zijn waar het gaat om de geschatte Basel IV-kernkapitaalratio, waaronder beperkingen in de data en de ontwikkeling van de leningportefeuille.

| Rupsje-nooit-genoeg of terecht verzoek? |

|

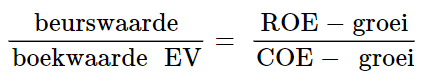

ABN Amro gaf de afgelopen jaren miljarden uit aan dividend en aandeleninkopen, maar beleggers lijken elke kwartaalcijferpresentatie om meer te vragen. Het uitkeringsverzoek valt goed te begrijpen. Dit heeft alles te maken met het (te) lage rendement op eigen vermogen (ROE). Het oordeel is hard, maar ABN Amro is het kapitaal van aandeelhouders niet waard. De bank behaalde vorig jaar een ROE van 12 procent, maar dat kwam door de buitengewoon gunstige rentecondities. Het kan dit rendementsniveau niet vasthouden, zo blijkt wel uit het feit dat nu wordt gestreefd naar een rentabiliteit van 9 tot 10 procent in 2026. Nu rentes beginnen te dalen, valt de belangrijke winstgroeimotor (rentemarge) stil. De ruimte om commissie-inkomsten te verhogen is beperkt. Ondertussen blijft ABN worstelen met de kostenstructuur. Het doel de kosten te verlagen tot 4,7 miljard euro per jaar werd losgelaten (5,3 miljard euro in 2023). De bank moest de laatste jaren veel extra werknemers aantrekken om anti-witwassystemen op orde te krijgen. Dat is nu voorbij, maar kosten blijven voorlopig hoog omdat de bank moet investeren in de IT-omgeving, duurzaamheid(rapportages) en data-analyse. ABN streeft naar een efficiency-ratio, de kosten afgezet tegen de inkomsten, van 60 procent in 2026 (2023: 60,7 procent). Analisten denken dat een ROE van 9-10 procent te hoog gegrepen is, en hebben een rendementsgetal van 8,4 procent voor 2026 in hun modellen staan (analistenconsensus Bloomberg). Dat is veel te laag voor een bank met het risicoprofiel van ABN Amro, zeker nu de rente is opgelopen. Analisten van Deutsche Bank rekenen bijvoorbeeld met een kostenvoet van eigen vermogen (cost of equity, COE) van 13 procent. De lage ROE is de reden dat ABN’s beurswaarde (13,5 miljard euro) ver onder de boekwaarde van het eigen vermogen (24,2 miljard euro) ligt. De koers-boekwaardeverhouding bedraagt circa 55 procent (k/b). De kloof tussen ABN’s ROE en het rendement dat beleggers minimaal willen zien, rechtvaardigt de vraag waarom de bank niet meer kapitaal uitkeert. De koers-boekwaardeverhouding van een bank is afhankelijk van het rendement op en de kosten van eigen vermogen, en de toekomstige winstgroei. De toekomstige winstgroei bestaat uit de ROE maal het deel (percentage) van de winst dat de bank herinvesteert. Voor de fijnproever kan de theoretische koers-boekwaarde worden benaderd met de volgende formule: Stel dat ABN op de lange termijn een ROE weet te behalen van 8,4 procent (analistentaxatie), en de bank een COE heeft van 13 procent. Vervolgens gaan we ervan uit dat elk jaar 33 procent van de winst wordt geherinvesteerd in de bank (dit was het percentage in 2023). Dat zou – in theorie – tot een winstgroei moeten leiden van circa 2,8 procent per jaar in de toekomst (33 procent herinvesteringen x 8,4 procent ROE). Bij deze aannames rolt een k/b uit de formule van 55 procent. Dat is nagenoeg precies gelijk aan de daadwerkelijke k/b-waarde. De markt – alle beleggers bij elkaar – lijkt dus in te prijzen dat groei geen waarde creëert bij ABN Amro zolang de ROE onder de COE ligt. Anders gesteld: de bank zou meer waard zijn als alle winsten zouden worden uitgekeerd aan aandeelhouders (dus herinvesteringspercentage = 0 procent). Om precies te zijn zou in dat theoretische scenario de k/b-waarde 10 procentpunt hoger uitvallen, op 65 procent. De casus ABN Amro laat zien dat winstgroei niet gelijkstaat aan waardecreatie als niet aan de rendementseis van aandeelhouders wordt voldaan. Nu gaat het wellicht te ver om te stellen dat de bank 100 procent van de winst moet uitkeren. Daardoor zou ABN ook kwetsbaarder worden voor tegenvallers. Maar beleggers mogen wel verwachten dat de bank een indicatie geeft van het rendement op iedere euro winst die wordt ingehouden. Dat gebeurt nu niet. |

| U heeft geen gratis artikelen meer over |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. |

|

|

| Meer infomatie over het VEB -lidmaatschap |