Waar veel winkelvastgoedfondsen het moeilijk hebben, lijkt Eurocommercial Properties (ECP) wel degelijk te presteren. Wat onderscheidt deze vastgoedbelegger van de rest? We leggen het bedrijf langs de meetlat.

De omstandigheden konden de laatste jaren bijna niet slechter voor winkelvastgoedfondsen. Een giftige cocktail van winkelsluitingen door corona, de continue verschuiving naar online en de fors gestegen rentes, maakte de sector impopulair bij beleggers.

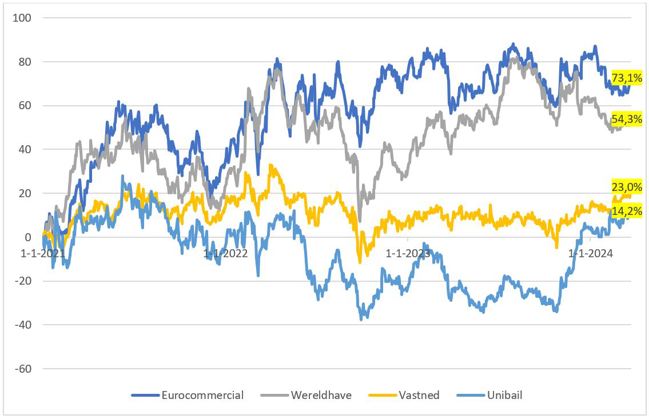

Tussen al dat geweld houdt Eurocommercial Properties (ECP) zich niettemin behoorlijk staande. Vanaf begin 2021 hebben aandeelhouders van het in Amsterdam gevestigde ECP een totaalrendement – inclusief herbelegde dividenden - van 73 procent mogen bijschrijven. Dat is een rendement van meer dan 18 procent per jaar.

Rendement vastgoedfondsen

Totale rendementen – inclusief dividenden – in procenten. Bron: Bloomberg.

Alleen Wereldhave, dat weliswaar uit een diep dal klimt, kan zich met een jaarlijks rendement van circa 14 procent nog enigszins meten met ECP. De andere vastgoedinvesteerders Unibail-Rodamco-Westfield (URW) en Vastned bleven sterk achter op de beurs.

De ene steen blijkt de andere niet. Wat kan het opmerkelijke verschil in prestaties verklaren?

1: Beperkte leegstand voor ECP

Het succes van een vastgoedportefeuille staat of valt bij het voorkomen van leegstand. Afgeplakte, lege winkelruimtes betekenen allereerst misgelopen inkomsten, maar leegstand zorgt er ook voor dat een winkelcentrum minder aantrekkelijk wordt voor bezoekers. Het biedt bovendien minder ruimte om huurverhogingen door te voeren bij de resterende winkels. Dit duwt (toekomstige) huurinkomsten omlaag en zou kunnen leiden tot lagere vastgoedwaardes.

ECP wist de leegstand te beperken tot slechts anderhalf procent van de totale winkeloppervlakte van het vastgoed. De winkelcentra van het concern waren de afgelopen jaren in trek bij huurders. Wereldhave (leegstand: 4,2 procent) en Unibail (5,7 procent) hadden het de afgelopen jaren aanmerkelijk moeilijker om hun panden verhuurd te krijgen. Zodra huurders opzeggen, zit ECP op het vinkentouw om de lege plekken weer op te vullen.

Het helpt ook mee dat het fonds veel Italiaans vastgoed in de portefeuille heeft (zie kader). Juist in dat land is vrijwel geen sprake van leegstand. Vorig jaar stond slechts 0,2 procent van de ruimte in ECP’s Italiaanse winkelcentra leeg. De Italiaanse portefeuille van ECP bestaat uit acht winkelcentra, vooral in het rijke noorden van het land.

Eurocommercial Properties kampt met weinig leegstand

Leegstand op basis van gerapporteerde EPRA Vacancy Rate. Bron: rapportages bedrijven.

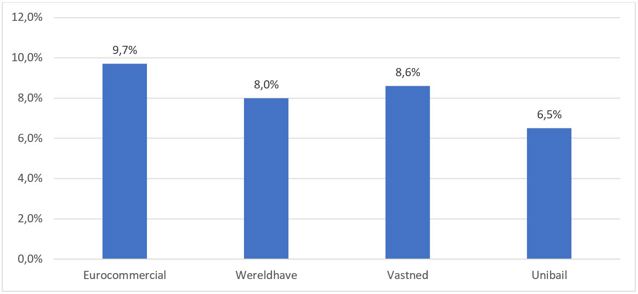

2: Sterk groeiende huurinkomsten

Daarbij wist ECP vorig jaar de huurinkomsten sterk te verhogen. Bij de panden die ECP zowel in 2022 als 2023 in portefeuille had, stegen de huurinkomsten jaar-op-jaar met 9,7 procent (in jargon: like-for-like rental growth). Ook op dit gebied doet ECP het beter dan de concurrentie.

De stijgende huurinkomsten hadden meerdere oorzaken. Het is gebruikelijk dat in de huurovereenkomsten wordt opgenomen dat automatisch een inflatiecorrectie wordt toegepast. Vooral in Italië en Zweden – samen goed voor twee derde van de huurinkomsten van ECP – zorgde de hoge inflatie voor een impuls van de inkomsten. Zo piekte de Italiaanse inflatie op meer dan 12 procent in 2022, terwijl in Frankrijk (waar Unibail, Vastned en Wereldhave actief zijn) de inflatie op het hoogtepunt uitkwam op ‘slechts’ 7 procent.

Maar ECP wist de huren met meer dan de inflatie te verhogen. Op basis van enkel de indexatie, zouden de huren in Italië en Zweden met respectievelijk 10,5 procent en 8,2 procent moeten stijgen. Toch stegen de huurinkomsten vorig jaar in die landen met respectievelijk 13,5 procent en 9,9 procent.

Daaruit valt af te leiden dat ECP aflopende huurcontracten tegen hogere tarieven wist te verlengen. Dat is een teken van kracht.

Eurocommercial kon vorig jaar de huren sterk verhogen

Stijgingen huurinkomsten op een vergelijkbare basis tussen 2022 en 2023 (like-for-like rental growth). Bron: verslagen van bedrijven

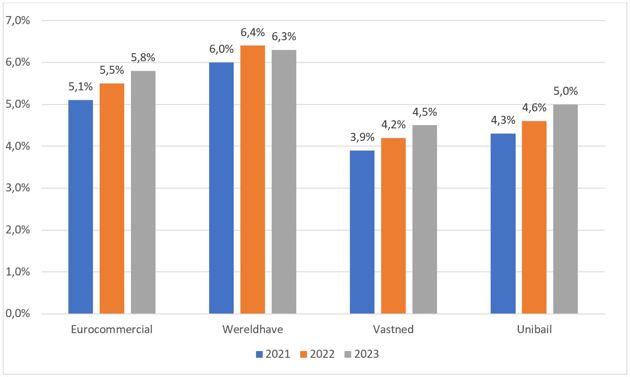

3: Het verhuurrendement van ECP

Een andere belangrijke maatstaf voor een vastgoedportefeuille is het verhuurrendement (gross yield). Dat is de huur minus directe kosten (zoals klein onderhoud en vastgoedbelastingen) als percentage van de (boek)waarde van het vastgoed.

Dit rendement geeft een indicatie van de kwaliteit van het vastgoed. In het algemeen geldt: hoe lager dit rendement – de huurpenningen zijn laag afgezet tegen de waarde van het vastgoed – hoe hoogwaardiger de objecten worden geacht. Maar bij een te laag rendement bestaat het risico dat het vastgoed overgewaardeerd is. Bovendien is vastgoed met een lage yield kwetsbaar voor rentestijgingen. Een kleine stijging van de rentekosten vreet dan al snel een groot deel van de opbrengsten weg als onverhoopt blijkt dat huurtarieven toch niet kunnen worden verhoogd. Afboekingen komen dan extra hard aan.

Vooral Vastned had hier last van. De winkelpanden van dit fonds staan voornamelijk in het centrum van grote steden als Amsterdam, Parijs en Madrid. De gewilde locaties zorgen dan wel voor een lagere leegstand (1,2 procent versus 1,5 procent bij ECP), maar vanwege de hoge boekwaarde leveren ze ook relatief weinig (huurinkomsten) op. Vastned boekte vorig jaar dan ook 44,4 miljoen euro af op zijn vastgoed, oftewel 3,1 procent van de waarde die in de boeken stond.

ECP kiest voor een andere strategie. De winkelcentra van dat bedrijf staan voornamelijk in middelgrote steden als het Italiaanse Modena of het Zweedse Kristianstad. Al met al leverde dit ECP vorig jaar een verhuurrendement op van 5,8 procent. Dit percentage ligt aardig in lijn met Wereldhave (6,3 procent) en URW (5,0 procent). Daar tegenover staat slechts 4,5 procent voor Vastned.

Het verhuurrendement van Eurocommercial stijgt

Het verhuurrendement wordt berekend als de huur minus directe kosten (zoals klein onderhoud en vastgoedbelastingen) als percentage van de waarde van het vastgoed (gerapporteerd als EPRA Net Initial Yield). Bron: jaarverslagen van vastgoedfondsen.

4: Stabiele financiering

Op het vlak van financiering is ECP een apart beestje. Waar Wereldhave en Vastned gebruikmaken van grotere leningen of kredieten om op het niveau van de moedermaatschappij grote bedragen te lenen, financiert ECP individuele vastgoedobjecten met lokale hypotheken. In totaal doet ECP zaken met 15 verschillende banken.

Volgens cfo Roberto Fraticelli heeft dit systeem meerdere voordelen, zo verduidelijkte hij tijdens een recente jaarvergadering. Banken zouden eerder bereid zijn om geld uit te lenen omdat de lening is gekoppeld aan een vastgoedobject (in plaats van op holding-niveau). Daarmee zou het risico op wanbetaling volgens Fraticelli aanzienlijk worden verkleind. Ook is ECP volgens hem op deze manier minder kwetsbaar voor de volatiliteit van de financiële markten. De extra administratieve rompslomp – door al die verschillende leningen - lijkt bij ECP niet voor onoverkomelijke obstakels te zorgen.

In ieder geval heeft ECP – in tegenstelling tot de andere vastgoedfondsen – ogenschijnlijk weinig moeilijkheden gekend om de financiering rond te krijgen. Concurrent Vastned hikt tegen het probleem aan dat een groot deel van de schuld dit jaar moet worden afgelost. En Unibail heeft min of meer onder druk van obligatiehouders en kredietbeoordelaars uitverkoop in de portefeuille moeten houden om de balans te restaureren (zie deze link voor eerder artikel).

Bij Eurocommercial lijken deze problemen minder groot. Zo berichtte het bedrijf bij de jaarcijfers dat het vorig jaar verschillende nieuwe hypotheken had afgesloten. In maart 2023 werd een lening van 100 miljoen euro die aan drie Zweedse winkelcentra is gekoppeld, met drie jaar verlengd. Over de exacte voorwaarden van deze deal rapporteerde ECP niet. Wel is in het jaarverslag te lezen dat alle leningen samen een gemiddeld rentepercentage hebben van 3,2 procent en een gemiddelde looptijd van meer dan drie jaar.

Dat lokale banken graag financieren, heeft er ook mee te maken dat ECP maar beperkt hoefde af te boeken op het vastgoed. Vorig jaar daalde de boekwaarde van het vastgoed met 2,2 procent, maar de jaren daarvoor bleef de waarde van de portefeuille vrijwel stabiel.

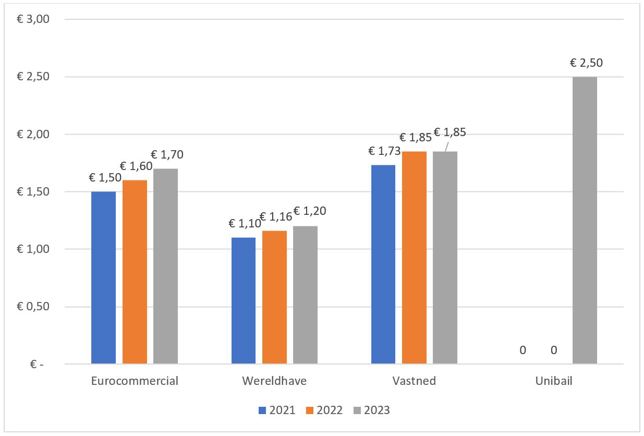

5: Beleggers belonen met dividendgroei

Vastgoedbeleggers moeten het vooral van de dividendinkomsten hebben. De vastgoedbedrijven hebben vrijwel allemaal het beleid om zo’n 75 procent van het directe resultaat uit te keren als dividend. Het directe resultaat wordt berekend als de huurinkomen minus rente- en overige beheerskosten.

In vastgoedland is een stijgend dividend dus bij uitstek een teken van degelijke prestaties. En in vergelijking met ECP laat de concurrentie het op dit vlak afweten.

Om de schuldenproblematiek het hoofd te kunnen bieden, moest Unibail het dividend 3 jaar overslaan. Het bedrijf kondigde begin dit jaar aan weer 2,50 euro per aandeel aan dividend uit te keren. Maar op de huidige beurskoers van circa 75 euro zullen beleggers bij URW nog niet heel enthousiast worden van een dividendrendement van 3,3 procent. Analisten verwachten wel dat het dividend zal groeien tot een kleine vier euro in 2025.

Ook Vastned kwam met een tegenvaller op dividendgebied. Het bedrijf moet over 2023 een pas op de plaats te maken en het dividend gelijk houden. Wereldhave wist de laatste jaren het dividend wél te verhogen. Maar daar is het dividend van 1,20 euro per aandeel nog ver verwijderd van de gloriejaren toen Wereldhave een dividend van meer dan 3 euro kon uitkeren. Die tijd komt voorlopig niet meer terug.

Niettemin ligt ook bij Eurocommercial het dividend met 1,70 euro per aandeel nog onder het hoogtepunt. Over 2019 werd een bedrag van 2,19 euro uitgekeerd. Maar als de recente verhogingen doorzetten, dan kan de langetermijntrend zomaar weer worden hervat.

Eurocommercial beloont beleggers met stijgende dividenduitkeringen

Bron: rapportages bedrijven. Dividend per aandeel over genoemd boekjaar.

| U heeft geen gratis artikelen meer over |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. |

|

|

| Meer infomatie over het VEB -lidmaatschap |