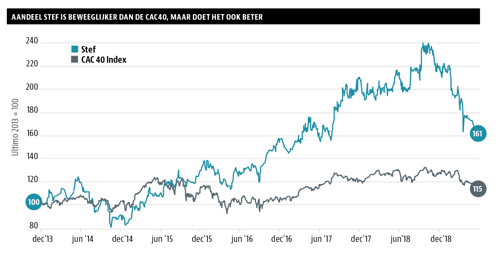

Het Franse Stef S.A. is de Europese marktleider in koellogistiek van levensmiddelen. Het bedrijf is bovengemiddeld winstgevend en het aandeel is momenteel aantrekkelijk gewaardeerd, vindt Buffett-kenner Hendrik Oude Nijhuis.

Stef is actief in zeven Europese landen (Frankrijk, België, Italië, Nederland, Portugal, Spanje en Zwitserland) en is gespecialiseerd in goederenstromen onder gecontroleerde temperatuur (van -21°C tot +15°C). Het bedrijf heeft 227 distributiecentra, 2.500 vrachtauto’s die geschikt zijn voor gekoeld transport en drie veerboten. Die veerboten houden zich onder een publiek-private samenwerking bezig met het vervoer van personen en vracht tussen Corsica en het Europese vasteland.

Sterk netwerk

De marktpositie van Stef is redelijk goed. Wanneer het aankomt op de distributie van producten zoals zuivel, vlees, vis, schaal- en schelpdieren en groenten en fruit heeft Stef duidelijk voordelen van zijn sterke distributienetwerk. Wanneer een nieuwe klant van de koellogistiekdiensten van Stef gebruik gaat maken, is dat voor Stef al snel winstgevend, terwijl het bedienen van dezelfde klant door een concurrent die niet in het werkgebied actief is vrijwel gegarandeerd onrendabel is. Klanten zijn met name horecagelegenheden als hotels en restaurants.

Verse producten zijn goed voor 78 procent van de omzet. Bevroren producten zoals ijs zijn goed voor 14 procent van de omzet en producten waarvoor de ideale vervoerstemperatuur tussen de vijf en vijftien graden ligt voor de resterende 8 procent.

De beurswaarde van Stef is zo’n 920 miljoen euro en de omzet en winst achtereenvolgens 3 miljard euro en 93,6 miljoen euro. Aan cash is 46,6 miljoen euro aanwezig terwijl de schuld 742,2 miljoen euro bedraagt. Vanwege de stabiele activiteiten en inkomsten acht ik de netto schuldpositie van Stef acceptabel. Hoewel de netto winstmarge slechts een schamele 3,1 procent bedraagt, is Stef goed winstgevend. Dit hangt samen met de hoge omloopsnelheid van de inventaris: de netto winstmarge mag dan laag zijn, maar Stef weet de hele inventaris iedere week te slijten.

Groeimogelijkheden

Er zijn verschillende mogelijkheden voor Stef om de winst de komende jaren te laten groeien: overnames, het verder opschalen van de bestaande activiteiten en kostenverlagingen. Kostenverlagingen zijn bijvoorbeeld te behalen door het verlagen van het energieverbruik ten behoeve van de koeling. In het bestaande werkgebied is het voor Stef lucratief nieuwe klanten toe te voegen. Daarnaast is het rendabel vooral aan de randen van het werkgebied uit te breiden, al dan niet middels overnames.

Een voorbeeld van een dergelijke overname is de aankoop van Speksnijder Transport uit Bodegraven, een paar jaar geleden. Net als Stef beschikt Speksnijder Transport over opslagfaciliteiten voor koel- en vriesproducten die dit bedrijf distribueert in de Benelux. Stef’s actieve overnamebeleid is iets om in de gaten te houden: naast een kans vanwege te realiseren synergievoordelen vormt het een aandachtspunt vanwege integratierisico’s en het gevaar dat te hoge prijzen betaald worden. Het management heeft echter een ruime ervaring met overnames en iedere kandidaat en de overnameprijs worden zorgvuldig gewogen.

Prima management

Over het management van Stef ben ik dan ook goed te spreken. De kwaliteit van de bedrijfsleiding is ook in de cijfers terug te zien: het rendement op het eigen vermogen ligt structureel op een bovengemiddeld niveau. Stef creëert met andere woorden voortdurend waarde voor de aandeelhouders.

Sinds 2012 is Jean-Pierre Sancier (totale jaarvergoeding: 389.000 euro) bestuursvoorzitter. Sancier is al sinds 1980 in uiteenlopende functies voor Stef werkzaam. Opgemerkt is dat meer dan de helft van de in totaal circa 18.000 medewerkers medeaandeelhouder is. Samen hebben zij zo’n 16 procent van de aandelen in handen, waarmee de belangen van de medewerkers van Stef in ieder geval deels parallel lopen met de belangen van de andere aandeelhouders.

Stef is daarnaast bovengemiddeld winstgevend en bovendien in staat een deel van de winst te herinvesteren tegen eveneens een bovengemiddeld rendement. De rest van de winst wordt als dividend uitgekeerd, het dividendrendement ligt momenteel op ruim 3 procent. De bedrijfseconomische waarde van een bedrijf als Stef ligt aanzienlijk boven het eigen vermogen zoals dat uit het jaarverslag blijkt. Maar omdat die premie in dit geval niet volledig in de beurskoers tot uitdrukking komt, beschouw ik Stef als een aantrekkelijke belegging. Een cool aandeel, eigenlijk. Vanwege de beperkte handelsvolumes in aandelen Stef is aan te raden te werken met limietorders indien u overweegt aandelen te kopen.

Over de auteur

Hendrik Oude Nijhuis is een expert op het gebied van waarde-beleggen en auteur van de bestseller: 'Leer beleggen als Warren Buffett - zijn beleggingsstrategie in theorie & praktijk' (www.beterinbeleggen.nl). De auteur bezit geen aandelen Stef.

|

|

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |