De tijden van gemakkelijke winst door prijsverhogingen zijn voorbij voor farmaciebedrijven. De grootste farmaceut binnen de eurozone, het Franse Sanofi, gooit het roer om en richt zich op middelen tegen zeldzame ziekten. Is dat een aantrekkelijke keuze voor beleggers?

Het was de Amerikaanse president Trump die eind 2016 stelde dat farmaceutische bedrijven ‘wegkomen met moord’, omdat sommige van hun medicijnen onbetaalbaar zijn. In dat jaar kwam alle winstgroei bij farmareuzen door het verder verhogen van de prijzen. Sindsdien is het voorbij met het simpel verhogen van prijzen. Farmaceuten zullen op zoek moeten naar nieuwe winstpakkers.

Het Franse Sanofi is met een omzet van 35 miljard euro in 2017 na het Amerikaanse Pfizer en het Zwitserse Roche de nummer drie op de lijst van grootste farmaceutische concerns ter wereld. Als grootste farmaciebedrijf binnen de eurozone is het Franse concern een populaire keuze voor Europese beleggers die geen valutarisico willen lopen.

De farmareus bestaat uit drie segmenten, waarvan geneesmiddelen veruit het grootst is met 72 procent van de omzet. De divisies van consumentenproducten en vaccinaties zijn allebei goed voor circa 14 procent. Al deze segmenten beschikken in min- of meerdere mate over concurrentievoordelen, waarmee Sanofi in staat zal moeten blijken de concurrentie van zich af te houden.

Aflopen van het Lantus patent

Het meest prominente duurzame concurrentievoordeel is de patenten-portefeuille van Sanofi. Over het algemeen leiden deze patenten tot een lange periode – van gebruikelijk wel twintig jaar – waarin het bedrijf de prijzen kan verhogen zonder dat het veel omzet kost. Deze prijszettingsmacht is zichtbaar bij de geneesmiddelendivisie, waar de brutomarge met ruim 74 procent zeer hoog is, evenals de operationele winstmarge (37 procent). De laatste jaren kampen veel farmaceuten echter met teruglopende inkomsten omdat patenten op succesvolle geneesmiddelen aflopen.

Zo kon Sanofi jarenlang bogen op het succes van diabetesmiddel Lantus. Dit middel is op basis van de halfjaarcijfers 2018 nog altijd goed voor 11 procent van de omzet. Lantus is al in 2015 uit patent gelopen, waardoor de verkopen van het geneesmiddel de komende jaren gestaag teruglopen door toenemende concurrentie. Eli Lilly heeft inmiddels een goedkopere variant van het middel op de markt gebracht in Europa.

Nieuwe groeifase in aantocht

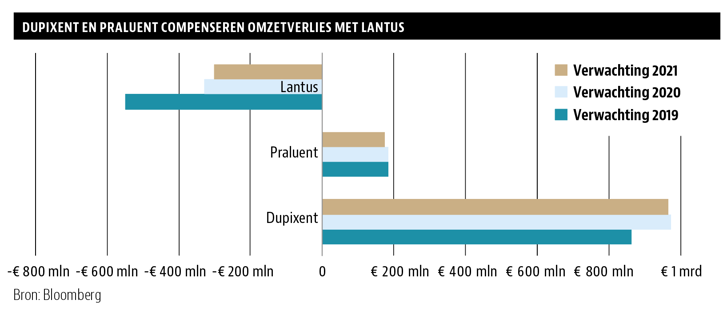

Een gespreide patenten-portefeuille moet farmaceuten helpen om plotselinge vraagterugval op te vangen. Bij het aflopen van bepaalde patenten moeten recenter gepatenteerde geneesmiddelen voor omzetimpulsen zorgen. Het is dan ook geen geheim dat Sanofi de laatste jaren naarstig op zoek is naar nieuwe bronnen van groei om de terugval in omzet van Lantus op te vangen. Dat lijkt te lukken. In het derde kwartaal wist het bedrijf voor het eerst in lange tijd weer de omzet en winst te laten groeien.

Die nieuwe groeifase hangt grotendeels samen met het succes van enkele potentiële blockbuster-medicijnen, geneesmiddelen met een omzet vanaf 1 miljard dollar. De belangrijkste kandidaat-blockbusters voor Sanofi zijn Dupixent, een middel tegen eczeem, en Praluent, een cholesterolverlager. Beide middelen zijn beschermd met patenten die lopen tot respectievelijk 2026 en 2024. Op korte termijn is vooral het middel Dupixent van doorslaggevend belang voor een versnelling van de omzetgroei. Dupixent werd in 2017 gelanceerd in de Verenigde Staten, waar het geneesmiddel inmiddels aan meer dan 63 duizend patiënten is voorgeschreven. Het is vanaf in 2017 ook stapsgewijs in Europa op de markt gebracht, waarna dit jaar enkele opkomende landen volgden. Behalve geografische uitbreiding is recent ook de effectieve werking van Dupixent uitgebreid: het middel is goedgekeurd voor de behandeling van astma. Op termijn wordt ook goedkeuring op andere gebieden verwacht.

Inzetten op zeldzame ziektes

Naast de blockbuster-medicijnen heeft Sanofi de laatste tijd het vizier nadrukkelijk gericht op geneesmiddelen tegen zeldzame ziektes. De recente overnames van Bioverativ en het in Brussel genoteerde Ablynx zijn daarvan voorbeelden. De markt voor geneesmiddelen tegen zeldzame ziektes is over het algemeen klein, maar het is van groot maatschappelijk belang dat er toch geneesmiddelen ontwikkeld worden. In het verleden kozen farmaceuten echter over het algemeen voor de ontwikkeling van de zoveelste pil tegen depressie of een cholesterolverlager. Bij dat soort middelen is de markt zo groot dat zelfs een klein stukje van de taart al de moeite waard is.

Om farmaceuten te verleiden toch te investeren in de ontwikkeling van deze geneesmiddelen ontstonden enkele decennia geleden speciale regelingen. Zowel de Amerikaanse overheid (1983) als de Europese Unie (1999) hebben in het verleden zogeheten ‘orphan drug’ (weesgeneesmiddelen, red.) wetgeving ingevoerd. Geneesmiddelen die vallen onder deze wetgeving kunnen rekenen op voordelen in de vorm van marktexclusiviteit, belastingvoordelen en versnelde goedkeuringstrajecten.

Deze voordelen zullen ervoor zorgen dat Sanofi met zijn nieuwe weesgeneesmiddelen hogere verkoopprijzen kan realiseren zonder dat regeringen al te luid gaan morren. Vanwege de prominente aanwezigheid op kleine en afgeschermde markten voor weesgeneesmiddelen kan dan ook gesteld worden dat Sanofi beschikt over een zogeheten efficiënt schaalvoordeel. Het is voor nieuwe toetreders niet aantrekkelijk genoeg om de relatief kleine markten van weesgeneesmiddelen te betreden, waardoor de paar spelers die hier wel aanwezig zijn de koek mogen verdelen. Naar verwachting groeit de markt voor weesgeneesmiddelen tot 2024 twee keer zo snel als de reguliere geneesmiddelenmarkt, het bedrijf lijkt dan ook optimaal gepositioneerd voor winstgevende groei de komende jaren.

Meer dan een geneesmiddelenreus

Naast geneesmiddelen (pharmaceuticals) – goed voor ruim 70 procent van de omzet – is Sanofi ook nog actief in ‘consumer healthcare’ (vitamines, pijnstillers, maagtabletten, hoestdrank etc.). De consumentendivisie heeft een jaarlijkse omzet van een kleine 5 miljard euro, en hoewel de winstmarges lager liggen dan bij de geneesmiddelen-divisie lijkt het bedrijf met een bruto- en operationele marge van 67 en 34 procent toch in staat forse rendementen te realiseren op deze merkproducten (met onder meer bekende namen als Buscopan, Pharmaton en Allegra).

Sanofi weet met zijn dochter Pasteur ook nog een goede boterham te verdienen met het produceren van vaccins. Sanofi Pasteur is wereldmarktleider en zorgt voor meer dan 1 miljard vaccindoses elk jaar, waardoor het mogelijk is om meer dan 500 miljoen mensen over de hele wereld te immuniseren. Omdat schaalgrootte belangrijk is voor het realiseren van kostenvoordelen is Sanofi als marktleider in staat stevige marges te realiseren. De brutomarge bedroeg over de eerste negen maanden van 2018 64 procent en de operationele marge maar liefst 39 procent. Het bedrijf claimt een unieke positie te hebben op de markt voor griepvaccins, waarbij het kan bogen op een marktaandeel van wel 30 tot 40 procent.

Beperkte rendementen op overnames

Om concurrenten van zich af te houden, is het belangrijk voor Sanofi om permanent miljarden te investeren in onderzoek naar en ontwikkeling van nieuwe geneesmiddelen. Sanofi gaf het afgelopen jaar bijna 5,5 miljard dollar uit aan onderzoek en ontwikkeling (R&D), 16 procent van de totale omzet.

Deze uitgaven zijn in feite investeringen in nieuwe patenten. Wanneer we deze uitgaven in onderzoek en ontwikkeling beschouwen als investeringen, is het mogelijk het daadwerkelijke onderliggende economische rendement van Sanofi te berekenen. Rekening houdend met de jaarlijkse uitgaven aan R&D behaalt Sanofi een operationeel rendement op geïnvesteerd kapitaal (ROIC) van bijna 13 procent.

Het operationele rendement ligt daarmee boven de kostenvoet van kapitaal van ruim 7 procent. Dit geeft aan dat Sanofi in staat is om waarde te creëren met zijn huidige operationele activiteiten.

Sanofi heeft echter ook omvangrijke overnames – Aventis en Genzyme – gedaan in het verleden, welke geresulteerd hebben in grote hoeveelheden immateriële activa (waaronder goodwill). Als we deze overnames in ogenschouw nemen, heeft het management zijn activiteiten, rekening houdend met de overnames nog onvoldoende laten renderen.

Beperkte rendementen op kapitaal (inclusief overnames) en lage groeicijfers zorgen ervoor dat Sanofi op dit moment koerst op minder dan twaalf keer het bruto bedrijfsresultaat (ebitda). Het is dan ook belangrijk voor Sanofi om overnames, waaronder ook de recente dure aankopen van Bioverativ en Ablynx, in de nabije toekomst te laten renderen en de groei aan te wakkeren. Alleen door overnames beter te laten renderen, zou Sanofi zichzelf verder opwaarderen op de beurs.

Waardecreatie +:

Sanofi’s operationele rendement op geïnvesteerd kapitaal (ROIC) ligt met ongeveer 13 procent boven de kapitaalkosten van ongeveer 7 procent (WACC). Het bedrijf realiseert hoge winstmarges door de aanwezigheid van patenten en kostenvoordelen, waarmee het concurrenten van zich af houdt. Door de omvangrijke uitgaven aan onderzoek en ontwikkeling (R&D) blijft het rendement op kapitaal nog relatief beperkt.

Groei -+:

De Franse farmaceut groeide in de laatste vijf jaar met minder dan één procent per jaar. Patenten op nieuwe geneesmiddelen moeten de komende jaren bijdragen aan de terugkeer van omzetgroei. De komende jaren zal de groei van bijvoorbeeld het geneesmiddel Dupixent en de consolidatie van Bioverativ en Ablynx de omzet moeten gaan aanjagen.

Balans -+:

Sanofi heeft het afgelopen jaar met de overnames van Bioverativ en Ablynx de balans flink verlengd. De netto schuldpositie is per september 2018 toegenomen tot 18,7 miljard euro. Het bedrijf genereert echter een stevige vrije kasstroom (6 miljard euro over 2018), daarnaast verkocht het recent voor 1,9 miljard euro zijn Europese generische activiteiten. De netto schuld zal naar verwachting eind 2018 zakken naar 1,7 keer het bruto bedrijfsresultaat (ebitda). Kredietbureaus S&P, Fitch en Moody’s bevestigden na de twee grote overnames dan ook de AA-rating voor het bedrijf, waarmee de schuld ruim valt binnen de veiligere ‘investment grade’-categorie.

Dividend +:

Sanofi is een stabiele dividendbetaler, al 24 jaar op rij is het dividend verhoogd. Het bedrijf kan dan ook met recht een ‘dividend aristocraat’ genoemd worden. In de laatste vijf jaar werd de uitkering met gemiddeld 2 procent per jaar opgehoogd tot ruim 3 euro per aandeel. De payout ratio – dividend gedeeld door winst – bedroeg 55 procent in 2017. Sanofi heeft een progressief dividendbeleid (het wil het dividend elk jaar laten groeien, red.) en beschouwt dit als een belangrijk deel van zijn waarde-propositie naar aandeelhouders.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |