Oktober 2018 was een kantelmaand voor goud. Het gele metaal kon voor het eerst in zes maanden afsluiten met een positief rendement. Daarmee komt een einde aan de langste verlies-periode in 22 jaar. De bescheiden klim met 2,5 procent neemt niet weg dat de edelmetalen in 2018 een belabberde prestatie neergezet hebben. Ondanks een bescheiden herstel tegen het einde werd 2018 een verliesjaar voor goud, uitgedrukt in dollar. In euro was het een dubbeltje op zijn kant. Voor zilver was er een negatief rendement in beide valuta's. In euro stevent zilver zelfs af op het zesde verlies in zeven jaar.

De verliezen bij de edelmetalen vielen de laatste maanden van 2018 minder hard op omdat ook de meeste aandelenindices hun winsten zagen wegsmelten. In Europa dook de Euro-Stoxx50 stevig in het rood, terwijl de Amerikaanse S&P 500 eerdere winsten weer grotendeels kwijtraakte. Bij de opkomende markten was het helemaal kommer en kwel.

Historisch goedkoop

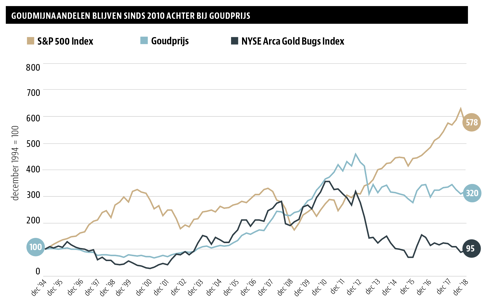

Toch is er een categorie die het nog slechter deed. In het zog van de lagere goud- en zilverprijzen werden ook de gerelateerde mijnbouwaandelen flink goedkoper. Tijdens de zomerperiode was er zelfs sprake van een ware uitverkoop bij aandelen uit de NYSE Arca Gold Bugs Index (ticker HUI). Op het bodemniveau dat in september werd bereikt, hielden de mijnaandelen stand boven het historische dieptepunt dat in de periode december 2015-januari 2016 werd neergezet.

Sinds begin oktober trokken de mijnbouwaandelen samen met de edelmetaalprijzen aan. Maar van een fors koersherstel is nog lang geen sprake. Historisch is het zo dat mijnaandelen pas beginnen te stijgen als de goudprijs het beter doet dan de aandelenindices. Nemen we de S&P 500 als referentie, dan gaat dit op voor de maand oktober. Voor de Amerikaanse beursindex was oktober zelfs de slechtste maand in zeven jaar. Eind september was de verhouding tussen de goudprijs en de S&P 500 in bijna dertien jaar niet meer zo laag. Anders gezegd: goud is erg goedkoop in verhouding tot de aandelenmarkten.

De goudmijnaandelen doen daar nog een schepje bovenop. De HUI/goud-ratio, of de verhouding tussen de NYSE Arca Gold Bugs Index en de goudprijs, noteert weliswaar boven het dieptepunt van januari 2016, maar staat historisch gezien nog erg laag. Momenteel bevindt de HUI/goud ratio zich op het niveau van 2001. Achteraf bleek dit niveau de start van een explosief koersherstel bij de goudmijnaandelen. Die hebben trouwens de traditie om vanaf een bodem fors te herstellen. Na het dieptepunt klom de Van Eck Gold Miners Index in minder dan zes maanden 150 procent hoger.

Winsthefboom

Gouddelvers zijn aan de inkomstenzijde afhankelijk van de goudprijs. Maar op deze parameter hebben ze zelf helemaal geen invloed, want de goudprijs wordt door de markt bepaald. Er zijn geen productieafspraken in de sector, waardoor lagere prijzen niet automatisch tot een lagere output leiden. Dit in tegenstelling tot bijvoorbeeld de energie- en meststoffenmarkt, waar wel aanbodkartels zijn. De mijnbedrijven hebben dus zelf geen prijszettingsmacht. De goudprijs noteert een derde onder de top die intussen al ruim zeven jaar geleden werd neergezet. Bij zilver is de achteruitgang met 70 procent nog extremer. Zolang de goudprijs niet door de grens van 1370 dollar kan breken, is er koerstechnisch geen sprake van een doorbraak. De voorbije jaren zijn alle herstelpogingen stukgelopen op dat niveau.

De hogere dollar is veruit het belangrijkste element dat op de goudprijs weegt. De dollar-index klom in november naar het hoogste peil sinds juni 2017. Omwille van de monetaire politiek van de Federal Reserve loopt het renteverschil met andere valutablokken op. De Fed heeft in 2018 meerdere keren de rente verhoogd. Voor goud is in de eerste plaats de reële rente van belang en niet de nominale. We gaan ervan uit dat samen met de nominale rentestijging ook de inflatie zal toenemen en een eventuele stijging van de reële rente erg beperkt zal blijven. De dollar profiteert ook van zijn status als reservemunt. Daardoor is de dollarmarkt de meest liquide ter wereld. Bij onrust in de opkomende markten, zoals in de tweede helft van 2018 het geval was in onder meer Turkije, Argentinië en Brazilië, vlucht er geld richting de Amerikaanse munt. In het afgelopen jaar zetten speculatieve investeerders ook massaal in op een verdere daling van de goudprijs. De shortpositie op de termijnmarkten was sinds 2001 niet meer zo hoog.

Een lagere goudprijs zorgt voor minder inkomsten voor de gouddelvers, maar de winstmarge werd bijkomend onder druk gezet door oplopende energie- en arbeidskosten. Het verschil tussen de totale productiekosten en de gemiddelde ontvangen goudprijs bepaalt het hefboomeffect. Zo verwacht het Amerikaanse Newmont Mining, de grootste gouddelver ter wereld, voor dit jaar gemiddelde productiekosten in de buurt van 1000 dollar per troy ounce. Bij een goudprijs van 1370 dollar (april) bedroeg de brutomarge dus nog 370 dollar. Vier maanden later was dit gedaald naar minder dan de helft.

De sleutel voor de mijnbouwaandelen ligt dus vooral bij een hogere goudprijs. Er kwamen de voorbije maanden verschillende signalen dat de rally op de aandelenmarkten stilaan op zijn einde loopt. De economieën van de opkomende markten hebben het al langer moeilijk door de dure dollar, maar recent werden ook de groeiprognoses voor China en de westerse industrielanden verlaagd. Na een jarenlange extreem soepele monetaire politiek zijn de beleidsopties van de centrale banken beperkt. De erg lage of zelfs negatieve reële rente kan dus nog een tijd aanhouden. Die marktomgeving is in principe gunstig voor goud en bijgevolg ook voor goudmijnaandelen.

Trackers of individuele aandelen

Beleggers kunnen ervoor kiezen om zelf een portefeuille van goudmijnaandelen samen te stellen om in te spelen op het herstel in deze sector. Maar spreiding is in de mijnbouwindustrie vaak geen overbodige luxe omdat de operationele risico’s bovengemiddeld zijn. Goudmijntrackers kunnen een goede keuze zijn voor wie spreiding met relatief lage jaarlijkse beheerkosten wil combineren. Door de nieuwe Europese regelgeving (PRIIPs) zijn verschillende Amerikaanse trackers niet meer toegankelijk. Gelukkig bestaan er in de goudmijnsector ook alternatieven.

De Europese varianten van de populaire Van Eck Vectors Gold Miners ETF (ticker G2X) en Van Eck Junior Gold Miners ETF (ticker G2XJ) noteren op de beurs van Frankfurt (Xetra). De onderliggende index is dezelfde als bij de Amerikaanse varianten, maar de liquiditeit ligt wel een stuk lager. De iShares Gold Producers ETF (ticker IS0E) van BlackRock Asset Management scoort op dat vlak beter. Deze etf noteert eveneens op Xetra en net als bij de etf’s van Van Eck gaat het hier om een fysieke tracker: de aandelen uit de index worden werkelijk gekocht. De onderliggende waarde is de S&P Commodity Producers Gold Index. Die is samengesteld uit 61 bedrijven waarbij de 10 grootste belangen goed zijn voor 62 procent van de index.

Beleggers die het toch liever bij individuele aandelen houden, moeten op een aantal zaken letten. Een eerste keuze die zich aandient, is die tussen bedrijven die al over operationele activa beschikken of exploratiebedrijven. Het spreekt voor zich dat deze laatste categorie gemiddeld gesproken risicovoller is. Verder is het huidige productievolume ondergeschikt aan de projecten die in de pijplijn zitten. Beschikt het bedrijf over voldoende reserves om de productie op peil te houden of te doen toenemen?

De politieke en sociale situatie in gebieden waar de activa zich bevinden, is een andere factor die van belang kan zijn. Daarnaast moeten beleggers ook kijken naar de financiële positie. Is de schuldpositie niet te hoog en kunnen de bestaande projecten worden gefinancierd door de eigen kasstromen? Is het antwoord negatief, dan moet er wellicht externe financiering worden gezocht of aandelen bijgedrukt, wat bij de bestaande aandeelhouders voor verwatering zorgt.

Tot slot moet ook de waardering naast die van de sectorgenoten worden gelegd. Voor de gemiddelde belegger is het vinden van de winnaars onder de individuele aandelen een flinke uitdaging. Maar dat geldt natuurlijk in elke sector.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |