Overal ter wereld zijn de marges van supermarkten flinterdun. Maar in Frankijk is het helemaal sappelen. Supermarktgigant Carrefour is daarvan de illustratie par excellence. En toch zal mogelijk herstel van de onderneming in Frankrijk moeten beginnen.

De Franse consument is verwend met goed gevulde schappen en toch lage prijzen vanwege moordende concurrentie tussen een handvol supermarktbedrijven.

Het is veelzeggend dat Aldi en Lidl – die hard groeien in de meeste landen – in de afgelopen jaren meer supermarkten hebben opgedoekt dan geopend in Frankrijk. Het marktaandeel van pure discounters daalde in tien jaar van 15 procent naar 12 procent.

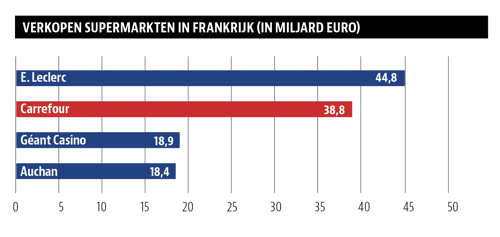

De Franse supermarkten versloegen de Duitsers met hun eigen spelletje. Door prijzen van huismerken te verlagen en tegelijkertijd de kwaliteit te verbeteren, bleven consumenten trouw aan onder meer de supermarkten van marktleider Leclerc (21,1 procent marktaandeel), Carrefour (20 procent) en Casino (11,6 procent).

De Fransen worden wereldwijd geroemd om deze verdedigingstactiek – tot aan de strategiegoeroes van Harvard aan toe – maar vooral voor Carrefour lijkt steeds meer sprake van een pyrrusoverwinning.

Franse blootstelling

Carrefour is actief in tientallen landen, maar blijft met circa 5.600 van de ruim 13 duizend supermarkten in de thuismarkt sterk afhankelijk van Frankrijk. Het bedrijf behaalt hier 45 procent van de groepsomzet die ruim 80 miljard euro bedraagt, maar het marktaandeel in Frankrijk daalt al sinds 2015.

De operationele marge van 1,9 procent in Frankrijk is significant lager dan die van de hele groep (2,7 procent). De hoge kostenstructuur, relatief veel hypermarkten die steeds minder populair worden en lagere marges op huismerken zijn hier debet aan.

Het helpt ook niet dat prijsvergelijkingstests laten zien dat boodschappen doen bij Carrefour nog altijd 2 tot 3 procent duurder is dan bij concurrenten als Leclerc en Casino.

De povere resultaten in Frankrijk duwen het groepsbrede rendement op geïnvesteerd vermogen van Carrefour flink naar beneden. Omdat de kosten van al dit ingezette kapitaal hoger liggen dan het rendement dat op de bezittingen gehaald wordt, slaagt het bedrijf er al jaren niet in aandeelhouderswaarde te creëren.

Hard oordeel

De in de zomer van 2017 geïnstalleerde topman Alexandre Bompard was weinig complimenteus over het werk van zijn voorgangers. Het concern versleet drie topmannen in twaalf jaar.

De Fransman hekelde de onnodige complexiteit van het bedrijf op een strategiedag begin 2018. Door het mes in het hoofdkantoor aan de rand van Parijs te zetten – bijna een kwart van de circa 10 duizend managers moest een nieuwe baan zoeken – werd een duidelijk signaal afgegeven: het moet afgelopen zijn met de buitensporige kosten.

Het grootste deel van het besparingsplan van 2 miljard euro vanaf 2022 moet echter komen uit een inkrimping van het assortiment in Frankrijk (10 procent) en scherper onderhandelen met toeleveranciers.

Ambitieus

Om de inkoopmacht te versterken, kondigde Carrefour halverwege 2018 een samenwerking aan met concurrent Systeme U in Frankrijk. Ook werd een “wereldwijde inkoopalliantie” gesloten met het Britse Tesco. Hier is overigens weinig unieks aan.

Zo’n beetje elke Franse super kondigde in de afgelopen jaren aan de krachten te bundelen met één of meerdere concurrenten. De explosie in inkoopallianties was voor de mededingingsautoriteiten zelfs een reden om een onderzoek te starten naar de impact op de concurrentie.

Aangezien Carrefour nog steeds met verschillende formules werkt, is de vraag hoeveel voordeel dit uiteindelijk gaat opleveren. Doordat – kort gezegd – huismerken, reclamecampagnes en distributiekanalen per land verschillen, moeten toeleveranciers maatwerk (blijven) leveren. Meer kritische massa betekent dan niet per definitie een sterkere onderhandelingspositie.

Als de besparingen van in totaal 2 miljard euro al gerealiseerd zullen worden, is bovendien de vraag welk deel van dit bedrag helemaal onderaan de streep terug te zien zal zijn in 2022.

Topman Bompard heeft aangegeven de besparingen te willen “investeren in prijsverlagingen om de concurrentiepositie te verbeteren”. Carrefours kostenbesparingen in het verleden belandden in de zakken van klanten – lagere prijzen – en niet in die van aandeelhouders.

Achterhaald concept

De matige prestaties in Frankrijk kunnen niet los gezien worden van de flinke blootstelling aan hypermarkten. Carrefour bezit 233 van dit soort blokkendozen met soms meer dan tienduizend vierkante meter vloeroppervlak, waar naast etenswaren ook cd’s, boeken en kleding op het schap liggen.

Hoewel dit een fractie is van het totaal aan winkels van 5.571 in Frankrijk – het leeuwendeel hiervan bestaat uit kleine gemakswinkels (4.166) – is het aandeel in de Franse verkopen van de hypermarkten meer dan 50 procent.

Maar dit aandeel wordt ieder kwartaal minder. Zo lieten de hypermarkten in het laatste kwartaal van vorig jaar een omzetkrimp zien van 2,2 procent.

Topman Bompard legde de schuld bij de gele-hesjes-beweging die met hun protesten de toegang tot veel hypermarkten blokkeerden. Maar de neergang van de reuzenwinkel is een trend die al een decennium gaande is. Ze zijn niet meer van deze tijd.

Doordat steeds minder Fransen voor de hele week boodschappen doen, is de rit naar de rand van de stad steeds minder de moeite waard. En voor een overhemd gaat de gemiddelde Fransman naar H&M, en een boek wordt besteld bij Amazon.

De anderhalf jaar geleden van het Franse warenhuis FNAC overgekomen Bompard heeft aangegeven het aantal vierkante meters met 5 procent te willen reduceren en de nadruk meer te leggen op voedsel, met name organische producten.

Het is de vraag of er niet drastischer maatregelen genomen moeten worden.

Door de hoge vaste kosten en kapitaalbeslag van hypermarché's – personeel, vierkante meters en vastgoed – leidt een beperkte daling van de verkopen tot een flinke hap uit de winstmarge.

Supermarkten en gemakswinkels presteerden wel sterk in de laatste drie maanden van vorig jaar met een groei van respectievelijk 1,9 procent en 3,1 procent. Carrefour wil tot 2022 maar liefst vijf duizend nieuwe Carrefour Express winkel(tjes) openen, vooral in grote Franse steden.

Online

De achterstand van Carrefour beperkt zich niet tot stenen. Carrefour heeft met een omzet van 1,3 miljard euro in online bezorging nog geen 10 procent van de Franse markt in handen.

Het heeft daarmee een enorme achterstand opgelopen op concurrent Leclerc dat een marktaandeel van bijna 50 procent heeft. Op de achtergrond is er de dreiging van Amazon dat in maart 2018 een samenwerking met Monoprix aanging (onderdeel van Casino). In (delen van) Parijs kunnen nu meer dan zesduizend Monoprix-artikelen met de Amazon-app aan huis bezorgd worden. Uitrol naar andere grote Franse steden lijkt slechts een kwestie van tijd.

Ceo Bompard wil snel terrein terugwinnen. De online verkopen moeten groeien tot 5 miljard euro in 2022 (20 procent marktaandeel). Carrefour verzesvoudigt de investeringen in online – in totaal gaat het om een bedrag van bijna 3 miljard euro tot 2022. Het onlineplatform heeft een opknapbeurt gekregen en in een tiental grote Franse steden zijn bezorgdiensten gestart die binnen een uur leveren.

Bij de cijferpresentatie bleek dat Carrefours bezorgdienst op stoom komt met een groei in het vierde kwartaal van rond de 30 procent.

Die groei zal beleggers voorlopig echter weinig opleveren. Tot nu toe moeten alle Europese supermarkten geld toeleggen op bezorgdiensten, en het meeste verlies wordt geleden in de opstartfase. De fase waar Carrefour nu dus in zit.

Ahold Delhaize is al bijna 20 jaar actief met online voedselbezorging in zowel de Verenigde Staten als in Nederland en schrijft nog steeds geen zwarte cijfers.

Carrefours inhaalinvesteringen komen daarmee op een ongelukkig moment.

VEB in Europa

De VEB volgt niet alleen in Nederland beursgenoteerde ondernemingen, maar kijkt ook steeds nadrukkelijker naar grote Europese ondernemingen. Dit artikel maakt deel uit van een serie analyses van prominente Franse bedrijven.

Waardecreatie -

Het rendement op geïnvesteerd kapitaal (ROIC) is bij Carrefour negatief. Het supermarktconcern vernietigt dus waarde. Door felle concurrentie op de thuismarkt zijn de marges flinterdun terwijl het kapitaalbeslag (onder meer door de vele hypermarkten) relatief hoog is.

Groei - +

Carrefour zag de omzet de laatste vijf jaar met net geen 2 procent op jaarbasis toenemen. Dit is in lijn met sectorgenoten. Maar door de lage ROIC levert deze groei beleggers weinig op.

Waardering - +

Beleggers betalen net geen acht keer het verwachte bruto bedrijfsresultaat (ebitda) voor Carrefour (ondernemingswaarde, dus inclusief de nettoschuld). Dat is in lijn met sectorgenoten als Tesco en Ahold Delhaize. Beleggers lijken rekening te houden met een herstel van de resultaten.

Balans - +

Het bedrijfsresultaat van Carrefour past ongeveer 1,6 keer in de nettoschuld. Deze ratio is niet zorgwekkend, maar voor een bedrijf als Carrefour ook niet florissant. In maart vorig jaar gaf kredietbureau S&P een negatieve outlook vanwege de gebrekkige kasstroomgeneratie. Carrefour is met een BBB+ oordeel wel nog steeds “investment grade”.

Dividend - +

Bij de jaarcijfers 2017 zette topman Bompard het mes in het dividend: de uitkering werd met ruim een derde verlaagd tot 46 cent per aandeel. De – op dat moment – kersverse ceo merkte daarbij op dat de financiële resultaten aantoonden dat er geen moment gewacht kon worden met het transformatieplan. De payoutratio – dividend gedeeld door winst – bedroeg in 2017 net geen 50 procent.

| Drie red flags uit de financiële cijfers |

|

1. Groei boven rendement |

|

2. Te hoge voorraden |

|

3. Te veel pannetjes op het vuur |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |