Vinci is van een bouwer veranderd in een bedrijf met een hoge en voorspelbare kasstroom door steeds meer op de tolinkomsten te leunen. Maar door alle aandacht voor Vinci’s tolpenningen wordt haast vergeten dat de bouwactiviteiten uitzonderlijk sterk renderen in een sector die veelal gekenmerkt wordt door malaise.

Beleggen in bouwers komt dicht in de buurt van zelfkastijding. Op de Nederlandse beurs behoren BAM en Heijmans tot het selecte gezelschap bedrijven dat nog steeds (ruim) onder de aandelenkoers handelt ten tijde van de kredietcrisis. En dat is inmiddels alweer ruim tien jaar geleden. Nederlandse bouwers worstelen al jaren met marginale winsten als gevolg van onder meer overcapaciteit, kostenoverschrijdingen en klanten – vaak een starre Nederlandse overheid – die weigeren enig soelaas te bieden. In Frankrijk gaat dat anders. Het aandeel Vinci ging in de laatste tien jaar ruim verdrievoudigd en dan zijn dividenden nog buiten beschouwing gelaten.

Vinci lijkt een stabiel verdienmodel te hebben gevonden dat steeds meer leunt op het innen van tolgelden in ruil voor het beheer en onderhoud van snelwegen en vliegvelden (het concessie-onderdeel). Maar ook het bouwonderdeel – met een omzet van bijna 36 miljard euro het grootste bouwbedrijf van Europa – laat robuuste rendementen zien. Welke stappen heeft Vinci gezet waardoor het er nu al jaren in slaagt een goede boterham te verdienen in een industrie waar rendementen en risico’s veelal niet in verhouding staan?

Kassa bij het poortje

De motor achter Vinci’s winst is duidelijk de concessietak. Het onderdeel vertegenwoordigt met een totale inkomstenstroom van 8 miljard euro minder dan 17 procent van de groepsomzet, maar is wel goed voor ruim twee derde van de operationele winst.

Vinci’s portefeuille met exclusieve rechten voor tolwegen en vliegvelden verschaft het bedrijf iets dat dicht in de buurt komt van een monopoliepositie.

Concurrentie is er niet en de barrières voor nieuwe toetreders zijn enorm. Los van het enorme kapitaal dat gemoeid is met de bouw van een vliegveld of snelweg, is om allerlei redenen – van protesten van buurtbewoners tot milieubewegingen – de kans dat benodigde vergunningen verkregen worden klein.

Passagiers die efficiënt van A naar B willen komen, moeten daarom plat gezegd langs het tolpoortje van Vinci. En dan is het kassa, zo blijkt uit de gemiddelde marge op vergunningen van bijna 70 procent (ebitda, winst voor belastingen, rente en afschrijvingen).

Autowegen

Binnen de concessietak zijn Vinci’s tolwegen het grootst en meest winstgevend. Het CAC-40-bedrijf heeft met vergunningen voor een kleine 4500 kilometer snelweg een derde van het totale Franse wegennet in handen. Iedere vakantieganger die de Autoroute du soleil heeft afgelegd, weet dat je niet zonder tolbetalingen naar Zuid-Frankrijk rijdt.

Uitzonderingen daargelaten – denk aan het dieptepunt van de crisis in 2008 en recenter door protesten van gele hesjes op snelwegen – groeit het autoverkeer elk jaar een beetje. Daarbovenop is in de vergunningen vastgelegd dat Vinci de toltarieven jaarlijks kan opschroeven met een bedrag dat minimaal gelijk is aan 70 procent van de inflatie. In de praktijk betekent dit dat de tolinkomsten jaarlijks rond de 2 procent toenemen.

De geleidelijke margeverbetering in de laatste vijf jaar van 1,4 procentpunt tot 72,2 procent laat zien dat de kosten voor het beheer en onderhoud van de wegen minder snel stijgen dan de inkomsten.

Het lijdt geen twijfel dat Vinci graag verder zou willen groeien in tolwegen, maar vergunningen zijn schaars. Bovendien lopen de bestaande vergunningen vanaf 2032 af en is lang niet zeker dat deze worden verlengd (zie risico’s).

Flesje water

Het zullen belangrijke redenen zijn geweest dat Vinci-topman Xavier Huillard zich in de laatste vijf jaar is gaan storten op vliegveldconcessies. Dit begon in 2013, toen Vinci in Portugal een monopoliepositie kreeg door de aankoop van tien vliegveldvergunningen.

Sindsdien slokte Vinci overal ter wereldvliegvelden op; van de VS (9 vliegvelden) tot Japan en Cambodja. Meer recent nam het een flink belang in London Gatwick, het tweede vliegveld van Groot-Brittannië. Inmiddels is Vinci naar eigen zeggen de tweede uitbater van vliegvelden ter wereld, met belangen in 45 vliegvelden in 12 landen. Op jaarbasis stijgen of landen er bijna 250 miljoen passagiers op de vliegvelden van het Franse bouwbedrijf.

Hoewel lager dan bij tolwegen, oogt de marge van 58,6 procent van de vliegveldtak keurig (941 miljoen euro ebitda op 1,6 miljard euro omzet in 2018). De vergoedingsstructuur, inclusief de inflatievergoeding, is vergelijkbaar met die van tolwegen. Daarnaast krijgt Vinci vaak de ruimte om waarde toe te voegen door te investeren in capaciteitsuitbreidingen. Zo liggen er nu onder meer plannen om de landingsbaan van Gatwick te verlengen, waardoor het aantal passagiers op de lange termijn met enkele tientallen miljoenen per jaar zou kunnen toenemen (vorig jaar: 45,7 miljoen).

Bijkomend voordeel van vliegconcessies is dat Vinci ook het recht krijgt om winsten van winkels, horeca en parkeerplekken af te romen (ruim een kwart van de vliegveldomzet in 2018). Iedereen die een flesje water achter de douane van Schiphol heeft afgerekend, weet dat de marges hier torenhoog moeten zijn (Vinci splitst dit niet uit).

| Vinci’s drie grootste risico’s |

|

De financiële resultaten van Vinci ogen robuust. Zeker voor een bouwer. Maar de twee verdienmodellen kennen ook risico’s. |

Hoge prijzen

De hoge marges mogen aantrekkelijk zijn, het verkrijgen van vergunningen is kostbaar. De concessiedivisie slokt ruim 80 procent van Vinci’s totale geïnvesteerde kapitaal van circa 38 miljard euro op. Het leeuwendeel van de investering is “immaterieel” en vertegenwoordigt kort gezegd de “redelijke waarde” van alle vergunningen bij elkaar. Dit zijn ruwweg de aanschafprijzen minus de tolwinsten die al gerealiseerd zijn.

De hoge aanschafprijs voor vergunningen duwt het rendement op geïnvesteerd kapitaal naar beneden tot rond de 9,7 procent vorig jaar. Maar door het defensieve en voorspelbare karakter van de activiteiten ligt het

rendement ver boven de kostenvoet van kapitaal (circa 6 procent).

Frans bouwwonder

Doordat de meeste ogen van beleggers en analisten gericht zijn op de vergunningentak zou je haast vergeten dat Vinci’s bouwpoot met een omzet van bijna 36 miljard euro het grootste aannemersbedrijf van Europa is. De aanbestedingstak groeide het laatste halve decennium nauwelijks (0,6 procent per jaar), voornamelijk vanwege strubbelingen bij de bouwactiviteiten. Het grootste onderdeel binnen de aannemerstak – 14,2 miljard euro omzet – is ondanks jaren van inspanning van het management om dit te veranderen nog steeds sterk afhankelijk van de gefragmenteerde Franse vechtmarkt (56 procent van de omzet). Vinci is marktleider in het thuisland, maar heeft slechts 8 procent van de markt in handen. Deze fragmentatie maakt dat klanten de voorwaarden dicteren, waardoor de tak het moet doen met relatief lage marges (2,8 procent in 2018).

Een belegger die even uitzoomt, ziet echter dat de marge van de hele aanbestedingstak van 3,2 tot 4,2 procent in het laatste decennium uitzonderlijk hoog en stabiel is voor een bouwer. Waar het usance is voor een bouwer als BAM dat de winst om de zoveel jaar compleet wordt weggevaagd door kostenoverschrijdingen en vertragingen bij projecten, boekte Vinci’s bouwtak sinds de eeuwwisseling in geen énkel jaar verlies.

Alles lijkt erop dat de Franse overheid bij aanbestedingen minder scherp op prijzen let en zich coulanter opstelt naar bouwers als projecten onverhoopt duurder uitvallen. Al speelt ook mee dat veel activiteiten van Vinci relatief hoog in de waardeketen zitten. Denk hier aan de energietak, die met infrastructuurprojecten en verduurzaming van fabrieken vol lijkt te profiteren van de energietransitie. De tak lijkt in staat structureel hoge marges te realiseren (5,8 procent marge in 2018).

Complementair

Maar de stabiele marges onderbouwen ook de stelling van topman Huillard dat de bouw- en concessietak elkaar versterken. Zo kan Vinci zijn eigen aannemerstak – vaak tegen hoge marges – inzetten voor onderhoud van wegen of uitbreiding van vliegvelden.

Bovendien kan het bouwbedrijf door de stabiele inkomstenstroom uit concessies vrij kieskeurig zijn met projecten. Waar alle bouwers claimen marge boven volume te verkiezen, lijken de financiële resultaten te vertellen dat Vinci dit daadwerkelijk doet.

| VEB in Europa |

|

De VEB volgt niet alleen in Nederland beursgenoteerde ondernemingen, maar kijkt ook steeds nadrukkelijker naar grote Europese ondernemingen. Dit artikel maakt deel uit van een serie analyses van prominente Franse bedrijven. |

Vinci’s tegenpolen in drie grafieken

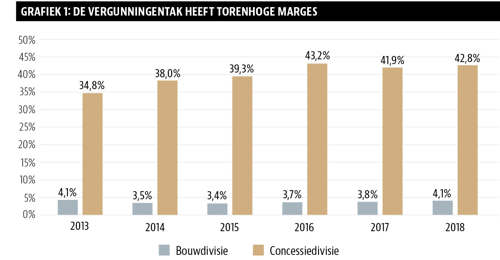

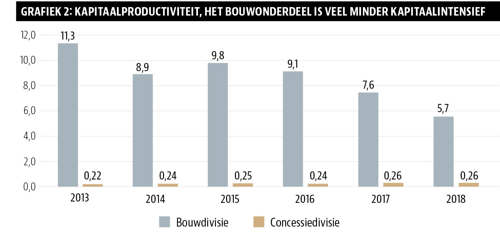

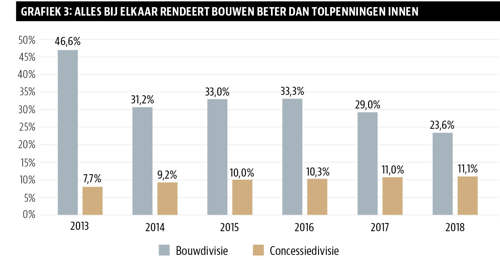

Vinci’s twee activiteiten – bouwen en tolgelden innen – zijn in veel opzichten tegenpolen. Het innen van tolgelden lijkt een gouden verdienmodel. Van de concessie-inkomsten van 8 miljard euro vorig jaar bleef circa 3,5 miljard euro winst over (een ebit-marge van 43 procent). In de bouw lijkt het daarentegen sappelen met een marge van 4,1 procent. Maar vergunningen kosten klauwen met geld. Vinci had vorig jaar bij elkaar 31,1 miljard euro geïnvesteerd om een omzet(je) te boeken van circa 8 miljard euro (verhouding omzet en geïnvesteerd kapitaal: 0,22). Bij het bouwonderdeel mag de marge laag zijn, de omzet is torenhoog (36 miljard euro) en de kapitaalbehoefte minimaal (6,2 miljard euro). Afgezien van enkele machines is nauwelijks materieel nodig voor het runnen van een bouwbedrijf, en het werkkapitaal is vaak negatief, onder meer omdat klanten projecten voorfinancieren. Het leidt ertoe dat de bouwomzet bijna een factor 6 hoger ligt dan het geïnvesteerde vermogen. Dit wordt ook wel de productiviteit van het kapitaal genoemd. Uiteindelijk wordt het rendement op een activiteit bepaald door de marge (grafiek 1: winst/omzet) te vermenigvuldigen de kapitaalproductiviteit (grafiek 2: omzet/geïnvesteerd kapitaal). Waar de meeste analisten lovend zijn over de concessietak, leert dit sommetje dat het bouwonderdeel rendabeler is dan de concessietak. De lage bouwmarges worden ruimschoots gecompenseerd door de hoge productiviteit van het kapitaal, waardoor het rendement vorig jaar op 23,6 procent uitkwam (4,1 procent marge maal 5,7 keer de kapitaalproductiviteit). Voor beleggers die Nederlandse bouwers gewend zijn, lijkt dit uitzonderlijk hoog. Zo ligt ditrendement bij bouwer BAM momenteel rond het nulpunt.

Vinci langs de meetlat

Is Vinci een interessante belegging? De VEB beoordeelt de Franse bouwer aan de hand van vijf criteria.

Waardecreatie +

Het rendement op geïnvesteerd kapitaal (ROIC, na belastingen) van Vinci lag vorig jaar met 9,8 procent hoger dan de kostenvoet van kapitaal van rond de 8 procent. Het verschil is niet groot, maar waarschijnlijk wel duurzaam doordat de komende decennia tolgelden kunnen worden geïnd. Ook het bouwonderdeel lijkt in staat om structureel waarde te creëren.

Groei -

De omzet van Vinci steeg in het laatste halve decennium met net geen 2 procent per jaar. Analisten houden rekening met een versnelling van de groei. Het orderboek van het bouwonderdeel zit tjokvol en door recente overnames van de concessietak (Gatwick) zullen de verkopen ook hier dit jaar versnellen. Ondertussen profiteert Vinci van rugwind doordat de groei van het vliegverkeer ongeveer twee keer zo hoog ligt als van de gehele economie. Analisten houden rekening met een omzetgroei van tussen de 3 en 5 procent per jaar in de komende jaren.

Waardering -

Beleggers betalen 11,6 keer het bruto bedrijfsresultaat (ebitda) voor Vinci (ondernemingswaarde, dus inclusief de nettoschuld). Circa tien jaar geleden lag de waardering bijna twee keer zo laag (ev/ebitda: 6 keer). Beleggers lijken Vinci’s strategie om de tolinkomsten fors op te schroeven te belonen. In 2007 bestond 44 procent van de (netto)winst van 1,5 miljard euro nog uit tolinkomsten tegenover 65 procent vorig jaar (winst van 3 miljard euro). De steeds hogere multiple laat zien dat beleggers Vinci niet meer als bouwer waarderen maar als uitbater van transportinfrastructuur met een stabiele inkomstenstroom. Het maakt dat aandelen Vinci al lang geen koopje meer zijn.

Dividend +

Vinci verhoogde het dividend in de laatste vijf jaar met circa 8,5 procent per jaar. Het bedrijf wist het uitkeringspercentage van de winst over die periode nagenoeg op 50 te houden, hetgeen betekent dat de verhogingen gedragen worden door stijgingen van de winst. Analisten houden rekening met een groei van de uitkering van rond de 8-9 procent in de komende jaren. Het dividendrendement schommelt rond de 3 procent.

Balans - +

Vinci had ultimo 2018 circa 16 miljard euro nettoschuld (schulden minus cashpositie). Bij een ebitda van circa 7 miljard euro levert dit een schuldratio van ruim 2 op. De schulden van het bedrijf zijn volledig voor rekening van de concessietak. De rentetarieven zijn relatief laag – vorig jaar gemiddeld 1,88 procent – omdat de inkomsten uit tolwegen voorspelbaar zijn. Door met flinke schulden te werken, is het rendement op eigen vermogen aanzienlijk hoger (16,7 procent) dan op het totale geïnvesteerde kapitaal, inclusief schulden (9,8 procent).

Het valt op dat een flink deel van de uitstaande leningen een variabele rente heeft, maar hier staat tegenover dat het grootste deel van het bedrijfsresultaat bestaat uit concessie-inkomsten, die ook meegroeien met de inflatie. Kredietbeoordelaar S&P geeft Vinci het oordeel A- met een positieve outlook.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |