De grootste verandering van de inkomstenbelasting in lange tijd. Zo werden de plannen met vermogensbelasting gepresenteerd door het kabinet. Het moest een spaardersfeest worden, maar nadere analyse leert dat de uitkomsten voor veel mensen helemaal niet zo gunstig uitvallen.

Kort voor Prinsjesdag presenteerde staatssecretaris Menno Snel zijn plannen om belastingplichtigen die veel spaargeld hebben tegemoet te komen. Het kabinet wil iets doen aan de vermogensrendementsheffing die spaarders en ook beleggers in Nederland al jaren als oneerlijk en te hoog ervaren.

Er was al in het regeerakkoord opgenomen dat in deze kabinetsperiode een stelsel van vermogensrendementsheffing op basis van een reëel marktrendement zou worden uitgewerkt. Het zou eerlijker zijn om belastingen beter te laten aansluiten op daadwerkelijk behaalde rendementen, zo was de gedachte. Het nieuwe belastingstelsel zou op 1 januari 2022 moeten ingaan, maar stuitte direct op flinke kritiek.

Het klinkt aantrekkelijk in de brief van de staatssecretaris: tot 440.000 euro belastingvrij sparen, en voor stellen zelfs het dubbele: 880.000 euro. Maar liefst 1,35 miljoen mensen zouden hierdoor geen belasting meer over hun spaargeld hoeven te betalen, stelt Snel. De vrijstelling is nu slechts net 30.000 euro per persoon.

Maar het is niet het hele verhaal. Er komt een scheiding tussen spaargeld en de rest van het vermogen. De heffing over (de rente op) spaargeld gaat zo veel mogelijk aansluiten bij de werkelijke spaarrente en die is momenteel zeer laag. Op het andere deel van het vermogen, de beleggingen, worden hogere heffingen berekend dan in het huidige stelsel.

Als de rente weer stijgt, en dat zal ooit gebeuren, zal ook de belastingheffing op spaargeld weer toenemen.

Regeling in cijfers

De plannen van Snel zijn op de keper beschouwd tamelijk overzichtelijk. Over de (fictief) ontvangen rente op spaargeld wordt straks 33 procent belasting geheven, waarmee het tarief 10 procent wordt verhoogd ten opzichte van de huidige 30 procent die over de (fictieve) 1,8 tot 5,3 procent in rekening wordt gebracht. De eerste 400 euro zijn belastingvrij. Hier blijkt hoe het bedrag van 440.000 euro tot stand komt: er wordt momenteel uitgegaan van een rente van 0,09 procent en bij die rente krijg je 396 euro per jaar over dat immense bedrag. Bij een rente van 4 procent (weet u nog, ooit was dit een vrij normaal rentetarief op spaargeld) zit een spaarder al bij 10.000 euro op een jaarrente van 400 euro.

De belasting wordt bovendien niet werkelijk verlaagd, want de staatssecretaris benadrukt in zijn brief dat de operatie ‘budgettair neutraal’ is. De totale belastingopbrengst voor de Schatkist blijft dus gelijk. Er wordt vooral geschoven tussen betalers, waarbij spaarders minder gaan betalen en beleggers (veel) meer.

Mensen die vanwege de lage rente op spaarrekeningen het geld dat zij overhouden liever in aandelen met een goed dividendrendement steken, gaan er zelfs fors op achteruit. Voor die groep, waaronder bijvoorbeeld ook zzp’ers die buiten de fiscale regelingen een extra potje voor de oude dag willen opbouwen door te beleggen, wordt de belastingdruk mogelijk fors hoger.

Beleggers in aandelen en obligaties gaan het nieuwe tarief van 33 procent betalen over een nieuw fictief rendement van 5,33 procent. Er geldt een vrijgesteld bedrag van 400 euro, dat wel.

Schulden

Er verandert ook veel in de behandeling van schulden. Wie leningen heeft uitstaan, wordt in de plannen aanzienlijk zwaarder belast. Hiermee wil de staatssecretaris de ‘huisjesmelkers’ aanpakken en beleggen met een hefboom tegengaan, maar ook wie een hypotheek heeft afgesloten voor een eigen vakantiewoning of de studentenflat van zoon of dochter kan die lening straks niet meer salderen met de waarde van het bezit.

Het is een van de bekendste reclameslogans geworden: leuker kunnen we het niet maken, wel makkelijker. Het Nederlandse belastingstelsel is gebaat bij meer eenvoud, en de staatssecretaris rept in de brief ook van de ambitie van het kabinet om te komen tot een eenvoudiger en beter uitvoerbaar stelsel.

Het is echter zeer de vraag of het er makkelijker op gaat worden met de huidige plannen. Met de mogelijkheid van peildatumarbitrage (bijvoorbeeld door rond de peildatum te schuiven tussen beleggingen en spaargeld), de verschillen in behandeling van de diverse beleggingsvormen en het apart in aanmerking nemen van schulden lijkt het er in ieder geval niet gemakkelijker op te worden. En leuker waarschijnlijk ook niet.

| Wat vinden beleggers? |

|

De VEB vroeg bezoekers van haar website wat men van de plannen vond. Slechts 15,8 procent van de respondenten vond de plannen een stap in de goede richting, 84,2 procent zag er geen verbetering in. Hieronder een kleine bloemlezing uit de reacties. Namen van de reageerders zijn bij de redactie bekend. |

5 profielen

Echt inzichtelijk worden de nieuwe belastingplannen pas als gekeken wordt naar concrete situaties.

De VEB heeft vijf voorbeeldprofielen opgesteld om de gevolgen van de aangekondigde veranderingen in de belastingheffing in box 3 te illustreren.

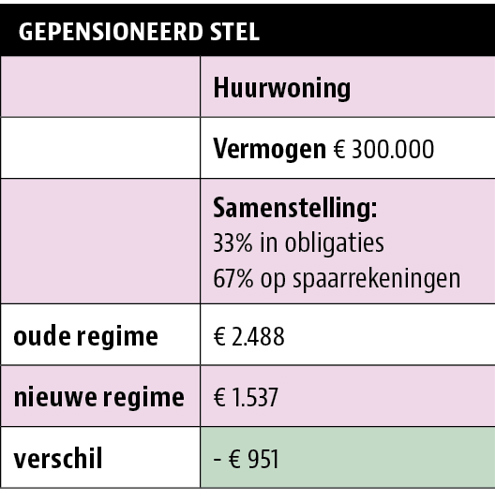

1. Gepensioneerd stel dat net de koopwoning heeft verkocht

Een gepensioneerd stel heeft hun koopwoning op de piek van de markt weten te verkopen en heeft daarna een huurwoning betrokken. De verkoopopbrengst van 300.000 euro heeft men verdeeld over een spaarrekening van 200.000 en een beleggingsportefeuille van 100.000, volledig belegd in West-Europese staatsobligaties.

Onder het oude regime zijn de pensionado’s onder box 3 belasting verschuldigd ter hoogte van circa 2.500 euro. Dit bedrag is gebaseerd op een belastingvrijstelling ter hoogte van 62.000 euro (voor 2 fiscale partners) en een box 3-tarief van 30 procent.

Onder het nieuwe regime maken de pensionado’s gunstig gebruik van het veel lagere forfaitaire rendement op spaargeld van 0,09 procent (nog steeds hoger dan de 0 procent rente die men feitelijk ontvangt). Over de obligaties betaalt het stel een verondersteld rendement van 5,33 procent per jaar. De pensionado’s hebben geen schulden of overige box 3-bezittingen. Op basis van het nieuwe regime komt de box 3-belasting uit op 1500 euro; een reductie van maar liefst 1000 euro ten opzichte van het oude stelsel.

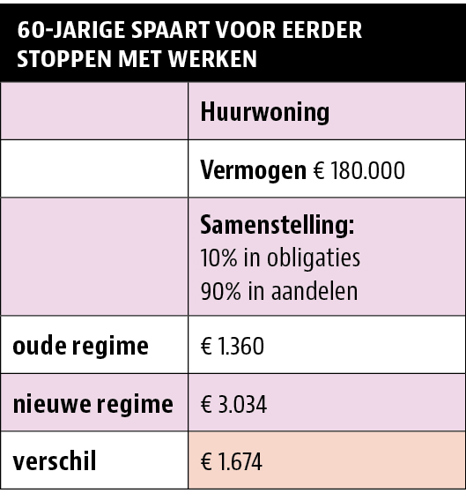

2. 60-jarige alleenstaande die spaart om eerder te stoppen met werken

Een 60-jarige alleenstaande man heeft zijn hele leven in een huurwoning gewoond. Nu op het einde van zijn werkzame leven kijkt hij met smart uit naar de dag dat hij met pensioen kan. Er is hem veel aan gelegen eerder te stoppen met werken. Om dit financieel mogelijk te maken, heeft hij zijn hele leven consumptie uitgesteld. Hij heeft nu een beleggingsportefeuille van 180.000 euro, ruim voldoende om vijf jaar voor het bereiken van zijn AOW-leeftijd te stoppen met werken.

Onder het oude box 3-regime betaalt de 60-jarige man jaarlijks bijna 1400 euro belasting. Onder het nieuwe regime valt de aanslag meer dan twee keer zo hoog uit.

De reden dat de 60-jarige nu meer betaalt, is dat de fiscus een rendement van 5,33 procent veronderstelt op de gehele portefeuille. Onder het oude regime bedroeg het gemiddelde forfaitaire rendement circa 3 procent. Tevens is het box 3-belastingtarief gestegen van 30 procent naar 33 procent. Alles bij elkaar genomen is de man nu meer dan twee keer zoveel belasting kwijt in box 3, een slechte deal voor een spaarzaam leven.

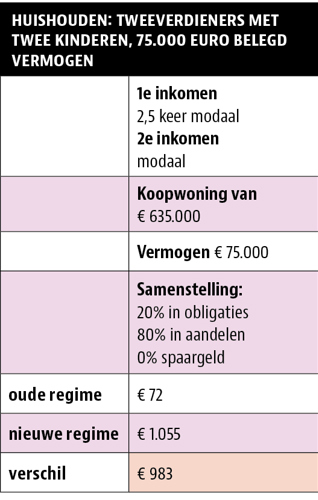

3. Huishouden: tweeverdieners met kinderen, 75.000 euro vermogen

Dit derde profiel behelst een gezin met twee jonge kinderen, gericht op de toekomt en een met twee inkomens opgebouwd vermogen van 75.000 euro, belegd in aandelen en obligaties. Onder het oude regime betaalt dit huishouden jaarlijks 72 euro aan vermogensrendementsheffing. Het bedrag dat dit huishouden kwijt is, wordt grotendeels gereduceerd door het bestaan van een hoge drempel voor belastingvrij vermogen van 62.000 euro.

Onder het nieuwe regime werkt de drempel als grenswaarde, waarboven het huishouden alleen box 3-belastingplichtig is bij overschrijding. In dit geval bij een vermogen van 75.000 euro, wordt de grenswaarde doorbroken en moet men over 4000 euro aan forfaitair inkomen belasting betalen. Dit is nog voor aftrek van 2 keer 400 euro belastingkorting, waarna het netto bedrag uitkomt op 1.000 euro, een bedrag dat circa 15 keer hoger ligt ten opzichte van het oude box 3-regime.

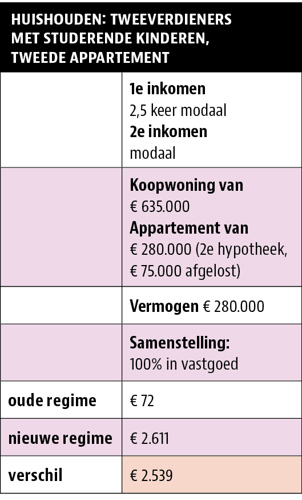

4. Huishouden: tweeverdieners met studerende kinderen, spaargeld in appartement

Dit vierde profiel is identiek aan het vorige profiel met als wijziging dat de kinderen ouder zijn en studeren. In een poging om een oplossing te bieden aan het tekort aan betaalbare studentenhuisvesting, besloten de ouders hun studerende kinderen te ondersteunen door hun spaargeld in te zetten voor de aanschaf van een tweede appartement (280.000 euro), dicht bij de universiteit. Voor het restant namen de ouders een nieuwe lening op.

Onder het oude regime geldt dat het tweede appartement en de openstaande lening (280.000 – 75.000 = 205.000) verrekend konden worden. Als gevolg was het netto bezit 75.000 euro (net als in profiel 3) waarvoor de ouders jaarlijks 72 euro aan box 3-belasting betalen.

Onder het nieuwe regime ligt de zaak anders en is de saldering niet langer mogelijk. Hierdoor is het vermogen dat toerekenbaar is aan de ouders 280.000 euro (de waarde van het appartement) en is de schuld (205.000 euro) aftrekbaar geworden tegen een forfaitair tarief van 3,03 procent.

Omdat het appartement wordt gezien als een belegging, waarvoor een rendement geldt van 5,33 procent en de schuld leidt tot verrekenbare aftrek tegen 3,03 procent, valt de uiteindelijke belastingaanslag fors hoger uit. De aanslag komt uit op 2.611 euro per jaar, dat is ruim 2.500 euro meer dan voorheen.

5. Rekening houden met het onwaarschijnlijke: een fikse stijging van rente

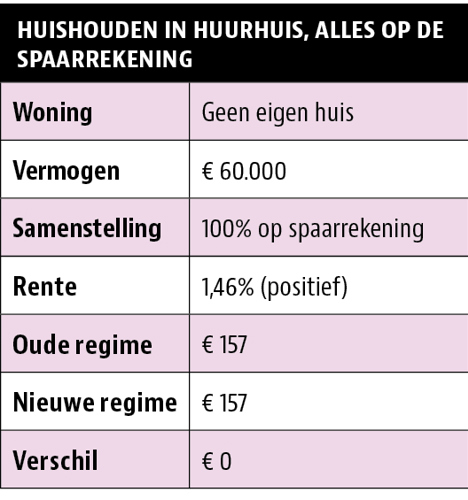

Een forse stijging van de (spaar-)rente is op korte termijn niet te verwachten. Toch is het nuttig om de effecten van een dergelijke situatie te bekijken. Per slot van rekening hadden ook maar weinigen de huidige situatie van ultralage rentes voorzien. Stel een alleenstaande heeft zijn vermogen van 60.000 euro volledig in spaargeld zitten. Hij wil weten wat de eventuele gevolgen van een rentestijging zijn voor zijn box 3-belastingafdracht.

Omdat zijn spaarvermogen zowel onder het oude als nieuwe stelsel boven de drempel uitkomt, is de spaarder in alle gevallen belastingplichtig. Als de spaarrente – en daarmee het fictieve rendement dat de fiscus gebruikt – stijgt tot boven de 1,46 procent zal deze spaarder meer belasting over zijn vermogen gaan betalen dan het geval is onder de huidige regeling. Bij een rente onder dit niveau, is het oude systeem ofwel duurder dan wel neutraal aan het nieuwe stelsel. Daarbij is het goed om te bedenken dat het belastingvrij sparen van 444 duizend euro, zoals door het ministerie voorgerekend, alleen maar geldt bij de ultralage spaarrente van 0,09 procent. Bij een rente vanaf 1,46 procent is het nieuwe stelsel toch duurder dan het oude, ook bij een beperkt spaarvermogen van 60.000 euro.

Mocht deze spaarder in de toekomst een eigen woning kopen dan liggen de zaken meteen anders. In dat geval wordt het spaarvermogen ingezet om de aankoopkosten te betalen, zoals overdrachtsbelasting en taxatiekosten. Het overige spaargeld wordt ingezet om de hypotheekschuld te verlagen. Wat resteert is een bezit en schuld, vooralsnog beide onderdeel van box 1 waarbinnen de hypotheekrente aftrekbaar is. Als gevolg van deze fysieke en financiële verhuizing, ziet de spaarder dan geld terug.

| Beleggen ontmoedigd |

|

De voorgenomen box 3-herziening pakt gunstig uit voor een vermogende spaarder, maar legt de rekening bij de belegger. Het betreft hier in veel gevallen niet speculanten of ‘huisjesmelkers’, maar gewoon mensen die streven naar meer financiële zelfredzaamheid en daarvoor met verstandig beleggen een extra spaarpot opbouwen. Met de voorgenomen herziening van het belastingstelsel wordt een belangrijk beleidspunt dat het kabinet eerder ventileerde feitelijk de nek omgedraaid. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |