Belonen naar prestatie. Op die manier verantwoorden bedrijven de miljoenenbonussen van hun bestuurders. In de praktijk blijken variabele beloningen op een veel te korte periode te zijn gebaseerd om echt prestaties te kunnen meten.

Het is geen geheim dat Nancy McKinstry, topvrouw van mediaconcern Wolters Kluwer, tot de best betaalde bestuurders van het Damrak behoort. Dat heeft ze vooral te danken aan de langetermijnbeloningen die ze de afgelopen jaren ontving. Zo mocht ze begin dit jaar 13 miljoen euro op haar rekening bijschrijven op basis van haar prestaties tussen 2016 en 2018. Die beloning werd niet alleen in aandelen uitgekeerd, maar is ook sterk afhankelijk van het aandeel Wolters Kluwer. Circa 40 procent van de 13 miljoen euro die eerder dit jaar werd uitgekeerd, was het directe gevolg van de spectaculair gestegen koers van het aandeel in het uitgeversconcern.

Maar wat heeft de koers eigenlijk zo sterk doen oplopen? Wanneer we het aandelenrendement van Wolters Kluwer over de afgelopen drie jaar ontleden, blijkt dat een groot deel van dat rendement het gevolg is van lage verwachtingen aan het begin van haar laatste beloningsperiode en de gedurende de periode fors gestegen verwachtingen voor de toekomst.

In beleggerstermen had het aandeel Wolters Kluwer aan het begin van haar laatste beloningsperiode een hoge earnings yield en zag het de afgelopen jaren daarbovenop een forse multiple-expansie. Slechts een deel van het aandelenrendement over de afgelopen drie jaar is dan ook het directe gevolg van operationele verbeteringen, zoals een gestegen omzet en winstgevendheid.

Het geval Wolters Kluwer illustreert dat forse bonussen lang niet altijd het gevolg zijn van directe operationele en financiële prestaties. Als McKinstry vandaag zou vertrekken, dan is haar langetermijnprestatiebeloning al binnen gehengeld voordat de beleggersverwachtingen voor de komende jaren zijn ingelost.

TSR ontleed

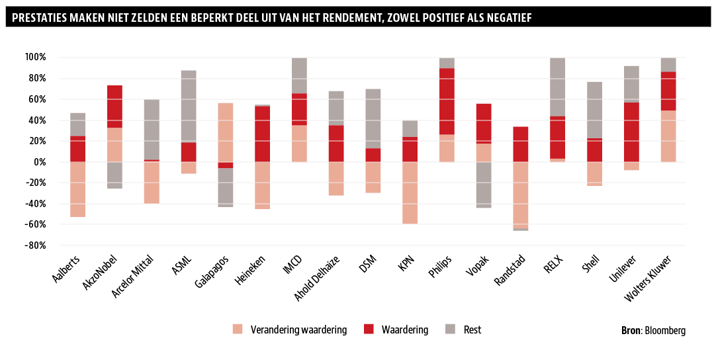

In de grafiek hiernaast wordt weergegeven hoeveel procent – optellend tot 100 procent – van de koersprestatie toe te rekenen is aan alleen de waardering (earnings yield) aan het begin van de driejaarsperiode voor beloningen en gewijzigde waardering (multiple-expansie) over deze driejaarsperiode. Bijvoorbeeld bij Wolters Kluwer zijn de grootste factoren de waardering (rood) en verandering in waardering (roze).

Aandelenkoers als graadmeter

De topvrouw zelf blijkt een warm voorstander van het gebruik van TSR (Total Shareholder Return) als graadmeter voor beloning. Eerder dit jaar, in een gesprek met Het Financieele Dagblad, stelde ze over haar beloning dat “onze belangen in lijn zijn met die van aandeelhouders. Het is een zeer transparant systeem.”

McKinstry is niet de enige die de aandelenkoers een goede maatstaf voor belonen vindt. Veel beleggers en analisten maken gebruik van het totale rendement voor de aandeelhouder, ook wel TSR, waarbij koersverandering en dividend worden opgeteld.

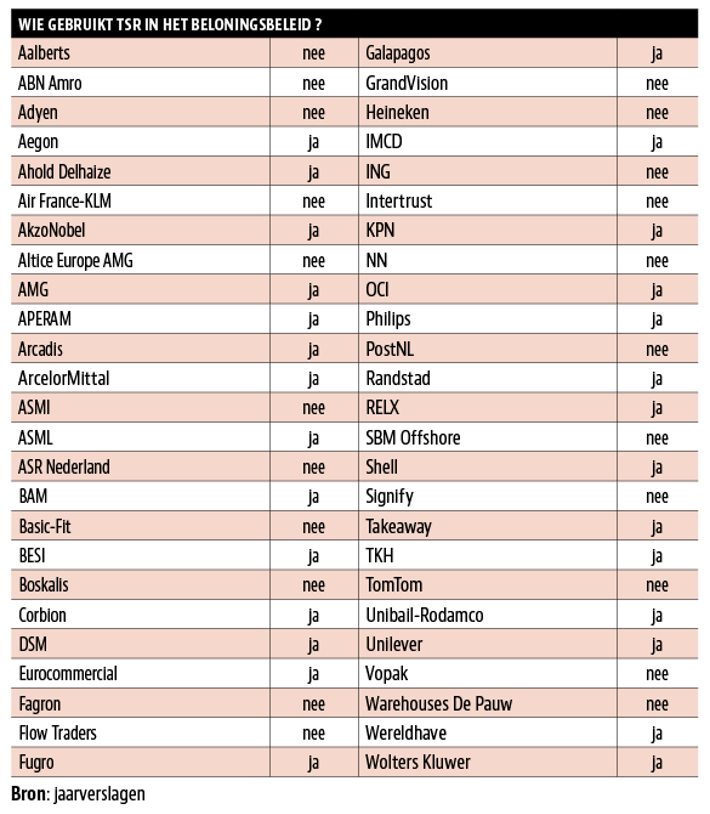

Tweederde van de bedrijven in de AEX en de helft van de AMX-bedrijven op de Amsterdamse beurs gebruiken de TSR bij het bepalen van de langetermijnbeloning, waarbij het dan om het relatieve totale rendement gaat.

De koersprestaties worden dan afgemeten aan een groep min of meer vergelijkbare ondernemingen (in het Engels de peer group genoemd). Daarmee worden bepaalde zaken die buiten de invloed van het bestuur liggen uitgeschakeld, denk bijvoorbeeld aan oliebedrijven die allemaal in meer of mindere mate meedeinen op de olieprijs.

Het gebruik van de relatieve TSR in het beloningsbeleid valt in beginsel goed te verdedigen als redelijk eenduidige maatstaf. Als het bestuur streeft naar rendement op de beurs voor het verdienen van zijn bonus, dan profiteert de aandeelhouder daar direct van. Er is in dat geval dan ook sprake van zogeheten afstemming van belangen, alignment of interests.

Dat parallelle belangen een sleutel tot succes zijn, wordt inmiddels bevestigd door tal van internationale onderzoeken waarin op de lange termijn een stevig verband tussen de beurskoers en langetermijnwaardecreatie wordt geconstateerd. Onder langetermijnwaardecreatie wordt dan verstaan dat ondernemingen structureel een hoger rendement op geïnvesteerd kapitaal weten te halen dan de kosten die verbonden zijn aan dat kapitaal, verstrekt door aandeelhouders en kredietverstrekkers.

Daarbij moet aangetekend worden dat het verband tussen onderliggende bedrijfsprestaties en prestaties op de beurs pas sterk aanwezig is bij periodes van ten minste tien tot vijftien jaar. Bij kortere periodes zoals de in veel beloningssystematieken gebruikte driejaarsperiode is dit verband op zijn minst een stuk zwakker. Bestuurders worden dus regelmatig beloond op basis van factoren buiten hun eigen prestaties.

Een ander nadeel van het gebruik van TSR is dat verwachtingen en prestaties een vertroebelend effect op elkaar hebben. Bedrijven die operationeel beter presteren, halen niet per se een hoger beursrendement dan de concurrentie over de achterliggende periode. Omgekeerd zijn er bedrijven die financieel minder presteren dan concurrenten, maar toch een hoger beursrendement behalen.

Wanneer de TSR van de bedrijven op het Damrak wordt ontleed, ontstaat dan ook een opmerkelijk beeld, waarna de conclusie niet anders kan zijn dan dat sommige topmannen beloond zijn op basis van het neerzetten van hoge verwachtingen. Terwijl andere bestuurders juist ‘goede’ resultaten leverden, maar doordat verwachtingen reeds te hoog gespannen zijn toch geen beursrendement wisten te halen en hun beloning dan ook zagen achterblijven.

TSR uitgebeend

Om de redenen voor de mismatch tussen operationele prestaties en koersbewegingen te verklaren, kan gekeken worden naar de drijvende krachten achter TSR.

Het totale rendement voor de aandeelhouders over een willekeurige periode bestaat in de ‘traditionele’ vorm uit de verandering van de beurskoers over een bepaalde periode, plus de uitgekeerde dividenden. Toch geeft deze uiteenzetting weinig inzicht in hoe dit rendement eigenlijk tot stand is gekomen over de betreffende periode.

In de gedetailleerde versie van het totale rendement van de aandeelhouders (TSR) zijn op hoofdlijnen vier drijvende krachten te onderscheiden.

Allereerst is er de waarde en het rendement dat gerealiseerd wordt door omzetgroei, gecorrigeerd voor de investeringen om deze groei te realiseren. Ook is er het rendement door de toename van de operationele (ebit) winstmarge.

Naast deze twee factoren zijn er twee andere krachten die invloed hebben op de TSR zonder operationele effecten. Dat is allereerst het rendement dat behaald wordt op de aandelen zonder enige groei- of margeverbeteringen, kortweg de earnings yield (het omgekeerde van de koers-winstverhouding). Ten tweede gaat het om rendement dat behaald wordt door verhoogde verwachtingen van aandeelhouders, gemeten door de verandering in de zogeheten multiple (bijvoorbeeld die koers-winstverhouding).

Andere factoren die het rendement kunnen stuwen, zonder direct operationeel van aard te zijn en daarmee ‘verwerkt’ zijn in laatst genoemde factoren, zijn bijvoorbeeld het gebruik van schulden en het inkopen van eigen aandelen.

Wolters Kluwer: op de muziek vooruit

Enig rekenwerk laat zien hoe deze vier factoren de TSR van Wolters Kluwer heeft gestuwd. De aangepaste operationele winst (ebit) van Wolters Kluwer steeg over de afgelopen drie jaar met 2,8 procent, terwijl het geïnvesteerde kapitaal toenam met 0,7 procent. De jaarlijkse TSR uit onderliggende operationele prestaties was daarmee slechts 2,1 procent.

Het aandeel Wolters Kluwer steeg echter over deze periode met gemiddeld ruim 21 procent per jaar. Het overige rendement kwam uit de earnings yield van 7,9 procent en een hogere waardering van het aandeel, 10,4 procent per jaar. Er dient wel opgemerkt te worden dat Wolters Kluwer gunstig aandelen heeft weten in te kopen, het is echter de vraag of dat echt het gevolg is van de kwaliteiten van McKinstry. In deze berekening wordt dit aspect dan ook buiten beschouwing gelaten.

Wat beleggers eind 2015 betaalden voor een aandeel Wolters Kluwer (de earnings yield) is simpelweg een inschatting van beleggers, de vervolgens opgelopen verwachtingen zijn daarnaast (ten dele) het gevolg van optimisme onder aandeelhouders. Natuurlijk, Wolters Kluwer zou de komende jaren de omzet en operationele winst best kunnen versnellen, maar voorlopig lopen beleggers al op de muziek vooruit en datzelfde geldt ook voor de beloning van McKinstry.

AkzoNobel: beloond door bod en beloftes

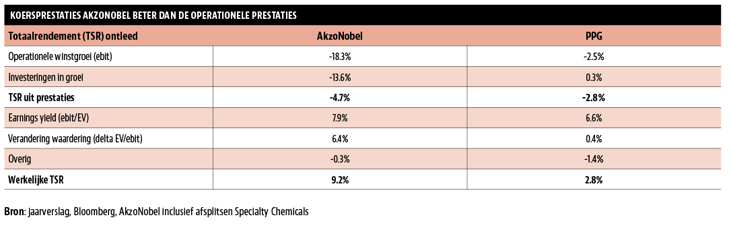

Hoe de langetermijnbeloning in aandelen op basis van de relatieve TSR in theorie kan vertroebelen door externe factoren is ook duidelijk bij AkzoNobel. Het bedrijf zet zijn prestaties af tegen een groep van tien verf- en coatingbedrijven, waaronder sectorgenoot PPG Industries. De helft van de langetermijnbeloning van het bestuur is gekoppeld aan de relatieve prestaties van het aandeel AkzoNobel.

In maart 2017 ontving AkzoNobel echter een (eerste) overnamebod van zijn sectorgenoot PPG. Als gevolg hiervan schoot de koers omhoog, waarna het bedrijf in april 2017 genoodzaakt was een aangepaste strategie, inclusief nieuwe financiële doelstellingen te presenteren. Het aandeel AkzoNobel zag gemeten over de periode 2015 tot en met 2018 zijn multiple fors oplopen door hogere verwachtingen (dan wel het overnamebod); daarbij waren de verwachtingen ook aan het begin van de periode al relatief gematigd.

Onderliggend deed AkzoNobel het over dezelfde periode niet beter dan zijn sectorgenoot PPG. Sterker nog, PPG zou op fundamentele basis nipt hoger zijn geëindigd dan AkzoNobel. Helaas voor PPG had het bedrijf een minder gunstig uitgangspunt (in de vorm van een hogere multiple) en zag het de waardering vervolgens ook minder hard oplopen dan die van AkzoNobel. Zodoende is AkzoNobel over de gemeten periode op basis van de relatieve TSR hoger geëindigd, ondanks iets mindere prestaties dan zijn concurrent.

KPN: de andere kant van de medaille

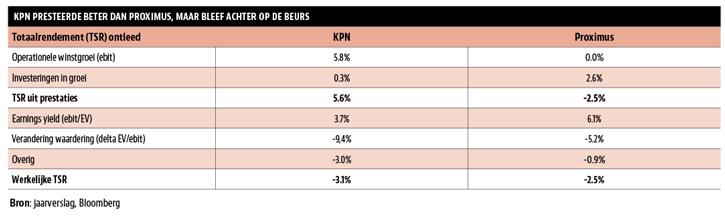

Het belonen op basis van relatieve TSR kan omgekeerd ook negatief voor een bestuurder uitpakken. Een goed voorbeeld van hoe het afzetten op basis van relatieve TSR tot een lagere ranking dan op basis van prestaties leidt, is telecombedrijf KPN. De prestaties van de inmiddels afgetreden KPN-topman Maximo Ibarra werden vergeleken met elf andere telecombedrijven, waarbij de positie van KPN op die ranglijst van twaalf bedrijven relevant is voor het toekennen van de langetermijnbonus.

Een van de bedrijven waarmee KPN zichzelf graag vergelijkt, is het Belgische Proximus, dat de afgelopen jaren onder leiding stond van de inmiddels ook vertrokken topvrouw Dominique Leroy. Op basis van de relatieve TSR heeft Proximus het de afgelopen drie jaren beter gedaan dan KPN, de Belgische sectorgenoot staat daarom dus hoger in de ranglijst dan KPN. Onderliggend over dezelfde periode zette KPN echter de betere prestatie neer door de aangepaste operationele winst te laten stijgen met gemiddeld 6 procent per jaar, terwijl bij Proximus deze winst onveranderd bleef.

Op basis van de onderliggende bedrijfsresultaten, waarbij we tevens rekening houden met de kapitaalinvesteringen, had Ibarra (mogelijk) een langetermijnbeloning ontvangen, maar doordat KPN slechts positie 8 had op de ranglijst van Europese telecombedrijven ontving de topman geen bonus op basis van TSR. Dat KPN lager op de ranglijst staat, komt mede omdat de verwachtingen van beleggers drie jaar geleden hoger lagen bij KPN dan bij Proximus, niet iets waar de topman vanaf dat moment nog veel aan kon doen.

Suggestie VEB: Langere periode voor relatieve TSR

Hoewel het berekenen van het totaalrendement uit de inspanningen van het management op het oog complex lijkt, is het in feite niet meer dan de verandering in de ROIC, ook wel aangeduid als de zogeheten RONIC, het rendement op nieuw geïnvesteerd kapitaal.

Het meet dan ook simpelweg hoeveel extra operationele winst het bedrijf weet te realiseren met zijn nieuw ingezette middelen, en op lange termijn is dat alles wat voor langetermijnbeleggers telt. Niet gek dan ook dat meer aandacht van het management voor de verandering in de ROIC er (mits eerlijk berekend) tevens voor zorgt dat bestuurders eerlijker beloond worden.

Om ervoor te zorgen dat de relatieve TSR beter de onderliggende prestaties weerspiegelt, zouden bedrijven de meetperiode voor de TSR moeten oprekken. Waarbij het adagium is: hoe langer hoe beter.

Alleen wanneer bedrijven langere periodes hanteren bij het gebruik van de relatieve TSR worden bestuurders eerlijk beloond. Als bedrijven en hun bestuurders zeggen langetermijnwaardecreatie na te streven, zullen hun beloningen ook nauwer verband moeten houden met die definitie.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |