Goedkoop, goed gespreid en razend populair. Beleggingen in etf's, ook wel trackers, blijven stormachtig groeien. Zorgen zijn er ook. Want een vitale schakel in de etf-industrie blijft verbazingwekkend genoeg onder de radar.

Etf’s zijn de afgelopen decennia razend populair geworden. Inmiddels wordt wereldwijd voor bijna 5000 miljard euro via etf’s belegd, en naar verwachting zal dit bedrag toenemen naar 6000 miljard eind 2020. Niettemin zijn etf’s nog relatief klein in vergelijking tot traditionele beleggingsfondsen (30.000 miljard euro aan belegd vermogen).

Door de stormachtige groei zijn deze doorgaanse goedkope, goed gespreide beleggingsproducten een factor van belang geworden op de financiële markten, wat de aandacht van toezichthouders verder heeft aangewakkerd. Vooral de flash crashes van 2010 en 2015 hebben hieraan bijgedragen. In mei 2010, maart 2015 en augustus 2015 maakten de aandelenkoersen op Amerikaanse markten in een paar minuten enorme duikvluchten om vervolgens te herstellen. Etf’s werd een belangrijke rol in deze korte chaos aangemeten, omdat de koersen van veel trackers ineens geen verband meer kenden met de waarde van de aandelenmandjes. Het deed de Amerikaanse beurswaakhond SEC verzuchten dat de crash op een manier plaatsvond “die wij niet geheel begrijpen”.

Recent opperde de Financial Stability Board, een internationale toezichthouder in de financiële wereld, de mogelijkheid om etf’s aan verplichte stresstesten te onderwerpen, zoals dat ook bij banken gebeurt.

In een reactie hierop waren het twee grote aanbieders van etf’s, Blackrock en Vanguard, samen met State Street goed voor ruim 70 procent van het wereldwijde etf-vermogen, die reageerden met de opmerking hier geen voorstaander van te zijn.

Hun repliek is dat etf’s wezenlijk anders zijn dan banken, waar de spaarder zich vaak niet bewust is van de risico's die hij loopt. Anders is dat bij etf’s, waar de risiconemer, ofwel de belegger, ook bewust de risicodrager is. Omdat de belangen bij een etf dus synchroon lopen, zou vergaande regulering niet nodig zijn voor etf’s, aldus het verweer van de bedrijfstak.

Toezichthouders zijn door die motivatie niet gerustgesteld. Door de marktcrashes van 2010 en 2015 en de rol van etf’s daarin, kijken toezichthouders met bijzondere aandacht naar de systeemrisico’s die aan etf’s zouden kunnen kleven. Dat kan bepaald geen kwaad, want over een essentiële schakel voor de werking van de etf-industrie is verbluffend weinig bekend. Het gaat daarbij om zogenoemde authorised participants, en om hun rol op waarde te kunnen schatten, is het nodig wat nader in te gaan op de werking van etf’s.

Prijsvorming

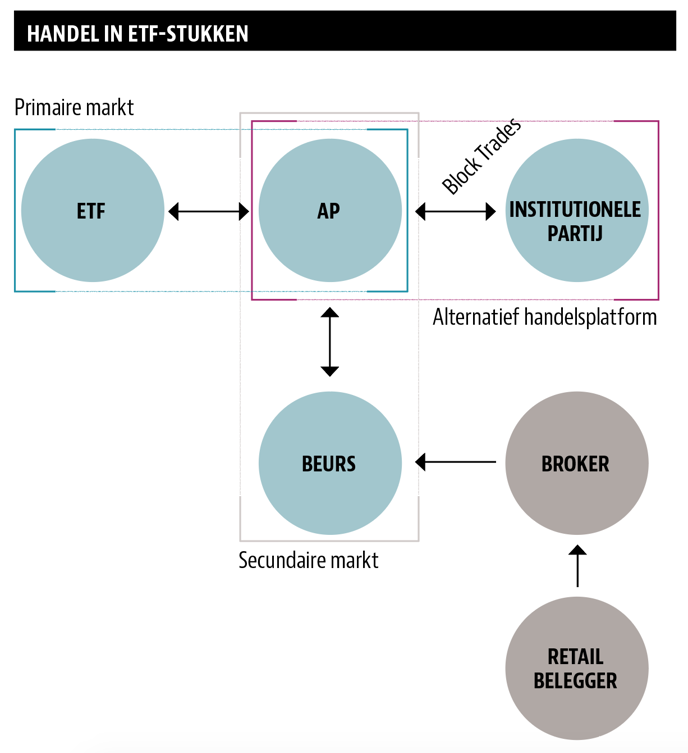

De prijsvorming van etf’s vindt plaats op verschillende deelmarkten. Ten eerste is er de aanbieder van het etf-product, die een mandje beleggingen koopt en hiertegenover een serie participatiebewijzen uitgeeft. Deze participatiebewijzen worden vervolgens verkocht aan professionele partijen, die authorised participants (AP’s) worden genoemd. Wie deze spelers precies zijn, is vaak onduidelijk, aangezien er voor AP’s geen meldingsplicht bestaat. Duidelijk is dat het gaat om grote institutionele spelers, zoals banken of hedgefondsen, die door de etf zijn aangemerkt om rechtstreeks te mogen handelen met het fonds. De handel tussen het fonds en AP, wordt doorgaans getypeerd als de primaire markt.

Ten tweede is er prijsvorming door de handel in participatiebewijzen die verloopt via gereguleerde beurzen. Deze afgeleide- of secundaire markt is waar het leeuwendeel van de handel plaatsvindt, en waar particuliere beleggers elkaar treffen. Deze handel is gebaseerd op de bied- en laatprijzen die marketmakers op de borden zetten. Beleggers moeten beseffen dat het handelsvolume zoals daar op de borden getoond, slechts een fractie van de totale etf-liquiditeit betreft.

Ten derde is er nog de handel in grote volumes, de zogenoemde block trades, die verloopt via alternatieve platforms. Dit soort handel blijft doorgaans onttrokken aan het publieke oog, omdat de hier gedane transacties koersgevoelig zouden zijn. Spelers op dit platform doen veel moeite om vooral onzichtbaar te blijven, niet in de laatste plaats voor elkaar.

De handel op deze alternatieve platforms is niet ingestoken om de beste prijs te krijgen, maar is vooral bedoeld om posities af te dekken. Alhoewel deze vorm van handel – wegens de gebrekkige transparantie – maar weinig toevoegt aan prijsvorming, vormt het wel een bron van liquiditeit voor een etf.

Dat de handel op zoveel verschillende deelmarkten plaatsvindt (zie Figuur 1), lijkt een recept voor prijsverschillen. In de praktijk valt dit mee. Doorgaans blijkt er maar weinig verschil tussen de etf-prijzen op de primaire markt, gebaseerd op de nettovermogenswaarde (NAV) per participatiebewijs, en de mid-market prijzen die ontstaan op de secundaire markt. Geringe verschillen worden direct “weg-gearbitreerd” door de AP's, die op beide deelmarkten actief zijn. Met deze verbindende rol vervullen de AP’s een belangrijke functie als liquiditeitsverstrekker, waardoor de etf-handel in de regel soepel verloopt.

| Waar moet de ETF-belegger naar kijken? De belegger in etf’s moet goed kijken naar hoe de aanbieder de benchmark precies volgt. De meest veilige en simpele methode is een aanpak van replicatie, waarbij stukken een-op-een worden gekocht en bewaard in een afgezonderd depot. Deze variant zou de voorkeur moeten krijgen. Mocht een particuliere belegger toch een positie in een complexer fonds overwegen, dan kan bijvoorbeeld gekeken worden naar de kwaliteit van het onderpand. Onderpand Het onderpand dat het etf namelijk accepteert, bijvoorbeeld in ruil voor het uitlenen van stukken, zou vermeld moeten staan in het prospectus. Doorgaans zijn onderpandregels vergezeld van een lijst met potentiële inleenbare beleggingsklassen. Om een indruk te krijgen wat de kwaliteit van dat soort onderpand is, zou de belegger het onderpand kunnen vergelijken met de acceptatiecriteria die de ECB hanteert bij het verstrekken van leningen aan banken. De gedachte is dat indien de ECB het onderpand accepteert, de belegger er ook van uit mag gaan dat het onderpand goed is. Voorkomen moet worden dat etf’s een afvoerputje worden voor minderwaardig onderpand dat elders niet beleenbaar is. Een bekend voorbeeld waren Europese aandelen- trackers die ten tijde van de financiële crisis (2009), onderliggend in Japanse staatsobligaties bleken te zitten. Dat is een risico dat de belegger gedurende dit soort tijden geenszins wil lopen. Mocht de belegger geen tijd of zin hebben om zelf uitgebreid onderzoek te verrichten naar onderpandconstructies, dan doet deze er wellicht verstandiger aan om gewoon voor de simpele etf te kiezen. |

Is liquiditeit altijd gegarandeerd?

Bij liquiditeit kan gekeken worden naar de eigenschappen van de beleggingen zelf. Gezien de bijzondere prijsvorming van etf’s op deelmarkten, is het ook belangrijk om te kijken naar de gedragingen van de AP’s.

Het blijkt dat zolang markten niet volatiel zijn, AP’s, samen met marketmakers (soms dezelfde partij) een goede verhandelbaarheid van etf-stukken faciliteren. Onder die omstandigheden vormen etf’s inderdaad een efficiënt alternatief om gespreid te beleggen.

Anders wordt dit wanneer de volatiliteit toeneemt, zoals het geval bij de flashcrashes van 2010 en 2015.

Dan blijken AP’s zich snel terug te trekken, waardoor de liquiditeit van (minder populaire) etf’s snel kan opdrogen. Het omgekeerde kan overigens ook, waarbij AP’s tijdelijk versneld stukken verkopen, bijvoorbeeld om mee te profiteren van een reeds dalende markt. In die gevallen verkoopt de AP grote hoeveelheden stukken, waarmee de ingezette koersdaling verder wordt versterkt. In extreme situaties verkoopt de AP dan zelfs meer etf-stukken dan op dat moment in bezit, een strategie die bekend staat als naked short.

AP’s mogen dat doen, want ze hebben geen enkele verplichting om liquiditeit te bewaken. Men handelt altijd en alleen in het eigen belang. Conclusie is dan ook dat liquiditeit bij etf’s geenszins gegarandeerd is, los van het feit dat beleggers wel enig vertrouwen mogen hebben in het efficiënt functioneren van markten.

Wat mogelijk een rol speelt in de overweging van AP’s om tijdens periodes van volatiliteit geen liquiditeit te verschaffen, is een gebrek aan transparantie, dat speelt bij complexere etf-varianten.

Meer en minder transparant

Etf-aanbieders kunnen kiezen om een benchmark simpelweg te kopiëren, bijvoorbeeld door elk stuk in de benchmark in de juiste verhouding te kopen en de stukken vervolgens onder te brengen bij een bewaarbedrijf. Voor beleggers zijn de risico’s van zo’n replicatie-strategie redelijk inzichtelijk.

Anders wordt dit indien de etf-manager de stukken uitleent aan derden, en hiervoor tijdelijk ander onderpand terugontvangt. Een stap verder is dat de etf-manager de stukken helemaal niet inkoopt, maar in plaats daarvan een derivaat koopt, dat dezelfde rendementen geeft als de te volgen index. Nog een stap verder kan het voorkomen dat het moederbedrijf dat achter het etf-product schuilgaat, zelf optreedt als tegenpartij voor dit derivaat, waarmee het aangeboden etf-product eerder het karakter heeft van een risicomanagement- dan van een beleggersproduct.

Bovengenoemde voorbeelden illustreren dat er veel complexe structuren mogelijk zijn bij etf’s. Het lijdt geen twijfel dat met elke stap de complexiteit en daarmee de risico’s voor de eindbelegger toenemen. Uiteraard zien AP’s, die fungeren als tussenpersoon maar ook handelen voor eigen rekening, deze risico’s evenzeer.

Om deze reden zal in turbulente tijden de handel met een ondoorzichtige etf drastisch verminderen of zelfs geheel gestaakt worden. Het gevolg: een gebrek aan verhandelbaarheid van etf-stukken, hetgeen voor sommigen zal komen als een volslagen verrassing. De vraag is of etf-aanbieders de belegger niet moeten waarschuwen voor dit soort risico’s. Vooralsnog zijn deze en veel andere reguleringsvraagstukken nog volop onderwerp van discussie.

Weinig regels

Ondanks hun groeiende populariteit is er nog geen specifieke regulering van etf’s. Binnen Europa worden etf’s voor wat betreft toezicht over dezelfde kam geschoren als fondsen en financiële instrumenten. Zelfs de ECB waarschuwde vorig jaar dat regulering niet toegespitst is op de bijzondere eigenschappen van etf’s. Hiermee ontstaat de kans dat op het snijvlak van etf’s, enerzijds als fonds en anderzijds als een verhandelbaar financieel instrument, serieuze ongelukken gebeuren.

Zo is het cruciale arbitragemechanisme tussen de primaire en secundaire markt geheel in handen van commerciële partijen die hierin niet gebonden zijn aan regels. Hetzelfde geldt voor de handel van etf-participatiebewijzen op de primaire markt tussen fondsaanbieder en AP. De ECB opent in zijn stuk de deur voor het invoeren van etf-relevante regulering, bijvoorbeeld door introductie van een specifiek toezichtraamwerk. Over zo’n raamwerk liet Vanguard (2017) zich eerder al negatief uit, omdat dit – naar hun zeggen – zou leiden tot hogere kosten en een geringer aanbod.

Ook de Financial Stability Board (FASB) sprak zich eerder uit (2011) over het gebrek aan inzicht dat beleggers in complexe etf’s hebben. De FASB stelt dat etf-aanbieders veel transparanter moeten worden over de kenmerken van het onderpand, alsook over de aangegane transacties met externe partijen. Aan deze oproep volgt – zo lijkt het – maar weinig tegenreactie vanuit de aanbieders. Voor de belegger is het daarom eens temeer zaak om goed op te letten bij investeren in etf’s.

| Iets liquide maken dat eigenlijk niet liquide is De hoge mate van verhandelbaarheid van etf-stukken zou bijna doen vergeten dat liquiditeit niet alleen afhangt van de handelsmogelijkheden, maar natuurlijk ook van de onderliggende beleggingen zelf. Naarmate de onderliggende beleggingen minder liquide zijn, ontstaat er een grotere spanning met de hoge mate van liquiditeit die etf’s bieden. Voorbeelden zijn etf’s die beleggen in vastgoed of in minder courante bedrijfsobligaties. Ook bij deze etf’s kan de belegger de hele dag door handelen in etf-stukken; dit terwijl de onderliggende beleggingen nog altijd illiquide zijn. Crisisscenario Een probleem dat kan ontstaan, is wanneer beleggers zich op grote schaal terugtrekken uit de etf. Een crisisscenario dat zich laatstelijk voordeed bij het Woodford Equity Income Fund (juni 2019), weliswaar een beleggingsfonds en geen etf. Niettemin lijken de mechanismen van een etf toch veel op die van een beleggingsfonds. Anders is wel dat etf’s verhandeld worden op zowel een primaire als een secundaire markt, hetgeen iets wegneemt van de risico’s van een acute verkoopdruk. De grootste risico’s voor de belegger in een etf die belegt in minder liquide activa, is een crisis waardoor een vermogenscategorie gedurende een langere tijd gewantrouwd wordt. In dat soort scenario’s blijkt het etf-instrument toch ineens een stuk minder liquide te zijn dan gedacht, een verschijnsel dat bekend staat als “de liquiditeitsillusie”. Liquiditeit Voor de belegger is het daarom goed om etf’s ook te beoordelen op de liquiditeit van de onderliggende beleggingen en niet alleen op de verhandelbaarheid op markten wanneer de omstandigheden gunstig zijn. Dit laatste geeft namelijk een veel te rooskleurig beeld. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |