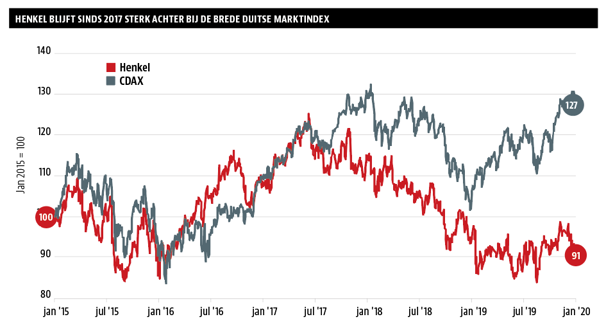

Henkel is zeer winstgevend, heeft een sterke balans en een bescheiden waardering. Maar om het aandeel koopwaardig te maken is meer nodig, meent Hendrik Oude Nijhuis.

De activiteiten van het Duitse concern Henkel zijn in drie divisies onderverdeeld: lijm- en kleefproducten (47 procent van de omzet), schoonheids- en verzorgingsproducten (20 procent) en was- en reinigingsproducten (33 procent). Een stevig deel van de omzet (40 procent) wordt in opkomende markten behaald. De zwakke resultaten bij Henkel de laatste tijd lijken vooral een gevolg van eigen handelen, het bedrijf heeft wat te sterk op kostenbesparingen ingezet.

Bij de lijm- en kleefproducten gaat het om merken als Pritt en Pattex. Bij de schoonheids- en verzorgingsproducten heeft Henkel merken als Schwarzkopf, Fa, Syoss en Theramed in huis en bij de was- en reinigingsproducten zijn Persil, Witte Reus, Dixan, Sun en All de grote namen.

Opsplitsen niet waarschijnlijk

De marktpositie van Henkel is redelijk goed. De onderneming beschikt over veel merken met sterke marktposities in deelmarkten, waarbij de marktaandelen over het algemeen vrij stabiel zijn.

Henkel bestaat al meer dan 140 jaar, maar is nog altijd voor circa 60 procent in handen van de familie Henkel. Het bedrijf is de grootste lijmproducent ter wereld en naast de genoemde consumentenmerken geldt dat er een steeds groter deel van de omzet wordt behaald uit industriële lijmen voor auto’s, vliegtuigen en chips voor smartphones.

Vanwege de sterk uiteenlopende activiteiten van Henkel wordt zo nu en dan over een opsplitsing gerept. Dat geldt des te meer nu de groei bij de schoonheids- en verzorgingsproducten en die bij de was- en reinigingsproducten achterblijft bij die van concurrenten als Procter & Gamble en Unilever. Een opsplitsing lijkt echter onwaarschijnlijk omdat de familie Henkel dat niet ziet zitten.

Henkel is een maar weinig kapitaalintensief bedrijf, wat de aantrekkelijke winstgevendheid verklaart: de Return on Invested Capital bedraagt 23,1 procent. De balans is ijzersterk met 3,5 miljard euro aan cash en langlopende schulden ter grootte van 1,9 miljard euro. Deze sterke balanspositie biedt ruimte voor overnames.

Interessant is de lijm- en kleefproducten-divisie van Henkel waarvan het wereldwijde marktaandeel inmiddels is toegenomen tot circa 15 procent. Daardoor is de prijszettingskracht verbeterd en is Henkel nu als een van de weinige bedrijven in deze markt in staat oplopende grondstoffenprijzen aan afnemers door te berekenen.

Negatieve rente

Overnames vormen een kans waar Henkel nadrukkelijk oog voor heeft. De laatste grote overname betreft die van de Amerikaanse wasmiddelenfabrikant Sun Products in 2016 voor 3,6 miljard dollar (na Procter & Gamble is Henkel in de Verenigde Staten de grootste speler op deze markt). Deze overname werd gefinancierd met de uitgifte van een obligatielening met een negatieve rente. Dat is tekenend voor het vertrouwen dat beleggers in dit oerdegelijke Duitse bedrijf hebben.

Risico’s vormen de grondstoffenprijzen en valutakoersen. Meer dan 60 procent van de omzet wordt buiten Europa behaald. Henkel heeft hier zelf geen invloed op en fluctuaties op valuta- en grondstoffenmarkten kunnen een sterke invloed op de resultaten hebben. De afzwakkende industriële activiteit in Europa, met name bij de Duitse autofabrikanten, is recent voor Henkel ook een nadelige ontwikkeling vanwege de belangrijke lijm- en kleefproductendivisie.

De verkopen van schoonheids- en verzorgingsproducten stagneren, wat was- en reinigingsproducten betreft is er nog altijd sprake van een hevige concurrentiestrijd en het management heeft aangegeven onzeker te zijn over de ontwikkeling van de divisie lijm- en kleefproducten dit jaar. Om de wat tanende marktaandelen te stabiliseren, voert Henkel de investeringen op, maar hierbij gaat het slechts om een investeringsbudget van een paar honderd miljoen euro. Bedrijven als Procter & Gamble en Unilever zetten hier miljardenbudgetten in.

Bescheiden waardering

Naast de extra investeringen op gebied van marketing die Henkel voor ogen heeft, is het voornemen extra te investeren in digitalisering en innovatie. Op korte termijn zullen deze extra investeringen de winst onder druk zetten. Voor dit jaar wordt rekening gehouden met een wat lagere winstmarge en een ‘enkelcijferige’ procentuele daling van de winst per aandeel.

Vanwege de stilstand voor wat betreft omzet en winst is Henkel geen aandeel waarin ik voorlopig zelf voornemens ben te beleggen. Maar zoals gesteld is wel degelijk sprake van collectie mooie merken, is de winstgevendheid goed terwijl de waardering met een Earnings Yield van 7,3 procent vrij bescheiden te noemen is.

Over de auteur

Hendrik Oude Nijhuis is een expert op het gebied van waardebeleggen en auteur van de bestseller: ‘Leer beleggen als Warren Buffett - zijn beleggingsstrategie in theorie & praktijk’ (www.beterinbeleggen.nl). De auteur bezit geen aandelen Henkel.

| Hendrik Oude Nijhuis kijkt net als Warren Buffett graag naar de volgende waarderingsmaatstaven: |

|

Return on Invested Capital (ROIC) |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |