Handelsoorlog of niet, China opent zijn kapitaalmarkten steeds meer voor buitenlandse investeerders. Voor beleggers in opkomende markten is dat een interessante ontwikkeling.

Het Chinese internetbedrijf Alibaba, eigenaar van onder andere de bekende internetwinkel AliExpress, betaaldienst Alipay en online marktplaats Taobao, is met een waarde van een kleine 500 miljard Amerikaanse dollars een van de grootste beursgenoteerde bedrijven ter wereld. En met de groei die dit concern momenteel boekt zou die beurswaarde in de nabije toekomst best nog kunnen toenemen.

Alibaba is groot op zijn thuismarkt, maar is ook in de rest van de wereld actief en heeft sinds 2014 een beursnotering in New York. Er zijn nog heel wat grote Chinese bedrijven die nauwelijks buiten China actief zijn en waar in het westen maar weinig beleggers van hebben gehoord.

China is nu de op een na grootste economie ter wereld met een weging van 16 procent in het wereldwijde bbp. Die omvang komt niet tot uitdrukking in de indices die claimen de aandelenbeurzen wereldwijd te weerspiegelen. In de MSCI All Country World index is de weging van China slechts 3,7 procent, terwijl het IMF voorspelt dat de totale weging van de Chinese economie in 2023 stijgt tot 18 procent. De Verenigde Staten zijn goed voor 24 procent van de wereldeconomie, maar in voornoemde index hebben Amerikaanse aandelen een gewicht van maar liefst 56 procent.

De belangrijkste reden voor de discrepantie is dat Chinese A-aandelen, die genoteerd zijn op het Chinese vasteland en die het grootste deel van het Chinese aandelenuniversum uitmaken, lange tijd moeilijk toegankelijk waren voor buitenlandse investeerders als gevolg van beperkingen op kapitaalstromen. Dat veranderde in 2014 met de introductie van de Shanghai-Hong Kong Stock Connect. Dit mechanisme stelt gekwalificeerde buitenlandse investeerders in staat om in aanmerking komende A-aandelen te verhandelen zonder dat er een lokale Chinese vergunning nodig is. De Shenzhen-Hong Kong Stock Connect volgde in 2016 toen beleggers voor het eerst zonder grote beperkingen toegang kregen tot de aandelenmarkten op het vasteland van China.

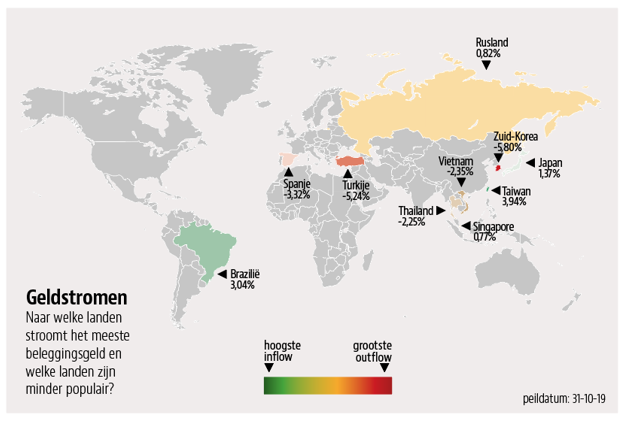

Wie wereldwijd wil beleggen en dat met fondsen doet die de MSCI All Country World index volgen, kan zijn portefeuille best een extra scheutje opkomende markten geven. Hieronder drie beleggingsfondsen die zich op die landen richten. China is voor alle drie een belangrijke markt.

Driemaal opkomende markten

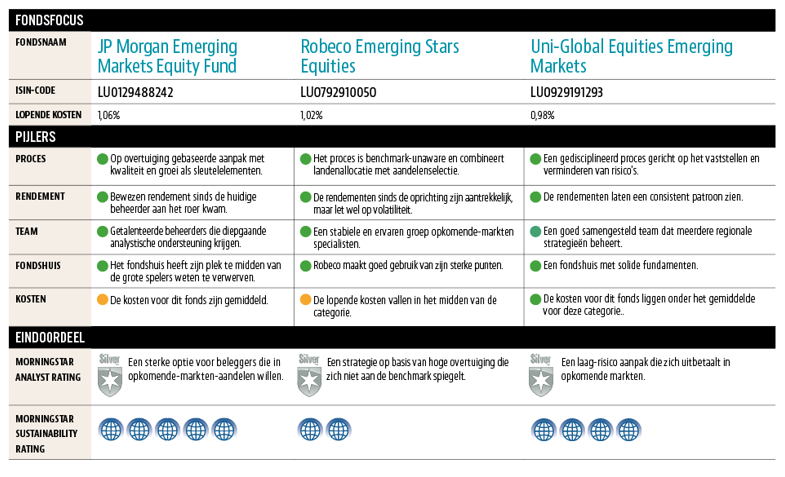

Het JP Morgan Emerging Markets Equity Fund hanteert een op overtuiging gebaseerde aanpak met de nadruk op kwaliteit en groei. Het rendement is sinds de huidige beheerder aan het roer kwam zeer goed geweest. Met een gewicht van ruim 25 procent is China het grootste land binnen de portefeuille, waarin Alibaba de grootste individuele naam is. Ruim 5 procent van het fonds zit in de Chinese internetgigant.

De beheerders krijgen diepgaande analystische ondersteuning binnen het fondshuis, dat inmiddels zijn plaats te midden van de grote spelers heeft weten te verwerven. De kosten voor dit fonds zijn met 1,06 procent op jaarbasis iets hoger dan de twee fondsen hieronder, maar voor de categorie is dit gemiddeld.

Robeco Emerging Stars Equities is ook een fonds dat een strategie uitvoert op basis van hoge overtuiging. Het proces is ‘benchmark-unaware’ en combineert landenallocatie met aandelenselectie, wat momenteel resulteert in een portefeuille waarin China ook de hoofdmoot vormt. De grootste individuele namen zijn echter het Koreaanse Samsung en chipmaker TSMC uit Taiwan. De rendementen sinds de oprichting zijn aantrekkelijk, maar de volatiliteit is vrij hoog.

Robeco beschikt over een stabiele en ervaren groep opkomende-marktenspecialisten. De lopende kosten van dit fonds zijn met 1,02 procent aanvaardbaar.

Het fonds Uni-Global Equities Emerging Markets bedrijft een laag-risico aanpak die zich heeft uitbetaald in opkomende markten. Uni-Global hanteert een gedisciplineerd proces gericht op het vaststellen en verminderen van risico’s, dat rendementen heeft opgeleverd die een consistent patroon laten zien.

Het team is verantwoordelijk voor meerdere regionale strategieën en het fondshuis heeft solide fundamenten. Met 0,98 procent op jaarbasis zijn de kosten voor dit fonds iets onder het gemiddelde voor deze categorie.

De portefeuille is wat a-typisch: India is met ruim 17 procent het belangrijkste land en in de top 10 vinden we een paar volstrekt onbekende namen zoals de financiële instelling Credicorp uit Peru en de Kasikornbank uit Thailand.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |