Het nieuwe Philips moet een volledig medisch technologieconcern zijn. Voorlopig verdient het bedrijf nog het meeste aan de verkoop van tandenborstels, scheerapparaten en babyflesjes. Om het verschil te kunnen maken in de zorgsector zal Philips de komende jaren hard moeten knokken.

In het bedrijfsleven zijn beloftes zelden in beton gegoten. Zie bijvoorbeeld de woorden van Philips-topman Frans van Houten tijdens de beleggersdag in november 2017: “We moeten over onze eigen schaduw stappen, en accepteren dat een klein deel van onze portefeuille niet volledig gezondheid en gezondheidszorg is”. Ruim twee jaren later neemt het bedrijf alsnog afscheid van populaire producten als de Senseo-apparaten en de Airfryer-friteuse. Met het afscheid nemen van de divisie voor huishoudelijke apparaten is Philips eindelijk een volledig medisch technologieconcern, aldus het bedrijf zelf. Philips hoopt door alleen nog in te zetten op gezondheidsproducten te profiteren van een aantal langjarige trends, zoals de groei en vergrijzing van de wereldbevolking, waardoor het aantal chronisch zieken zal toenemen.

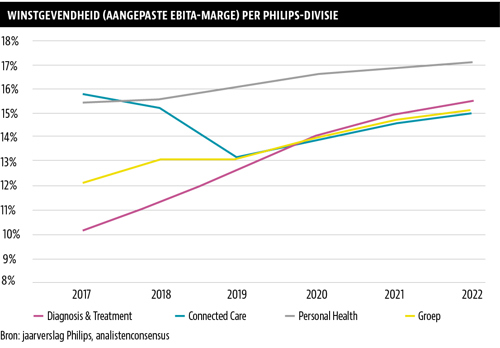

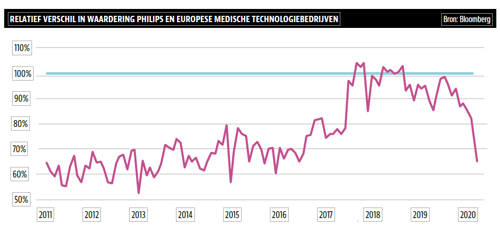

Om die claim waar te maken, moet het begrip ‘medisch’ wel flink worden opgerekt. Elektrische tandenborstels, scheerapparaten en babyflesjes heeft Philips samengebracht onder de noemer Personal Health. Deze consumentendivisie – goed voor 30 procent van de omzet – is nog steeds de meest winstgevende van het bedrijf. Hoe zit het met de andere twee divisies waaruit Philips bestaat, die dichter tegen de echte gezondheidszorg aanleunen? Omzetgroei en marges van deze onderdelen mogen sinds 2011 verdubbeld zijn, ten opzichte van de concurrentie is dat onder niveau.

Het management van Philips ziet ruimte voor verdere verbeteringen en daarin staat het niet alleen. Analisten houden er rekening mee dat de winstmarge van 13 procent over het afgelopen boekjaar naar ruim 15 procent kan kruipen in het jaar 2022. Daarmee wordt het gat met de concurrentie langzaam gedicht.

Welke uitdagingen moet het Philips-management aangaan om die verwachting waar te maken? Een kort overzicht per divisie.

‘Echt’ medische tak: aanhaken bij winstgevendheid concurrentie

Een steeds groter deel van de omzet en winst zal de komende jaren komen van het onderdeel Diagnosis & Treatment (44 procent van de omzet, 13 procent marge). Philips concurreert met deze medische tak met het Amerikaanse General Electric en het Duitse Siemens Healthineers in de markt voor ziekenhuisapparatuur, zoals MRI- en CT-scanners.

Dit onderdeel probeert de relatie met klanten – ziekenhuizen – te verstevigen door niet alleen machines te verkopen, maar ook meer ondersteuning op de lange termijn te bieden in de vorm van software en mankracht. Zo sloot Philips vorig jaar een strategisch samenwerkingsverband met een van de grootste ziekenhuizen in Duitsland waarin het voor een periode van tien jaar meer dan tweehonderd diagnostische systemen zal vernieuwen.

Het doel van dit soort samenwerkingsverbanden is om de productiviteit op te krikken en de kosten te verlagen. Dit soort langjarige samenwerkingsverbanden levert Philips niet alleen meer terugkerende omzet op, maar werpt ook barrières op voor concurrenten – het zorgt dan ook voor hogere overstapdrempels. Meer innige klantrelaties kunnen op termijn het rendement van de divisie opkrikken.

Momenteel blijft Philips op dit gebied achter bij concurrenten General Electric en Siemens Healthineers. Philips kan minder dan deze concurrenten profiteren van schaalgrootte, maar ziet nog ruimte voor verdere margeverbeteringen. Dat zal wel moeten, want het gat is aanzienlijk. Waar General Electric Healthcare en Siemens Healthineers vorig jaar een aangepaste winstmarge boekten van respectievelijk 20 en 17 procent bleef deze bij Philips Diagnosis & Treatment steken op 13 procent.

Connected care: tegenslag is niet structureel

Het onderdeel Connected Care (24 procent van de omzet, 13 procent marge), dat onder meer slaap- en ademhalingsapparatuur maakt voor patiënten met slaapapneu en de longziekte copd, had afgelopen jaar te kampen met tegenslagen. Een voorbeeld daarvan zijn de importtarieven die vanuit de VS worden opgelegd. Onderliggend zijn de vooruitzichten echter gunstig. Ruwweg een kwart van de mensen in de leeftijdsgroep 30 tot 70 jaar kampt bijvoorbeeld met slaapapneu. Momenteel zit ongeveer 80 procent van de mensen in de Verenigde Staten met slaapapneu zonder diagnose en behandeling, en dan wordt deze kwaal in de Verenigde Staten ten opzichte van de rest van de wereld nog relatief veel behandeld.

De markt voor slaapapneu is daarnaast zo goed als een duopolie, waar Philips en het Amerikaanse ResMed de markt verdelen – beide hebben een marktaandeel van 40 à 45 procent, kleinere spelers zoals Fisher & Paykel Healthcare zijn goed voor het resterende deel van deze markt. Philips heeft hier een goede uitgangspositie voor verder groei en margeverbetering. Samen met het onderdeel patiëntbewaking (Monitoring & Analytics) komt 90 procent van de omzet in Connected Care uit deze markten. Philips claimt ook de ‘absolute marktleider’ te zijn op laatstgenoemde markt, wereldwijd ligt het marktaandeel rond de 40 procent. Voor het onderdeel Connected Care denkt de Philips-top dan ook dat op de lange termijn marges wel eens kunnen toenemen tot 17 procent.

Consumentendivisie: winstmotor die niet te koop is

Het meest winstgevende onderdeel van Philips is de consumententak, die in het eerste kwartaal van 2016 is omgedoopt tot Personal Health (30 procent van de omzet, 16 procent marge). Jarenlang was de consumententak het zorgenkindje van Philips, maar inmiddels is afscheid genomen van laagrenderende commodity-activiteiten zoals televisies, audio en verlichting. Dit jaar worden ook de matig renderende huishoudelijke apparaten de deur uitgedaan.

Topman Van Houten is alleen doorgegaan met de producten waar het bedrijf een dominante positie (nummer 1 of 2 in de wereld) heeft, zoals elektrische tandenborstels, scheerapparaten en babyflesjes. In Nederland heeft Philips een wat stoffig imago, maar uit de hoge operationele marge (2019: 16 procent) blijkt dat consumenten bereid zijn een premie te betalen voor de producten van het bedrijf. In de jaarlijkse top-100 van de Beste Merken die Interbrand samenstelt, is Philips daarnaast op plaats 49 veruit de belangrijkste Nederlandse vertegenwoordiger. Dit bevestigt dat het 128-jaar oude Philips-merk nog altijd een waardevol stempel is voor producten, waar consumenten dan graag iets extra voor betalen.

Binnen de divisie voor persoonlijke verzorging neemt Philips dit jaar afscheid van het minst renderende (sub)onderdeel Home Appliances, dat vooral bekend is van de Senseo-koffiezetapparaten en de Airfryer-friteuses. De markt voor huishoudelijke producten kent felle concurrentie door het gebrek aan toetredingsbarrières. De verkoop van dit onderdeel zal een verdere lift geven aan de marges van het onderdeel Personal Health tot wel 20 procent.

Op de vraag of ook de resterende divisie met tandenborstels en scheerapparaten over een aantal jaren in de etalage komt, zei Van Houten recent tegen het Financieele Dagblad “absoluut niet”. Momenteel is de vraag echter ook nog niet direct aan de orde, door verder te groeien en de marges te verhogen zal de waarde van Personal Health verder toenemen. Echter, zodra de rek uit de marges is zal de vraag opnieuw rijzen of deze producten bij Philips nog steeds in beste handen zijn.

Aandeel relatief niet duur

Philips behoort ondanks zijn verbeteringen in de afgelopen jaren nog altijd tot de goedkoopste aandelen in de medische technologiesector, indien het bedrijf met zijn prestaties dichter naar zijn concurrenten kan kruipen, zullen ook beleggers de vruchten kunnen plukken van het ‘nieuwe’ Philips. Het management geeft ook aan dat met de tijd het waarderingsverschil tussen Philips en zijn medisch-technologische concurrenten zal worden ingelopen.

Als onderneming met drie onderscheidende onderdelen valt de waarde van Philips het beste te beoordelen aan de hand van de respectievelijke concurrenten binnen iedere divisie. Zo noteert Diagnosis & Treatment concurrent Siemens Healthineers op 12 keer het verwachte brutobedrijfsresultaat (ebitda), terwijl Connected Care-concurrent ResMed verhandeld wordt tegen liefst 26 keer de ebitda. De waardering van bedrijven die consumentenartikelen verkopen liggen hier ergens tussenin, denk aan bijvoorbeeld Procter & Gamble, Colgate, Whirlpool en SEB.

Voor beleggers zal het uitkijken worden naar de beleggersdag (‘Capital Markets Day’) op 13 mei in Londen, waar Philips zijn strategie voor de komende jaren zal presenteren. Nieuwe doelstellingen moeten verder inzicht geven in waar groei en winstmarges naartoe kunnen bewegen op de middellange termijn. Wanneer de huidige verwachtingen van analisten worden doorberekend volgens de contante waarde-methode (DCF) zou het aandeel Philips zomaar de 50 euro kunnen passeren.

Bedrijfsspecifieke risico’s |

|

De weg om van Philips een factor van belang te maken in de medische sector is er een van uitdagingen en risico’s. Afgezien van de macro-economische risico’s waarmee alle ondernemingen in meer of mindere mate te maken hebben, is het goed om rekening te houden met de volgende zaken: |

Philips beoordeeld op vijf criteria |

|

Is Philips een interessante belegging? De VEB beoordeelt het Nederlandse concern op vijf criteria. Waardering + |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |