De wereldwijde impact van covid-19 heeft niet alleen schokgolven in de aandelenmarkten veroorzaakt, ook bedrijfsobligaties gingen in de uitverkoop. Centrale banken en overheden hebben de ergste onrust bezworen, maar de risico’s blijven groot.

In maart raakten ook de Amerikaanse en Europese obligatiemarkten in de greep van de snelle verspreiding van het coronavirus. De prognoses over de economische impact ervan jaagden beleggers steeds meer schrik aan. Bedrijfsobligaties werden en masse van de hand gedaan, waardoor koersen fors daalden.

De uitverkoop in maart trof niet alleen risicovolle high yield-obligaties, maar ook schuldpapier van financieel gezonde bedrijven. Amerikaanse investment grade-obligaties verloren in drie weken tijd gemiddeld 13 procent aan waarde, de yield, het effectieve rendement, verdubbelde naar gemiddeld 4,7 procent. High yield-obligaties leverden in de Verenigde Staten gemiddeld ongeveer 20 procent in, in Europa 18 procent.

De recordschuldenlast van het bedrijfsleven maakt obligatiemarkten uitermate kwetsbaar voor een economische malaise. Het is daarom geen verrassing dat centrale banken zo rigoureus ingrepen en overheden ongekende steunmaatregelen voor burgers en bedrijven afkondigden. Koersen op obligatiemarkten hebben zich hierdoor enigszins kunnen herstellen, al blijven de risico’s groot.

Liquiditeit en obligatie-etf’s

Opmerkelijk in de aanpak van de Amerikaanse Fed is dat er in navolging van de Europese Centrale Bank voor het eerst ook investment grade-bedrijfsobligaties worden opgekocht om markten te steunen. Het aankoopbeleid omvat bovendien exchange traded funds (etf’s) die in dit segment actief zijn. De reden is de comeback van een bekend en gevaarlijk fenomeen: gebrek aan liquiditeit op obligatiemarkten. Vooral in bedrijfsobligatiemarkten waren de zorgen daarover groot. Een mogelijke reactie is dat beleggers ook op andere markten stukken gaan dumpen, waardoor er een domino-effect ontstaat.

Voor etf-beleggers is liquiditeit een belangrijk voordeel van etf’s. Aan- en verkopen zijn real time gedurende de handelsuren mogelijk, anders dan bij traditionele beleggingsfondsen. Critici waarschuwen echter al enige tijd dat die liquiditeit in crisissituaties, als iedereen naar de uitgang rent, kan opdrogen. Etf’s zouden zelfs op slot kunnen gaan als de onderliggende effecten illiquide zijn of fors minder liquide worden.

In maart werd deze theorie werkelijkheid. Handelsvolumes van bedrijfsobligatie-etf’s gingen door het plafond, maar in de onderliggende markt was er weinig liquiditeit. Dat wil zeggen: er waren geen kopers. Marketmakers en andere aan een etf gelieerde partijen kunnen als buffer optreden door bij redempties zelf onderliggende effecten op hun balans te nemen, maar een dergelijke situatie is niet lang houdbaar en leidt tot grote verschillen in de aan- en verkoopkoersen van etf’s.

Beleggers konden dus wel verkopen, maar met een forse afslag. Veel grote obligatie-etf’s zakten bovendien met hele procenten door hun intrinsieke waarde heen. Dataproviders die de intrinsieke prijzen afgeven hebben in een illiquide markt te weinig transactiedata waarop ze zich kunnen baseren, waardoor intrinsieke waardes hopeloos kunnen achterlopen op de actuele prijsvorming van etf-participaties.

High yield-obligaties

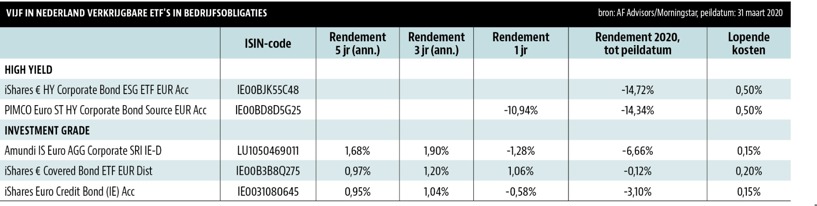

Voor Nederlandse particuliere etf-beleggers die gebruik willen maken van de gedaalde koersen van high yield-obligaties, is er weinig keuze. In Nederland zijn er twee etf’s verkrijgbaar (zie het overzicht). De kosten zijn relatief hoog, onder meer omdat er relatief veel transactiekosten moeten worden gemaakt om bewegingen in het onderliggende indexmandje bij te kunnen houden. In een minder liquide markt is dat relatief kostbaar. Voor veel beleggingsexperts is dit reden om voor het high yield-segment een actief beleggingsfonds te prefereren.

Beleggers moeten zich verder realiseren dat de high yield-markt een stuk kleiner is dan de investment grade-markt. High yield-obligatieleningen zijn bovendien relatief klein van omvang en daarmee minder liquide. Ten slotte zijn high yield-obligaties, uitgegeven door minder sterke bedrijven, gevoeliger voor defaults.

Vooral in het high yield-segment lopen de prognoses voor die defaults fors op. JP Morgan rekende in maart op een default-percentage van 13, ratingbureau Standard & Poor’s was met 10 procent minder negatief, maar verwacht daarmee nog steeds een verdriedubbeling ten opzichte van eind 2019.

Bodem

Centrale banken hebben onder investment grade-obligaties een bodem gelegd met forse steunaankopen, steun die er in de high yield-markt niet is. Het investment grade-segment herstelde zich daardoor begin april beter van de koersval, al kleuren de 1-jaarsrendementen van veel etf’s in dit segment nog steeds rood.

Belangrijk om in het oog te houden is de inmiddels sterk gegroeide onderklasse van investment grade. Dit zijn obligatieleningen met een credit rating die iets boven die van high yield ligt. Bij Standard & Poor’s heet deze categorie triple B. Als rating-bedrijven credit ratings in het BBB-segment verlagen – hoe erger de economische malaise des te groter het aantal downgradings zal worden – dan is er grote kans dat obligaties degraderen naar het high yield-segment (BB+ en lager).

Omdat het BBB-segment de laatste jaren fors in omvang is toegenomen – onder meer gefaciliteerd door het lage-rente-beleid van centrale banken – loopt een groot deel van de uitgevende bedrijven het risico naar high yield te degraderen en een zogeheten ‘fallen angel’ te worden.

Dat heeft directe gevolgen voor de obligatiehouders die met sterke koersdalingen geconfronteerd zullen worden. Veel institutionele beleggers zullen moeten verkopen omdat ze niet of nauwelijks in risicovolle obligaties mogen beleggen. Voor de uitgevende ondernemingen kan het een eerste stap zijn naar ernstige financiële problemen omdat ze enkel nog kunnen (her)financieren tegen een hogere rente.

Zelfs de indrukwekkende steunpakketten van centrale banken zullen een stijging van downgradings en defaults waarschijnlijk niet weten te voorkomen. Het risico in high yield (en in BBB investment grade) is daarmee momenteel relatief groot.

Over de auteur

Manno van den Berg schrijft als financieel journalist 20 jaar over geldzaken en is co-auteur van het boek ‘Beleggen is niet eng’.

| Tip voor de thuisbelegger |

|

Tijdens deze volatiele tijden moeten indexbeleggers, met name op minder liquide obligatiemarkten, rekening houden met forse spreads tussen in- en uitstapkoersen. In feite zijn dat extra kosten. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |