Onder de huidige omstandigheden halen maar weinig bedrijven het in hun hoofd om naar de beurs te gaan. Maar als het sentiment verbetert, zouden SPACs weleens een populaire manier kunnen zijn om snel en relatief goedkoop een notering te krijgen. Die methode heeft voor- en nadelen.

Veel beleggers zullen even met de ogen geknipperd hebben toen ze eind maart een brief van de Europese Commissie lazen. Was dit een weloverwogen actie of eerder een typisch geval van gebrekkige timing?

In de brief vraagt de Commissie aan partijen om met ideeën te komen hoe kleine en middelgrote ondernemingen verleid kunnen worden om naar de beurs te gaan. Het verzoek komt beleggers onder ogen na de meest turbulente beursweken in decennia. Het vertrouwen onder producenten en consumenten daalde pijlsnel, beleggers haalden hun geld van de beurs.

Feit is dat het hier geen plotselinge oprisping van de Europese Commissie betreft. Vanuit Europa wordt al jaren gezocht naar manieren om beursgangen aan te moedigen en zo bedrijven minder afhankelijk te maken van bankfinanciering.

Daarbij wordt ook zeker gekeken naar methoden om beursgangen (ook wel IPO’s, Initial Public Offerings) sneller en goed-koper te maken. SPACs – Special Purpose Acquisition Vehicles – zouden dan weleens snel aan populariteit kunnen winnen.

Tweetrapsraket

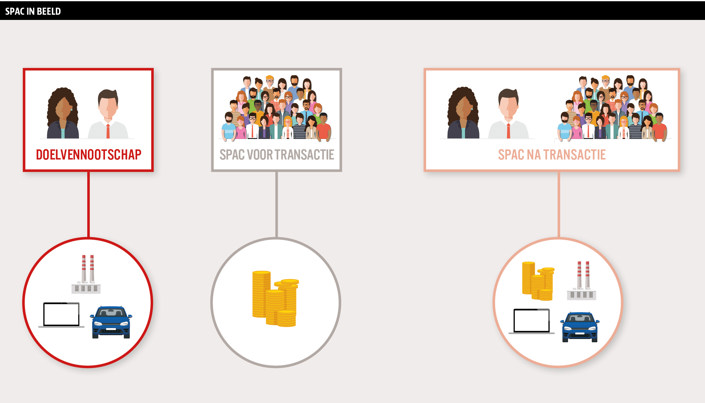

Heel kort gezegd, is de SPAC een vennootschap zonder operationele werkzaamheden, die via een IPO naar de beurs gaat. Het bij beleggers opgehaalde geld wordt gebruikt om op een later moment een belang te verwerven in een andere onderneming.

Welke onderneming dat wordt, is op het moment van de IPO nog niet bekend, maar de SPAC geeft wel een – zij het nogal vrijblijvende – indicatie van kenmerken waaraan de ‘doelvennootschap’ moet voldoen. De transactie moet binnen een bepaalde termijn doorgang vinden, anders wordt de SPAC geliquideerd en krijgen aandeelhouders het restant van hun inleg terug.

De SPAC komt tot het moment van de beursgang aan haar geld door de inleg van de oprichters en managers, de zogenoemde ‘sponsoren’. Deze personen financieren de oprichtingskosten van de vennootschap en de beursgang, en fungeren doorgaans ook als management van de SPAC. In ruil hiervoor ontvangen zij oprichtersaandelen. Tijdens de IPO ontvangt de SPAC vervolgens haar echte oorlogskas door de beleggers die de aandelen in de SPAC aanschaffen.

Als compensatie voor het ‘blind instappen’ ontvangen beleggers fracties van warrants bij elk gekocht aandeel. Een warrant is een optierecht op door de vennootschap uit te geven aandelen tegen betaling van een uitoefenprijs (strike price) die boven de IPO-koers ligt. De warrants zijn vanaf een vooraf bepaald tijdstip na de acquisitie van de doelvennootschap uit te oefenen, en leveren bij een hogere beurskoers doorgaans meer aandelen op. De speciale aandelen die de oprichters verkrijgen, worden na deze acquisitie omgezet in normale aandelen, die een periode aangehouden moeten worden. Ook de oprichters verkrijgen doorgaans warrants, en het is niet uitzonderlijk dat meerdere klassen van warrants worden uitgegeven.

De beursgang via juridische fusie

Als zich een geschikte ‘prooi’ voor de SPAC aandient, wordt de over te nemen onderneming via een zogenoemde juridische fusie in de beurshuls geschoven. Hierbij versmelt de doelvennootschap als het ware met de SPAC, waarbij eerstgenoemde verdwijnt. De aandeelhouders van de doelvennootschap verkrijgen in ruil voor hun aandelen in de ‘versmolten’ doelvennootschap aandelen in de SPAC. De ‘overgenomen’ vennootschap verdwijnt en alleen de SPAC bestaat nog. (Zie de afbeelding op pag. 24-25)

Populair

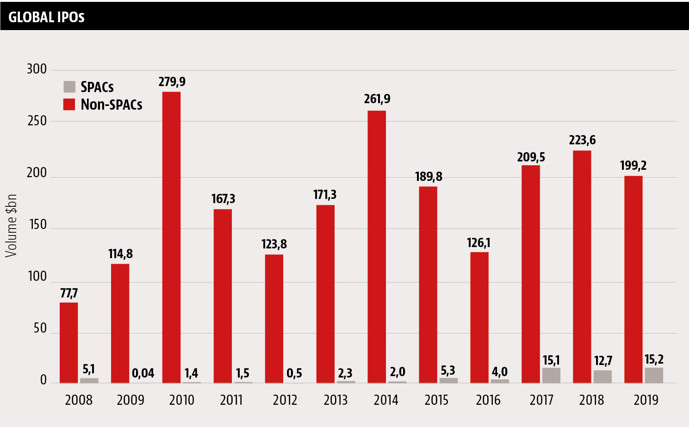

Voor de crisis groeide de populariteit van SPACs snel en gestaag. In de VS is vorig jaar op deze manier een recordbedrag van 13,4 miljard dollar opgehaald via dergelijke constructies. De waarderingen van ondernemingen binnen en buiten de beurs stegen afgelopen jaar tot grote hoogten. Dat was voor grote beleggers, waaronder de onvermijdelijke Warren Buffett, aanleiding om grote hoeveelheden geld in kas te houden. Ook andere beleggers hielden hun kruit droog, maar investeerden geld in SPACs om snel in te kunnen stappen als kansen zich aandienden.

Ook Nederland kreeg te maken met een SPAC. Begin 2018 richtte oud-Delta Lloyd-topman Niek Hoek Dutch Star Companies One (DSCO) op, een vehikel waarin meer dan 50 miljoen euro wachtte op een bestemming. Als die binnen tweeënhalf jaar niet was gevonden, zou de SPAC weer worden ontbonden. Zover kwam het niet. Begin dit jaar kwam het Bredase technologiebedrijf CM.com op deze manier naar de beurs, nadat een eerdere beursgang op het laatste moment was afgeblazen.

Global IPOs |

|

|

Voordelen

Het oprichten van de SPAC met zo’n ingewikkelde financieringsstructuur klinkt complexer dan een gewone beursgang. Toch kent een SPAC belangrijke voordelen boven een regulier traject.

Allereerst voor het doelbedrijf dat via de transactie met de SPAC naar de beurs wordt gebracht. Omdat niet deze vennootschap met echte activiteiten hoeft te worden doorgelicht in het prospectus, maar de SPAC, kan de beursgang veel sneller en goedkoper gebeuren dan anders het geval is. Dat komt omdat een SPAC met een grotendeels gestandaardiseerd prospectus toe kan. Het originele prospectus van CM.com hield rekening met totale kosten van de beursgang van 6,7 miljoen, terwijl DSCO voor net iets meer dan 4 ton een notering verkreeg.

Ook is het vooraf grotendeels duidelijk hoeveel geld de beursgang oplevert voor het doelbedrijf, en is de beursgang zekerder; ruim vooraf kunnen de stemintenties van grote aandeelhouders al worden gepolst. Zo bestaat grotere zekerheid over de doorgang en opbrengst van de transactie, hoeft het doelbedrijf minder aandacht te besteden aan roadshows en het voor reguliere bedrijven complexe IPO-proces. Dit maakt het zeker met turbulentie op de beurs aantrekkelijk om via een SPAC naar de beurs te gaan.

Ook voor aandeelhouders biedt de SPAC voordelen; bij succes leveren de warrants recht op een extra deel van het aandelenkapitaal van de onderneming op, wat een leuke bonus kan betekenen.

Nadelen

Tot zover het goede nieuws, want de SPAC kent ook belangrijke nadelen. Allereerst is het voor de deelnemers vanaf het eerste uur niet duidelijk in welk bedrijf zij stappen, ook omdat de SPAC doorgaans kan afwijken van de doelomschrijving. Zo voldeed CM.com niet aan de vooraf geformuleerde winstdoelstelling die DSCO had gecommuniceerd. De deelname in de SPAC is dus een sprong in het diepe, waar de warrants voor dienen te compenseren. Daarbij is het ook de vraag wat de succeskans is op het vinden van een ‘goede’ doelonderneming; de SPAC zal onder andere moeten concurreren met private-equity- partijen en reeds gevestigde bedrijven.

Naast de aard van de onderneming, kan ook de structuur anders zijn dan beleggers doorgaans van een beursgenoteerd bedrijf verwachten. Omdat de SPAC het toelatingsproces tot de beurs regelt, bestaat namelijk ook de kans dat de governance van de onderneming na de beursgang te wensen overlaat. Bij een IPO zullen immers eerder concessies moeten worden gedaan om institutionele investeerders over de streep te halen om in het bedrijf te beleggen.

Misschien nog wel belangrijker voor veel beleggers, is het koersverloop van de onderneming. Door de beperkte liquiditeit van het aandeel zal dat koersverloop op bepaalde tijdstippen waarin de onderneming met informatie naar buiten komt, grillig zijn. Tel daarbij de verwaterende impact van de warrants op, en het potentieel voor koersschommelingen is nog groter. Dat maakt investeren in een SPAC eigenlijk alleen verantwoord voor vooraf goed geïnformeerde beleggers, die de informatiebijeenkomsten van de oprichters van de SPAC hebben bijgewoond.

Toch zijn ook deze beleggers niet volledig op de hoogte, met een inefficiënte koersvorming tot gevolg. Zo was niet alleen het koersverloop van het aandeel van DSCO en – na de naamswijziging – CM.com grillig rond de beursgang, ook de prijs van de warrant leek juist lager dan verwacht. Een structuur waarin wat minder juridische acrobatiek wordt gebruikt, kan in de toekomst helpen dit probleem het hoofd te bieden.

Handelend optreden

Bij de beursgang van DSCO is de complexiteit van de SPAC en de gevaren die daarmee samenhangen, impliciet onderkend; DSCO stond alleen open voor inschrijvingen van honderdduizend euro of meer, de zogenoemde gekwalificeerde beleggers uit de WFT. Deze beleggers worden geacht een zeker kennisniveau te hebben en zich te hebben verdiept in het aangebodene. Toch is dit geen panacee om andere beleggers te beschermen; doordat wel handel in het aandeel en de warrants plaats kan vinden na de beursgang, sijpelen ook andere beleggers in het aandeelhoudersbestand. Deze beleggers kunnen zware koersverliezen lijden, zeker als ze op de ‘hype’ die rond de overname speelt, instappen en de prijs vervolgens normaliseert. Ook is het maar de vraag of ze van de warrantstructuur afweten en begrijpen hoe deze werkt, waardoor ze mogelijk niet ‘het zoet’ van een geslaagde overname mee kunnen pikken. Het zou daarom aan te bevelen zijn om in de toekomst in de periode tot aan de overname van het doelbedrijf de aandelen in zodanig grote coupures te verhandelen, dat kleinere beleggers niet per ongeluk instappen. Aangezien toch een statutenwijziging nodig is bij de overname, kunnen de aandelen dan automatisch gesplitst worden in kleinere coupures om de verhandelbaarheid te stimuleren.

Een factor die in het specifieke geval van CM.com gunstig uitpakte, is dat reeds een prospectus voorhanden was. Het is in ieder geval aan te bevelen dat voor toekomstige SPACs altijd te openbaren; op die manier is voldoende transparantie gewaarborgd en kunnen beleggers op deze informatie een oordeel vormen of ze daadwerkelijk de aandelen willen aanschaffen.

Daarnaast is standaard vereist dat een flinke meerderheid van de aandeelhouders in de SPAC akkoord gaat met de overname van de doelvennootschap, vrijwel altijd 90 procent. Tot 10 procent van de aandeelhouders kan ook gebruikmaken van de mogelijkheid niet mee te gaan in het avontuur, en zij krijgen dan de nominale waarde van hun aandelen teruggestort vanaf de derdengeldenrekening waar de oorlogskas op wordt bewaard.

Tot slot zit het management van de SPAC deels in hetzelfde schuitje als de beleggers; zij zijn verplicht hun aandelen, die zij tegen een wel heel gunstig tarief verkrijgen, nog geruime tijd na de fusie aan te houden. Daarmee kunnen de goedkope aandelen van het management worden gezien als een dure verzekering voor aandeelhouders om in ieder geval gedeeltelijke belangenpariteit te garanderen. Het is natuurlijk de vraag of beleggers deze premie gerechtvaardigd vinden.

Reverse listing

De SPAC deelt kenmerken met de reverse listing. Zowel bij een SPAC als bij een reverse listing is immers sprake van een beursvennootschap zonder zelfstandige activiteiten, die wordt gebruikt om een onderneming die zelfstandig activiteiten ontplooit naar de beurs te brengen. Daarnaast is in beide gevallen een grillig koersverloop rond de overname niet uitgesloten, is een sterke governancestructuur niet gewaarborgd en kunnen zwakke broeders met steun in de rug van SPAC-deelnemers toch een gang naar de beurs maken.

Toch zijn er belangrijke verschillen. Deze zijn te vinden in de waarborgen die bij de SPAC- structuur worden getroffen om beleggers te beschermen; bij de reverse listing zijn die veel minder sterk, of volledig afwezig. Daarnaast is een SPAC niet volledig leeg; ze bezit in tegenstelling tot de lege beurshuls bij de typische reverse listing wel degelijk een flinke som geld. Ook neemt de SPAC de doelwitvennootschap over, waarbij in een reverse listing doorgaans de beursgenoteerde partij als doelwitvennootschap fungeert. Daarnaast zullen de belangen van het management en de aandeelhouders van de beursgenoteerde entiteit bij een klassieke reverse listing minder in lijn zijn dan bij de SPAC en kunnen de aandeelhouders zelf invloed uitoefenen op de over te nemen vennootschap.

Waarborgen nodig

De intrede van de SPAC in Nederland heeft de potentie om de toetredingsdrempel tot de beurs te verlagen, zeker in periodes waarbij markttoegang lastiger is. Toch is voorzichtigheid geboden, omdat ondanks de reeds gestelde waarborgen beleggers toch tussen de wal en het schip kunnen belanden.

Daarnaast bestaat het gevaar dat vooral zwakkere broeders met potentieel gebrekkige governancestructuren, op deze manier naar de beurs komen.

Als de Europese Commissie in SPACs een manier vindt om meer bedrijven naar de beurs te krijgen, zal gewerkt moeten worden aan verdere waarborgen om het kaf van het koren te scheiden. De uitdaging is om extra regels niet ten koste te laten gaan van de voordelen die een blanco cheque van beleggers kan hebben.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |