Het in Amsterdam genoteerde Pershing Square Holdings is het investeringsvehikel van de bekende belegger Bill Ackman, een bewonderaar van Warren Buffett. Met Pershing Square is Ackman ook aandeel-houder in Berkshire Hathaway. Ackman zegt zijn beleggingsfilosofie van Buffett te hebben afgekeken. Er zijn inderdaad duidelijke overeenkomsten, stelt Hendrik Oude Nijhuis.

Door aandelen Pershing Square te kopen, participeert een belegger als het ware in het beursgenoteerde beleggingsfonds van Ackman. De fee (vergoeding) die hij daarvoor rekent, is stevig: een vaste fee van 1,5 procent per jaar en daarnaast een prestatievergoeding van 16 procent van het rendement boven de zogeheten high water mark (hoogste punt ooit). Deze vergoedingen zijn al in mindering gebracht op de intrinsieke waarde waarover Pershing Square iedere week informeert.

Opvallend is de forse korting van circa 30 procent die het fonds momenteel heeft op de intrinsieke waarde. Zo’n korting komt bij een beursgenoteerd beleggingsfonds weleens voor wanneer de beleggingen sterk onder druk staan of wanneer deze zeer illiquide zijn, maar van dat alles is bij Pershing Square geen sprake.

Compounder

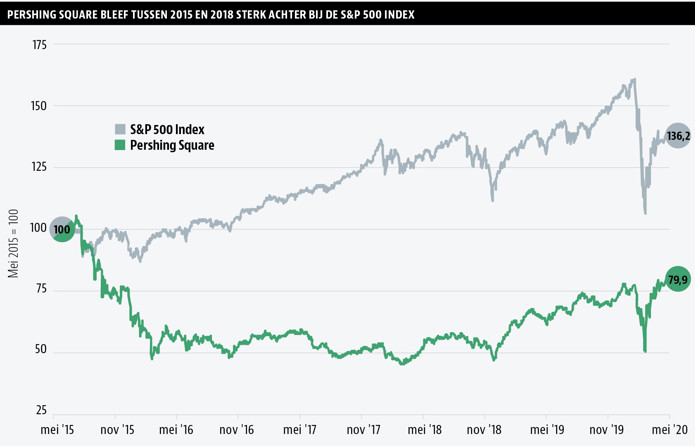

Ondanks de stevige fee die gerekend wordt, zie ik in Pershing Square een aantrekkelijke compounder – een belegging die onderliggend alsmaar meer waard wordt – waarvan het rendement sinds 2004 op ongeveer 14 procent per jaar is uitgekomen tegenover circa 8 procent voor de S&P 500. Dat is een fraai resultaat ondanks een aantal erg zwakke recente jaren, met name van begin 2015 tot eind 2018, wat in de grafiek goed zichtbaar is.

De beleggingsportefeuille van Pershing Square heeft een grootte van 6,6 miljard dollar (eind 2019) en bestaat voor een belangrijk deel uit posities in een beperkt aantal bedrijven. De vijf grootste posities zijn restaurantketen Chipotle Mexican Grill, hotelketen Hilton Worldwide Holdings, bouwmarktketen Lowe’s, restaurantketen Restaurant Brands International en Buffetts investeringsvehikel Berkshire Hathaway. Daarnaast is er nog sprake van een cashpositie van ruim 1 miljard dollar.

Opmerkelijk genoeg hoeft voor een aandeel Pershing Square niet de participatiewaarde (31,02 dollar per aandeel op 5 mei) betaald te worden, maar slechts 20,85 dollar (de koers van een aandeel Pershing Square op de Amsterdamse beurs). Het management van Pershing Square ziet deze grote discount ook en zet daarom vol in op de inkoop van eigen aandelen, wat de participatiewaarde stuwt.

Beleggingsstrategie

Ook vanwege de gevoerde beleggingsstrategie is te verwachten dat de participatiewaarde gestaag verder stijgt. De focus ligt op het beleggen in bedrijven die eenvoudig te begrijpen zijn, die goed voorspelbaar en winstgevend zijn en die een goede competitieve positie hebben. Extra waarde wordt door Pershing Square soms gepoogd te creëren door zich als activistische partij te bemoeien met het gevoerde beleid.

Posities die in voorgaande jaren rampzalig uitpakten, zijn een alsmaar verder vergrote positie in farmaceut Valeant geweest en een short-positie in Herbalife (daarvan is een film gemaakt getiteld Betting on Zero). Ackman speculeerde dat de koers van Herbalife zou instorten omdat het bedrijf een piramidesysteem zou zijn, maar die voorspelde ineenstorting bleef uit.

Dit jaar speculeerde Ackman met een relatief klein bedrag (27 miljoen dollar) op paniek op de beurzen die hij verwachtte vanwege de corona-uitbraak. In slechts een paar weken tijd leverde deze positie een winst op van maar liefst 2,6 miljard dollar. Deze positie is halverwege maart gesloten en de genoemde winst was op dat moment ongeveer gelijk aan de verliezen op de andere posities in de portefeuille. Anders gesteld: toen veel aandelenmarkten halverwege maart tientallen procenten lager noteerden vergeleken met de stand van begin dit jaar stond de participatiewaarde van Pershing Square nipt in de plus.

Dubbele korting

Over het management van Pershing Square en over Bill Ackman ben ik – ondanks de stevige beheervergoedingen – goed te spreken. Dat geldt des te meer nu sinds enkele jaren de focus nadrukkelijker ligt op bedrij- ven die eenvoudig te begrijpen zijn, die goed voorspelbaar en winstgevend zijn en die een goede competitieve positie hebben. Positief is dat insiders, met name Bill Ackman, ongeveer 20 procent van de aandelen zelf in handen hebben. Mijn overtuiging is dat de bedrijfseconomische oftewel de intrinsieke waarde van de beleggingsportefeuille nog hoger ligt dan de participatiewaarde die wekelijks op de website van Pershing Square wordt bijgewerkt. En aangezien de beurskoers ook nog eens fors onder die participatiewaarde noteert, is goed beschouwd sprake van een dubbele korting.

Over de auteur

Hendrik Oude Nijhuis is een expert op het gebied van waarde-beleggen en auteur van de bestseller: ‘Leer beleggen als Warren Buffett - zijn beleggingsstrategie in theorie & praktijk’ (www.beterinbeleggen.nl) De auteur bezit geen aandelen Pershing Square.

Hendrik Oude Nijhuis kijkt net als Warren Buffett graag naar de volgende waarderingsmaatstaven: |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |