Voor beleggers die risicospreiding en extra rendement zoeken is private equity een populaire keuze. De beleggingscategorie is inmiddels ook via etf’s bereikbaar, al zitten daaraan wel wat haken en ogen.

Bij private equity beleg je buiten de beurs om; in bedrijven die geen beursnotering hebben. Het kan hierbij gaan om deelnemingen in startende bedrijven, maar ook om financiering van gevestigde bedrijven die bijvoorbeeld sterk willen uitbreiden, in de etalage zijn gezet door hun eigenaar of die dermate in de financiële problemen zitten dat harde ingrepen nodig zijn (turnaround).

Zulke investeringen zijn risicovol, maar dat risico gaat hand in hand met de kans op hoge rendementen als de investeerders het bedrijf na jaren weer doorverkopen of naar de beurs brengen. In vakjargon heet dat de exit.

Voor institutionele beleggers is private equity niet alleen aantrekkelijk omdat er hogere rendementen te behalen zijn dan op gereguleerde aandelenmarkten, maar ook omdat ze er diversificatie in hun portefeuilles mee kunnen aanbrengen. Deze illiquide beleggingscategorie heeft een lage correlatie met beursgenoteerde beleggingen, met name doordat er relatief weinig transacties zijn en de prijsvorming om die reden minder meebeweegt met het beursgeweld. Een belegging in private equity is om die reden ook minder volatiel.

Voor de happy few

Sinds de crisis in 2008 is de markt voor private equity stevig gegroeid. Vorig jaar werd er wereldwijd ongeveer 500 miljard euro in het segment belegd, voornamelijk door grote beleggers met diepe zakken.

Deze beleggers steken doorgaans geld in een pool of fonds, waarna een gespecialiseerde durfkapitalist de bedrijven selecteert, de transacties uitvoert en de gekochte of gefinancierde bedrijven van kennis en ervaring voorziet. Hoge minimale inlegbedragen en de lange looptijd van deze investeringen – doorgaans zo’n vijf tot tien jaar – zorgden ervoor dat particuliere beleggers wegbleven van deze markt.

De afgelopen jaren worden er echter private-equityfondsen aangeboden die veel lagere instapbedragen accepteren. Beleggers moeten nog wel rekening houden met lange periodes waarin ze niet bij hun geld kunnen. Voor veel particulieren kan dat nog steeds een obstakel zijn.

Een alternatief is om in gespecialiseerde private-equitypartijen te beleggen die beursgenoteerd zijn. Bekende namen zijn Blackstone Group, KKR, Apollo Global Management en 3i Group. Ook bestaan er exchange traded funds (etf’s) die in een mandje van dit soort bedrijven beleggen. Zowel de individuele aandelen als de etf’s zijn in principe dagelijks verhandelbaar.

Beleggers dienen wel te beseffen dat een etf wel anders is dan een directere belegging in niet-beursgenoteerde bedrijven. Ten eerste zijn bedrijven als Blackstone en KKR beursgenoteerd en als zodanig deinen ze mee met de rest van de aandelenmarkt. Daarbij zijn veel van deze bedrijven ook nog eens zwaar met vreemd vermogen gefinancierd, waardoor de aandelen een hoge volatiliteit kennen. Ten slotte zijn niet alle bedrijven voor honderd procent actief in private equity, maar hebben ze veelal nevenactiviteiten. Daarmee wordt het lastig om via een etf een pure private-equitybelegging te bereiken.

Weinig keus

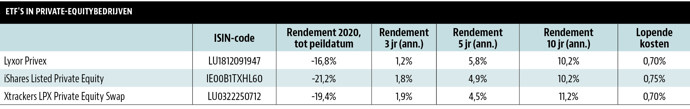

Beleggers die niet in individuele bedrijven willen beleggen maar in een gespreide portefeuille van een etf, hebben niet veel keus. De Morningstar-categorie Private Equity bevat welgeteld drie namen.

De Lyxor Privex ETF volgt de Privex Equity Total Return index, een wereldwijd mandje aandelen van 26 van de meest representatieve private-equitybedrijven ,aldus de aanbieder. Aangezien de meeste bedrijven in deze sector uit de VS afkomstig zijn, heeft deze index een opmerkelijke geografische spreiding: de VS wegen slechts voor 7 procent mee in het indexmandje. Zweden heeft de grootste weging met 26 procent, gevolgd door Canada (18 procent) en Japan (16 procent).

De Xtrackers LPX Private Equity Swap volgt de LPX Major Market Index, een mandje van de 25 meest liquide private-equitybedrijven. Qua landenweging drukken de VS de grootste stempel (50 procent). Beide etf’s beleggen niet daadwerkelijk in aandelen, maar volgende de waardeontwikkeling van het mandje aandelen middels synthetische nabootsing met behulp van derivaten. Dit in tegenstelling tot de fysieke etf iShares Listed Private Equity.

Deze indextracker van iShares volgt de S&P Listed Private Equity Index door daadwerkelijk de aandelen in deze index te kopen. Dit mandje aandelen bestaat voor driekwart uit bedrijven uit Noord-Amerika, de rest zit merendeels in Europa.

De kosten van de drie etf’s zijn voor indextrackers relatief hoog.

Risico’s

Academische studies tonen aan dat private-equityfondsen over zeer lange periodes beter hebben gerendeerd dan de S&P 500 Index. De categorie zou bovendien beter bestand zijn tegen recessies.

Of die extra rendementen naar de meer beursgevoelige private equity etf’s zijn door te trekken, is echter allesbehalve zeker. Daarbij komt dat de economische tegenwind als gevolg van de coronacrisis niet aan private equity voorbij gaat. Dit jaar staan de drie etf’s in het overzicht dieper in het rood dan de wereldwijde aandelenindex MSCI World.

Dat heeft waarschijnlijk veel te maken met donkere wolken die al boven het segment hingen. Institutionele beleggers hebben de afgelopen jaren zoveel geld in private equity belegd, dat in sommige subsegmenten (met name infrastructuur en vastgoed) prijzen tot recordhoogten zijn gestegen. Veel gecommitteerd geld staat langs de zijlijn te wachten omdat er geen geschikte beleggingen te vinden zijn. Dataleverancier Preqin schat dat reservoir van dry powder op 1300 miljard euro.

Gemiddeld werd er ongeveer 12 keer de brutowinst voor een bedrijf betaald, zo stelt onderzoeksbureau McKinsey. Dat recordniveau zet niet alleen toekomstige rendementen onder druk, maar maakt de categorie ook gevoelig voor tegenwind.

Echter, ook op de gereguleerde aandelenmarkten waren aandelen voor de beursval tijdens de coronacrisis tot recordhoogten gestegen. Koopjesjagers hebben daar inmiddels al toegeslagen, waarna koersen zich herstelden. Waarschijnlijk zal een vergelijkbare ontwikkeling zich afspelen in private equity, als meer bedrijven in financiële moeilijkheden komen en om financiering verlegen zitten. Voor private equity investeerders is dat niet alleen een gunstig instapmoment, maar biedt het ook een bredere keuze.

Over de auteur

Manno van den Berg schrijft als financieel journalist 20 jaar over geldzaken en is co-auteur van het boek ‘Beleggen is niet eng’.

Tip voor de thuisbelegger |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |