Informatieconcern Wolters Kluwer begint steeds meer te lijken op het Hotel California van de beurs. Eenmaal klant betekent (bijna) altijd klant, dus ook in coronatijd. Die vaste klantenbasis zorgt voor marktmacht en regelmaat, precies de saaiheid waarnaar beleggers op zoek zijn.

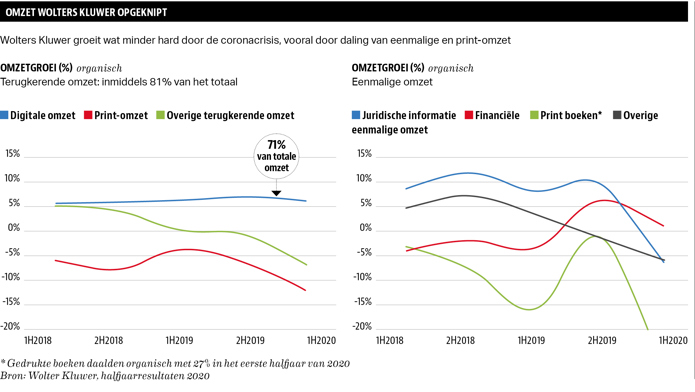

Het was klare taal die bestuursvoorzitter Nancy McKinstry onlangs bezigde tijdens een toelichting op de halfjaarcijfers aan een groep analisten. De omzet uit fysieke uitgaven (print) die door de coronacrisis verloren was gegaan, komt niet meer terug. Het was een reflectie op de forse daling in de afgelopen maanden van de verkoop van boeken als wetbundels en studieboeken met 27 procent en printabonnementen (waaronder vaktijdschriften Arbeidsrecht en Ondernemingsrecht) met 12 procent.

De teruggang van de printuitgaven is een fenomeen waarmee Wolters Kluwer al jaren te maken heeft. Ruim een decennium geleden kwam de helft van de omzet nog uit print, inmiddels is dit percentage gezakt tot 7.

Rouwig hoeven beleggers niet te zijn over die trend waaraan de coronapandemie een extra zet heeft gegeven. Wolters Kluwer is uiterst succesvol gebleken in het vervangen van fysieke omzet door digitale, en dat laatste is ook nog eens een stuk winstgevender.

De in augustus gepubliceerde halfjaarcijfers waren daarvan een goede illustratie. Het grootste gedeelte van de omzet (ruim 70 procent) van Wolters Kluwer is behaald met digitale abonnementen die aan medici, fiscalisten en advocaten worden aangeboden. In het eerste halfjaar steeg de omzet van dergelijke diensten met 6 procent, in lijn met voorgaande jaren.

Kleine verschuivingen

Over het totaal groeide het informatieconcern op eigen kracht iets minder dan gebruikelijk – 3 procent autonome omzetgroei tegenover 4 procent in eerdere jaren. Maar dat dergelijke kleine verschuivingen al het opmerken waard zijn, zegt genoeg over de regelmaat waarmee Wolters Kluwer presteert.

De grote kracht van het concern is te vangen onder de noemer recurring. Als een klant eenmaal door Wolters Kluwer is binnengehaald, zal die niet snel geneigd zijn over te stappen naar een concurrent. De geleverde informatie is vaak essentieel voor de bedrijfsvoering van de klanten. Belastingadviseurs, advocaten en medische specialisten moeten kunnen vertrouwen op hoogwaardige, accurate en actuele informatie. Fouten zijn kostbaar.

Door de combinatie van toenemende complexiteit van regelgeving en de noodzaak efficiënter te werken, kunnen klanten van Wolters Kluwer bijna niet om het bedrijf heen. Een arts kan via een applicatie op een iPad een snelle diagnose stellen aan het ziekbed van een patiënt, een advocaat kan jurisprudentie opvragen tijdens een rechtszaak en een belastingadviseur kan in een handomdraai een aangifte opmaken. Het Amerikaanse medische digitale platform UptoDate, met momenteel bijna twee miljoen gebruikers, is een goed voorbeeld van de kracht binnen het onderdeel Health.

Hoge tarieven

Naar eigen zeggen levert Wolters Kluwer aan 90 procent van de grootste banken wereldwijd, aan 100 procent van de grote accountantskantoren in de Verenigde Staten en aan bijna twee miljoen medisch specialisten wereldwijd.

De factuur die Wolters Kluwer naar de klant stuurt, is daarentegen bescheiden afgezet tegen de totale kostenbasis van die klant, waardoor ze niet snel zullen klagen over hoge tarieven. Wolters Kluwer heeft hierdoor enige macht om prijzen van vakinformatie geleidelijk te verhogen (pricing power). Daarnaast zullen klanten in meer of mindere mate gewend zijn geraakt aan de producten van Wolters Kluwer. Het kost tijd en moeite om een nieuw programma van een andere leverancier onder de knie te krijgen.

Het lijkt voor concurrenten of nieuwe toetreders een lastige klus om de databases van Wolters Kluwer na te bouwen en vergelijkbare diensten aan te bieden. In het laatste jaarverslag geeft Wolters Kluwer aan jaarlijks 5 tot 6 procent van zijn omzet te investeren in het bijhouden en verbeteren van de content, en het bedrijf zorgt daarmee voor een stevige toetredingsdrempel (‘barrier to entry’). Het nabouwen van de datasets is zo kostbaar dat concurrenten er niet snel aan zullen beginnen.

Voorspelbaar

Het abonnementsmodel van Wolters Kluwer maakt de omzet voor een groot deel voorspelbaar. Het aandeel van de terugkerende omzet bij Wolters Kluwer bedraagt inmiddels 81 procent. Meer dan viervijfde van de omzet ligt feitelijk al aan het begin van het jaar vast.

Meer terugkerend

Desondanks geeft Wolters Kluwer geen verwachting voor de omzetontwikkeling voor het hele jaar. Uit de presentatie van de halfjaarcijfers valt echter te herleiden dat de groei lager zal liggen dan voorgaande jaren. Zo verwacht het bedrijf dat de onderdelen Governance, Risk & Compliance (exclusief eenmalige invloeden) en Legal & Regulatory dit jaar licht zullen krimpen.

Hierdoor zal de gehele omzet over 2020 slechts beperkt toenemen ten opzichte van de 4,6 miljard euro van vorig jaar, vooral dus door de daling van omzet uit print.

Tegelijkertijd helpt deze teruggang van print voor een (relatief) verdere verhoging van de terugkerende omzet. Zo liet McKinstry zich eerder ontvallen dat bij softwareproducten dit percentage inmiddels ruim boven de 90 ligt.

De resultaten van Wolters Kluwer worden daarmee weer een stukje saaier. Het is een saaiheid die beleggers maar al te zeer waarderen. Die waardering is inmiddels zo ferm verpakt in de koers dat het aandeel worstelt met een gekende beleggingswijsheid: een goed bedrijf is niet zonder meer een aantrekkelijke belegging.

Risicofactoren |

|

|

Wolters Kluwer langs de meetlat

Waardecreatie +

Het rendement op geïnvesteerd kapitaal (ROIC: 12 procent) van Wolters Kluwer ligt hoger dan de kostenvoet van het kapitaal (WACC) van 8 procent. De verschillen in rendement per divisie zijn echter groot. Zo behaalde het onderdeel Governance, Risk & Compliance het afgelopen jaar een ROIC van liefst 16 procent, terwijl het onderdeel Legal & Regulatory met 6 procent de kapitaalkosten niet eens weet goed te maken (zie de afbeelding op pag 19).

Balans - +

Voor een redelijk defensief bedrijf met een sterke kasstroom heeft Wolters Kluwer een degelijke balans. Het bedrijf kan met de winst van anderhalf jaar zijn schulden aflossen (nettoschuld/ebitda-ratio: 1,5). Dat is ver beneden de eigen doelstelling van 2,5 keer ebitda. De bankafspraken zijn op 3,5 keer nog ruimer.

Dividend +

Wolters Kluwer heeft een “progressief dividendbeleid waarbij het verwacht het totaaldividend per aandeel ieder jaar te verhogen”, aldus het jaarverslag 2019. En dat is geen woord te veel gezegd. Het concern heeft de dividenduitkeringen in de laatste vijf jaar met gemiddeld 11 procent per jaar laten groeien. Het afgelopen jaar verhoogde het bedrijf het dividend met liefst 20 procent.

Waardering -

Het aandeel Wolters Kluwer noteert op 15 keer het brutobedrijfresultaat (EV/ebitda). Hiermee is het bedrijf bovengemiddeld gewaardeerd ten opzichte van de eigen historie en in vergelijking met concurrenten. In het huidige lagerenteklimaat zijn beleggers op zoek naar stabiele bedrijven met (gematigde) groeikansen. Wolters Kluwer heeft vanuit die optiek de aandacht van veel beleggers weten te trekken, waardoor de koers en waardering van Wolters Kluwer op recordhoogte laveren.

Groei +

Wolters Kluwer wist in de laatste vijf jaar de omzet met gemiddeld 5 procent te laten stijgen. Een deel van deze groei komt weliswaar door overnames, maar de autonome groei bedroeg toch ruim 3 procent per jaar. Binnen het concern groeide vooral de gezondheidstak (Health) in stevig tempo door: ruim 5 procent autonome groei per jaar. De divisies Tax & Accounting en Governance, Risk & Compliance groeiden beiden organisch met (ruim) 4 procent per jaar. Legal & Regulatory kromp echter licht in de afgelopen vijf jaar.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |