In de categorie opkomende markten is Latijns-Amerika een belangrijke regio met landen als Brazilië en Mexico waarvan het rendementspotentieel veel beleggers aanspreekt. Op dit moment houdt Covid-19 de regio in een ijzeren greep, maar het eerste beursherstel is er.

De aandelenmarkten van Latijns-Amerika zijn berucht volatiel en dat betekent dat beleggers in enkele jaren veel rendement kunnen behalen, maar ook veel kunnen verliezen. Op dit moment overheerst het negatieve nieuws voor de regio, met wederom een nieuwe Argentijnse schuldencrisis en economische malaise als gevolg van de aanpak van Covid-19.

Die schuldcrisis lijkt inmiddels opgelost nu de Argentijnen begin augustus een schuld van 65 miljard dollar hebben kunnen herstructureren na overleg met schuldeisers. De op twee na grootste economie van Latijns-Amerika kampt echter nog steeds met een recessie, hoge inflatie en oplopende armoede- en werkloosheidscijfers. De aanpak van Covid-19 heeft Argentinië nog verder in de problemen gebracht.

De ontwrichtende kracht van het virus heeft de hele regio hard geraakt. De verspreiding neemt nog steeds toe en de aanpak ervan zet steeds meer mensen economisch tegen de muur. Ook in Brazilië, waar president Bolsonaro economische belangen steeds zwaarder heeft laten wegen dan de aanpak van het virus, neemt de sociale onrust toe, vooral over de afbouw van steunmaatregelen.

Beursherstel, maar sombere prognoses

In een jaar tijd heeft de MSCI Emerging Markets Latin America-index zo’n 25 procent aan waarde ingeboet. De schade was echter aanzienlijk groter, want in de laatste drie van diezelfde twaalf maanden, maakte de index een opleving door van 24 procent (peildatum 31 juli).

In juli alleen steeg de eerder genoemde MSCI-index met zo’n 11 procent. Brazilië was de belangrijkste motor met een plus van ruim 14 procent. Ook Argentinië had een goede maand met een stijging van 12,5 procent, al zullen daarvan vooral actieve beleggers hebben geprofiteerd omdat het land niet of nauwelijks in regionale indices is vertegenwoordigd.

Het recente aandelenherstel werd niet even breed gedragen. Zo heeft het herstel van de olieprijs specifiek energie-aandelen in de kaart gespeeld. E-commerce en online financiële dienstverleners bleken goed bestand tegen de gevolgen van de aanpak van Covid-19 en zullen het om die reden waarschijnlijk ook goed blijven doen.

Vooralsnog moeten beleggers in deze regio rekening houden met veel volatiliteit. De maatschappelijke onrust blijft groot, en in landen waar er een groot verschil is tussen rijk en arm kan dat voor ernstige conflicten zorgen. Ook de waardeontwikkeling van lokale valuta's zou een punt van zorg moeten zijn. Veel analisten houden verder rekening met een lange economische herstelperiode.

Fondsen en etf’s

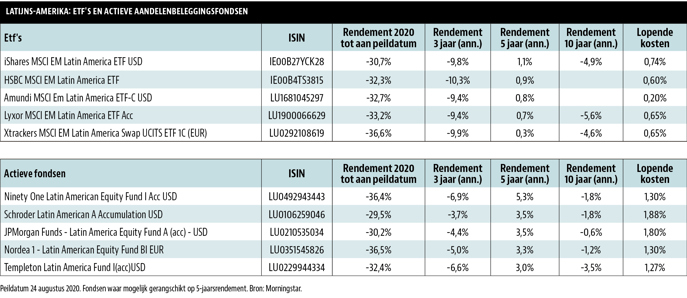

Passieve beleggers in Latijns-Amerika zullen naar alle waarschijnlijkheid beleggen in een etf die de MSCI Emerging Markets Latin America volgt. De vijf etf’s in de tabel op pagina 38 volgen deze index en dat is ook de reden dat de rendementen niet heel erg veel van elkaar afwijken. Kosten zijn hierbij de meest bepalende factor. Hierbij gaat het om de opgegeven kosten, maar ook om eventuele verborgen kosten en opbrengsten uit bijvoorbeeld het uitlenen van aandelen door de beheerder.

Voor een indexbelegger komt beleggen in Latijns-Amerika neer op beleggen in een klein aantal landen. Vanwege de omvang van hun aandelenmarkt en hun economie spelen Brazilië en Mexico de grootste rol. De MSCI Emerging Markets Latin America bestond eind juli voor 66,1 procent uit Braziliaanse aandelen en 19,9 procent uit Mexicaanse. Verder hebben enkel Chili (7,3 procent), Peru (2,9 procent) en Colombia (2,2 procent) een noemenswaardige weging.

Argentinië is nauwelijks of niet in indices als deze vertegenwoordigd. Onder meer de kapitaalrestricties in het land zijn daarvoor een obstakel. De recente ontwikkelingen rond de schuld van Argentinië hebben etf-beleggers in deze regio daarmee grotendeels kunnen negeren. Ze zijn er inmiddels niet of nauwelijks in belegd. Wel was er het risico van een spillover effect naar andere landen in de regio. Dat risico is echter niet heel groot.

Actieve beleggingsfondsen hebben de vrijheid om van de index af te wijken, al zullen de meeste dat wel binnen een bepaalde bandbreedte doen. Dat maakt het voor beleggers belangrijk om goed naar de samenstelling van de beleggingsportefeuille van een fonds te kijken. Die zal het uiteindelijke rendement in hoge mate bepalen.

Actief versus passief

Actieve en indexbeleggers zijn al jarenlang in debat welke aanpak de betere rendementen oplevert. Is dat passief beleggen vanwege de lagere (transactie-)kosten en de eliminatie van menselijke beleggingsbeslissingen? Of kan een actieve fondsbeheerder wel degelijk een hoger rendement dan de markt (de index) behalen?

Uit onderzoeken blijkt dat weinig actieve beleggers erin slagen de index te verslaan, en dit consistent jaar na jaar doen, is helemaal uitzonderlijk. Toch zijn er actieve fondsen die hierin slagen. Bij een vergelijking zoals in de tabel tussen etf’s en actieve fondsen, scoren actieve fondsen doorgaans beter omdat in deze rijtjes altijd de beste etf’s en de beste actieve fondsen worden meegenomen. Het is logisch dat de actieve fondsen dan beter scoren.

Voor wat beleggen in emerging markets betreft, wordt vaak gezegd dat actieve fondsen een voorsprong hebben. Deze markten zijn minder transparant en liquide dan de grote aandelenmarkten van ontwikkelde landen als de VS. Dat betekent dat er meer kansen zijn voor goede stockpickers.

Opmerkelijk in de tabel is verder dat de kosten verschillen tussen actieve fondsen en passieve fondsen in de regio Latijns-Amerika niet groot zijn. Dat is omdat de kosten van etf's in deze markten aan de hoge kant zijn, en actieve fondsen de laatste jaren hun kosten verlagen. Het is wel zaak hierbij te letten op andere kosten, zoals instapfee’s en transactiekosten. Ook is het in de Morningstar-database niet altijd duidelijk of het fonds voor particulieren is of voor institutionele beleggers. Voor de laatste groep gelden lagere kosten.

Over de auteur

Manno van den Berg schrijft als financieel journalist 20 jaar over geldzaken en is co-auteur van het boek ‘Beleggen is niet eng’.

| Tip voor de thuisbelegger |

| Latijns-Amerika heeft grillige aandelenmarkten en dat biedt kansen voor beleggers. Het timen van markten is in de praktijk echter erg lastig. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |