Al voor corona kampten veel consumentenmerken met teruglopende groei. Maar bij Henkel is sprake van complete stilstand. Het Duitse conglomeraat wil fors investeren om groei af te dwingen. Maar heeft het voldoende spierballen om te kunnen wedijveren met snelle groeiers als Unilever en Procter & Gamble?

De weg naar de top is lang als je open en eerlijk bent over al je missers en zeperds. Het maakte de openhartigheid van de begin vorig jaar benoemde Henkel-ceo Carsten Knobel in maart vorig jaar opmerkelijk.

Na een grondige analyse van de kracht en zwaktes van Henkel liet Knobel vlak na zijn benoeming voor de ogen van de beleggingsgemeenschap weten “dat de prestaties recentelijk zijn achtergebleven bij onze ambities en de verwachtingen van onze aandeelhouders”.

Uit gesprekken met beleggers zou blijken dat er zorgen zijn over de tanende winstmarges, de almaar dalende omzetgroei en het feit dat het management in het verleden vaak matige prestaties onder het tapijt probeerde te vegen.

En het ergste, althans voor Knobel: er waren ook vraagtekens of de Duitser wel de aangewezen persoon was om de verkoper van wasmiddelen, shampoos en industriële lijmen uit het moeras te trekken.

Knobel was sinds 2012 als cfo betrokken bij alle beslissingen die hij nu “achteraf bezien” als “fouten” bestempelt. “Continuïteit is geen verstandige aanpak als een bedrijf fundamentele verandering nodig heeft”, zo was een overpeinzing van een analist. Het ergste van allemaal: dit speelde zich nog allemaal af in het begin van het jaar, dus voordat corona een wereldwijde pandemie werd.

Wat ging er allemaal mis bij Henkel en wat is de kans dat Knobel het concern weer naar een hogere versnelling kan schakelen?

Investeren en krimpen tegelijk

Knobel laat weten dat “met de wijsheid achteraf” de nadruk te veel lag op efficiency. In Knobels periode als cfo steeg de marge van 14,1 procent in 2012 tot een hoogtepunt van 17,6 procent in 2018. Ondertussen werd beknibbeld op marketing en innovaties waardoor Henkel (langzaam) uit beeld raakte bij klanten.

De omzetgroei, de levensader van een bedrijf als Henkel, viel de laatste jaren terug tot nul procent. Knobel wil de groei weer aanjagen door de investeringen in marketing en online met 350 miljoen euro – dat is bijna 2 procent extra kosten als percentage van de omzet – op te schroeven afgezet tegen 2018. Het grootste deel van alle efficiencywinsten van de laatste jaren wordt weer ingeleverd.

Ook wil Henkel snel afscheid nemen van activiteiten die goed zijn voor een half miljard euro omzet. Hoewel het niet wil zeggen welke activiteiten het betreft, om het verkoopproces niet te frustreren, moet het haast wel om onderdelen uit de huishoud- en schoonheidstak gaan, zo leert een analyse van Henkels drie divisies.

Het Duitse conglomeraat is op drie fronten actief: lijm- en kleefproducten (47 procent van de omzet), schoonheids- en verzorgingsproducten (20 procent) en was- en reinigingsproducten (33 procent).

Net niet

De pijn zit hem vooral in de laatste twee consumentendivisies, waar het aan spierballen lijkt te ontbreken om de strijd aan te gaan met grootmachten als Unilever en Procter & Gamble (P&G).

Waar de laatste twee tientallen billion dollar brands in de portefeuille hebben, moet Henkel het doen met slechts twee supermerken. Het gaat om Persil (1,4 miljard euro) en Schwarzkopf (1,9 miljard euro). Het grote gat met nummer drie – het Amerikaanse wasmiddel All (400 miljoen euro) – laat bovendien zien dat de merkenportefeuille te versnipperd is.

Ook verraadt het gebrek aan prijsmacht dat het niet om alleen kleinere maar ook zwakkere merken gaat. Vooral bij de schoonheidstak slaagt Henkel er de laatste jaren niet in de prijzen voor shampoos en gels te verhogen. Ten aanzien van de schoonheidstak erkende Knobel dat veel merken schaal ontberen om tot wasdom te komen. Henkel heeft hier bijna 100 merken, maar de top 10 alleen was goed voor 85 procent van de 3,9 miljard euro omzet vorig jaar.

Huismerken

Unilever liet bij de derdekwartaalcijfers weten dat de grote merken het relatief goed hebben in de coronamaanden. Maar groot zijn, is onder meer omstandigheden een voordeel.

Voor de wasmiddelentak was het als eeuwige nummer drie – na P&G en Unilever – altijd al vechten om schapruimte tussen concurrerende merken Ariel en Omo. Maar door de verdergaande samenklontering in supermarktland neemt de macht en bereidheid van inkopers om met de kleinere merken te onderhandelen verder af. En de relatie met supermarkten is in de VS al niet optimaal, omdat Henkel hier wordt achtervolgd door zelf veroorzaakte problemen met leveringen.

Ook de opkomst van goedkopere huismerken en groei van discounters zet continu druk op de A-merken. Veel mensen die de boodschappen doen bij Lidl zullen een pak Formil – onlangs verkozen tot ‘beste koop’ door de Consumentenbond – verkiezen boven een veel duurder pak Persil. En juist in regio’s waar Henkel relatief sterke posities heeft, zoals in wasmiddelen in Europa, is de prijsdruk door een sterke aanwezigheid van discounters hevig.

Het hele concern – dus inclusief de lijmdivisie – haalt 60 procent van de omzet uit volwassen economieën. Bij Unilever is de verhouding precies andersom: 40 procent oude economieën en 60 procent omzet uit de gemiddeld sneller groeiende opkomende markten.

Too little

Onder beleggers leeft inmiddels de vrees dat de geplande verhoging van investeringen in reclamecampagnes en innovaties louter de winstgevendheid zal aanvreten en niet tot de beoogde groei leidt.

De scepsis wordt gevoed doordat de Henkel-ceo het niet aandurft om de omzetgroeidoelstelling voor de komende jaren naar boven bij te stellen (nog steeds tussen de 2 en 4 procent). De margedoelstelling – een “continue verbetering” – werd daarentegen wel ingetrokken.

Ook Henkels verkoopplan van 500 miljoen – 2,5 procent van de groepsomzet – oogt beperkt in zijn omvang. Het Amerikaanse P&G nam 6 jaar geleden veel drastischere maatrelen. Het concern nam in de laatste jaren afscheid van meer dan honderd kleine, laagrenderende merken met weinig groeipotentieel.

Door verder te gaan met de sterkste 65 merken verloor het 15 procent aan omzet en 5 procent van de winst. Maar de uitgangspositie is nu vele beter. De organische groei van het bedrijf dat met merken als Ariel, Dreft en Tide concurreert met Henkel steeg van 0,5 procent in 2015 tot 7 procent over de eerste 9 maanden van dit jaar. Toegegeven, P&G gedijt met een hogere blootstelling aan zeep, desinfecterende gels en schoonmaakmiddelen veel beter dan Henkel in de pandemie-uitbraak. Maar zonder de ballast van kleine merken moet P&G in staat zijn om structureel harder te groeien, ook na een eventueel vaccin.

De kans dat iets vergelijkbaars bij Henkel gebeurt, is klein. P&G’s snijden en snoeien kan niet helemaal los gezien worden van de activistische aandeelhouder Nelson Peltz. Zijn Trian-fonds voerde in 2017 campagne om P&G’s financiële prestaties te verbeteren en – overigens na verzet van het bedrijf – Peltz werd commissaris (hij is dat nog steeds). Bij Henkel heeft de familie met 61 procent van de stemgerechtigde aandelen de touwtjes stevig in handen. En de familie ondersteunt de nieuwe strategie. “Als dat niet zo was, had ik hier niet gezeten”, luidde het antwoord van ceo Knobel op een vraag van een analist hierover.

Lijmen

Bij Henkels lijm en kleefproductentak – vorig jaar goed voor 9,5 miljard euro omzet – is schaal niet het probleem. Met een marktaandeel van 15 procent wereldwijd is Henkel de grootste ter wereld in deze tak van sport. Met een R&D-budget van ruim 5 procent van de verkopen, lijkt dit onderdeel veel innovatiever dan de was- en haardivisies (rond de 2 procent). Henkels duizenden ingenieurs proberen lijmen steeds lichter en sterker te maken.

De lijmdivisie bestaat uit een consumententak – voornamelijk lijmen op het schap van de bouwmarkt, maar ook de Pritt-stift in de supermarkt – en de veel grotere en sneller groeiende industriële tak. De laatste meest lucratieve divisie maakt kleefproducten die auto’s, zendmasten en smartphones bij elkaar moeten houden, en lijkt de meest waardevolle divisie voor Henkel.

Naast de klassieke voordelen als grote sterke merken – Loctite (3,1 miljard euro omzet), Technomelt (1,6 miljard) en Bonderite (900 miljoen) – en schaalvoordelen bij innovaties en bijvoorbeeld de inkoop van grondstoffen blijven veel klanten voor langere tijd afhankelijk van Henkels kleefoplossingen.

“Als je eenmaal betrokken bent bij de ontwikkeling van een nieuwe auto, vliegtuig of zendmast, ben je nog jarenlang verzekerd van omzet bij deze klant”, aldus een voorlichter van Henkel.

Voor een vliegtuigbouwer zal Henkels factuur voor kleefproducten een afrondingsverschil zijn op de totale kostenpost voor materialen. Maar als de lijm op tien kilometer hoogte niet houdt, met het risico dat vliegtuigonderdelen loslaten, heeft de vliegtuigbouwer een probleem. Naast dominantere marktposities vergeleken met de andere twee takken, zorgt de klantloyaliteit ervoor dat de lijmtak in staat moet zijn om hogere prijzen af te dwingen bij klanten.

Toch ondervindt juist de industriële lijmtak veel last van corona, onder meer omdat de productie van auto’s en vliegtuigen werd stilgelegd. Maar nu de vraag weer aantrekt, heeft het onderdeel goede papieren – wellicht betere dan de shampoos en wasmiddelen – om van herstel te profiteren.

1. Steeds minder waardering

Het aandeel Henkel staat, ondanks de recente opleving, nog steeds ruim een kwart onder de all-time-high van circa 121 euro in de zomer van 2017. Bij Henkels twee grootste concurrenten ziet de koersgrafiek er prettiger uit. Procter & Gamble staat op de hoogste koers ooit en Unilever staat er slechts 5 procent onder.

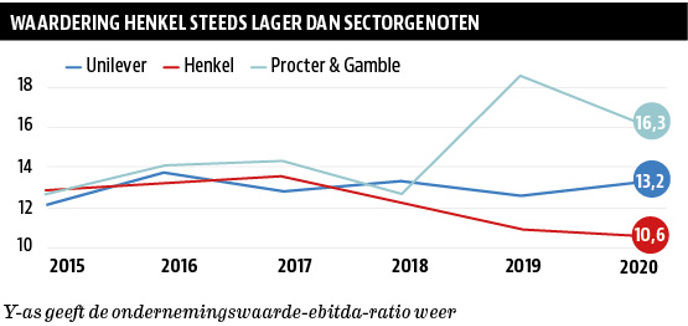

Tot pak hem beet vier jaar geleden was de waardering – uitgedrukt als ondernemingswaarde gedeeld door het bedrijfsresultaat (ebitda) – voor de drie ondernemingen nagenoeg gelijk. Het trio kostte rond de 13 keer de bedrijfswinst.

Sinds 2017 is de waardering van Unilever grosso modo onveranderd gebleven. P&G’s waardering liep fors op (16,6 keer) en die van Henkel daalde juist geleidelijk tot 10,6 keer de bedrijfswinst. Het feit dat de waardering tientallen procenten lager ligt dan van de twee peers, is een veelgehoorde reden van beursexperts om het aandeel Henkel als koopwaardig te bestempelen. P&G zou juist duur en daarom onaantrekkelijk zijn.

2. Maar groei kan waarderingsverschil verklaren

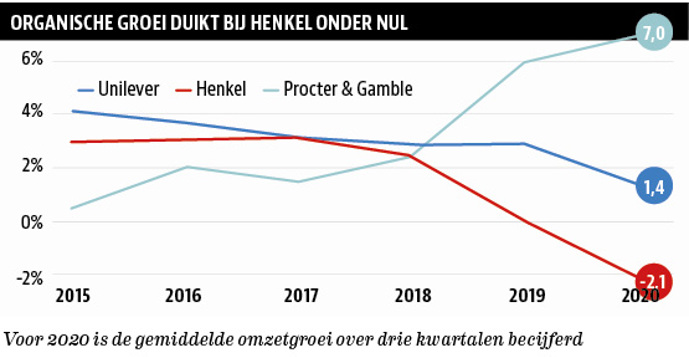

Maar er is een fundamentele reden voor Henkels korting. De meeste massamerken kampen met teruglopende groeipercentages. Maar er is geleidelijk een kloof ontstaan in prestaties tussen Henkel en haar twee grootste concurrenten.

Sinds 2018 – niet toevallig het moment dat waarderingen uit elkaar gingen lopen – is de rek bij Henkel er helemaal uit. Over de eerste 9 maanden dook de organische groei zelfs onder nul (minus 2,1 procent) tegenover een plus van 1,4 procent voor Unilever en zelfs 7 procent voor P&G.

Henkel rekent beleggers voor heel 2020 een omzetdaling voor die tussen de 1 en 2 procent zal liggen. Op de middellange termijn blijft het concern uitgaan van 2 tot 4 procent groei. Zelfs als het hierin slaagt, is het beeld op lange termijn nog altijd zorgwekkend. In 2010 bedroeg de groei nog 7 procent.

3. Henkel is als een Ferrari op de Nederlandse snelweg

Naast marges – die bij Unilever en P&G ook significant hoger liggen dan bij Henkel – is de organische groei allesbepalend voor de aandelenkoers. Doordat rendementen op geïnvesteerd kapitaal (ROIC) – als (dure) overnames buiten beschouwing worden gelaten – bij zowel Henkel als Unilever in de tientallen procenten lopen, levert omzetgroei veel aandeelhouderswaarde op. De hoge ROIC impliceert dat hogere verkopen tot veel meer winst leiden. Voor de groei is immers weinig geld nodig om te investeren in bijvoorbeeld extra voorraden en productielijnen.

Beleggers in Henkel ondervinden de keerzijde van dit verhaal. Valt de omzetgroei structureel terug dan schiet de aandelenkoers flink naar beneden (en veel meer dan bij een bedrijf met een lage ROIC waar groei weinig waard is). Een hoog rendement zonder groei is een beetje als een Ferrari op de Nederlandse snelweg. Het ziet er leuk uit, maar je kunt niet op volle toeren rijden.

Er is een trits beursfondsen dat veelal het predicaat defensieve waarde krijgt – denk aan Henkel, zuivelgigant Danone en ketchupbedrijf Heinz. De vraag is of die typering wel juist is. Als de groei structureel terugvalt – let wel: dus niet een eenmalig matig corona-kwartaal – zullen beleggers de aandelenkoersen van dit soort aandelen juist met tientallen procenten terug zetten.

Risico 1: Klap komt bij nieuwe lockdown

Na vele winstwaarschuwingen kwam Henkel onlangs met de mededeling dat de derde kwartaalcijfers zullen meevallen. Na 9,4 procent krimp in het tweede kwartaal zullen de verkopen met 3,9 procent opveren in het derde kwartaal. “We doen het beter dan we een half jaar geleden hadden verwacht”, aldus ceo Knobel. Voor het hele jaar gaat Henkel nu uit van een omzetdaling van circa 1,5 procent voor de omzet.

Henkel maakt wel het voorbehoud van een volledige lockdown. Vooral Henkels lijmtak is hard geraakt in het tweede kwartaal omdat fabrieken werden stilgelegd (minus 17,4 procent). De schoonheidstak, door Henkel zelf altijd als recessieproof bestempeld omdat mensen in een economische neergang hun haren blijven verven, kreeg ook een dreun. De verkopen doken circa 13 procent in de min omdat professionele kapsalons hun deuren moesten sluiten.

Verlichting werd geboden door de huismiddelentak, voornamelijk doordat meer reinigingsproducten werden verkocht (ruim 4 procent groei).

Risico 2: Overnames drukken rendement

Sinds 2008 stak Henkel bij elkaar 12,5 miljard euro in acquisities. Fusies en overnames blijven een cruciaal onderdeel van de strategie, al werd extra benadrukt dat Henkel goed zal opletten niet te veel te betalen. Af te lezen aan de zachte activa op de balans – goodwill en merken verkregen uit overnames – is dat in het verleden niet echt gelukt. De post liep op van 8,6 miljard euro in 2012 tot 17,2 miljard eind vorig jaar.

Doordat winsten niet evenredig meegroeiden, kelderde Henkels ROIC van 18,7 procent tot 13,5 procent over die periode. Dat is nog altijd flink boven de kostenvoet van kapitaal van rond de 8 procent. Maar investeringen in organische groei leveren al snel een rendement op van rond de 50 procent per jaar.

Vooral de overname van Sun voor 3,2 miljard euro in 2017 is geen onverdeeld succes. Liefst 3 miljard euro van de overnamesom voor het Amerikaanse bedrijf bestond uit goodwill en merken. Dat er nog niet is afgeboekt op de post is een raadsel.

In 2018, vlak na de overname, mislukte de invoering van een nieuw IT-systeem, waardoor supermarkten de Sun-wasmiddelen niet geleverd kregen. Net toen het vertrouwen van supermarkten langzaam begon te herstellen, haperde in het tweede kwartaal de productie door aardbevingen en covid-infecties. Bij de halfjaarcijfers sprak Knobel van “interne problemen in de VS”, die inmiddels zijn opgelost. Ook gaf hij hoog op van de innovaties, zoals de Persil 4-1 discs die dankzij “een krachtige enzyme mix tot in de diepste vezels kan doordringen om vlekken te verwijderen”.

Toegegeven, in een update liet Henkel weten een forse groei van 7,7 procent voor de hele huismiddelendivisie te verwachten, maar op de situatie in de VS werd niet ingegaan. Hier lijkt het verlies aan marktaandeel van de in 2017 overgenomen merken aan voornamelijk P&G te groot om weer in te kunnen lopen. Het is goed denkbaar dat Henkel (kleinere) merken met namen (bijvoorbeeld Purex) in de VS zal verkopen, al dan niet na eerst flink af te waarderen.

Risico 3: Investeren om stil te staan

Je hoeft maar langs een Kruidvat-schap te lopen om te zien dat Henkels pakken Persil en Schwarzkopf-gelpotten zich weinig onderscheiden van de producten van bijvoorbeeld Unilever en l’Oréal. Alle brede consumentenmerken zitten in een vechtmarkt, vooral in volwassen economieën. Beleggers zullen vrezen dat de honderden miljoenen extra investeringen van Henkel een noodzakelijk kwaad blijken om krimp te voorkomen en niet tot significante groei zullen leiden.

In dit kader is een saillant gegeven dat niet alle groei gelijk is. Knobel wil circa een derde van de 350 miljoen aan extra investeringen in IT en online proposities steken. Henkel haalt 15 procent van de 20 miljard groepsomzet met e-commerce-activiteiten maar de groei is – geholpen door de pandemie – enorm. In het tweede kwartaal steeg de digitale omzet van Henkels twee consumententakken met 60 procent. Over winstmarges meldt het concern echter niets. De uitbouw van eigen online verkoopkanalen lijkt vooral een defensieve zet.

Henkel vreest bij de schoonheidstak snelle startups die met een marginaal marketingbudget enorm hard kunnen groeien met advertenties op social media. Bij producten als wasmiddelen, vaatwastabletten maar ook de Prittstiften, bestaat het risico dat onderhandelmacht langzaam verschuift van spelers als Henkel naar platforms als Amazon. Platforms zouden steeds hogere commissies in rekening kunnen brengen om Henkel-producten bovenaan de app of website te laten verschijnen. Of nog erger: Amazon kan vergelijkbare producten zelf verkopen, zoals Duracell bij de batterijen overkwam.

Ondertussen blijft het voor Henkel een enorme uitdaging om pakken wasmiddelen of shampooflacons – waar toch geen premiumprijzen voor worden gevraagd – rendabel tot aan de deur te bezorgen.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |