De Chinese e-commercegigant Alibaba wordt wel gezien als de Amazon van China, en dat is een goede vergelijking. Net als Amazon beschikt Alibaba over een dominant e-commerceplatform met daarnaast een snelgroeiende clouddivisie.

Alibaba’s online marktplaats Taobao richt zich op transacties tussen consumenten en is te vergelijken met het Amerikaanse eBay. Tmall, ook onderdeel van Alibaba, richt zich op transacties tussen bedrijven en consumenten en is daarmee te vergelijken met Amazon. Beide dochterbedrijven profiteren van sterke netwerkeffecten die nog verder versterkt worden doordat beide platforms deels zijn geïntegreerd: consumenten op Taobao die op zoek zijn naar meer kwaliteit en service kunnen uitwijken naar Tmall terwijl consumenten op Tmall die juist op zoek zijn naar meer keuzeopties en lagere prijzen kunnen uitwijken naar Taobao.

Een belangrijk verschil met Amazon is dat Alibaba zich nauwelijks bezighoudt met de opslag en distributie van producten zoals Amazon dat wel doet. Dit verklaart dat de marges bij Alibaba, een meer puur platformbedrijf, duidelijk hoger liggen dan bij Amazon. Bij Amazon is het de clouddivisie die de rest van het bedrijf subsidieert, bij Alibaba is het juist andersom, want daar is de clouddivisie ondanks een marktaandeel van circa 50 procent nog verliesgevend. Maar als marktleider in clouddiensten in China is het een kwestie van tijd voordat AliCloud ook uiterst winstgevend zal zijn.

Singles Day

De cijfers die Alibaba kan voorleggen, zijn indrukwekkend. Zo behaalde het bedrijf tijdens het recente koopjesfestijn Singles Day – op 11 november, vaak aangeduid als vier losstaande 1-tjes op een rij – een omzet van maar liefst 75 miljard dollar. Ter vergelijking: tijdens de recente Amazon Prime Day verkocht Amazon voor 10 miljard dollar. En ook ter vergelijking: Ahold Delhaize doet er met circa 7.000 filialen een heel jaar over om uit te komen bij dezelfde omzet die Alibaba rondom Singles Day behaalt. Een indrukwekkende prestatie kortom, omdat al die pakketjes ook nog eens heel vlot bezorgd worden in het enorme China.

De marktpositie van Alibaba is bijzonder sterk te noemen. Een belangrijk aspect hierbij vormen uiteraard de al genoemde netwerk-effecten: verkopers hebben sterk de neiging te gaan naar de plek waar kopers zijn, terwijl kopers juist naar die (digitale) plek gaan waar verkopers zijn. Wanneer zo’n situatie met voldoende kritische massa eenmaal is ontstaan, dan komen concurrenten er bijna niet meer aan te pas.

Cloud uiteindelijk belangrijkst

De belangrijkste kans voor Alibaba is eigenlijk simpelweg mee te profiteren van de gestaag verder groeiende Chinese economie én van de aanhoudende verschuiving naar online verkopen. Met de verschillende e-commerceplatformen is Alibaba bij uitstek gepositioneerd hiervan te profiteren.

De clouddiensten bieden ook kansen. Die zullen, volgens bestuursvoorzitter Zhang, uiteindelijk de belangrijkste activiteit van Alibaba worden. Bij AliCloud geldt nadrukkelijk dat de kost voor de baat uit gaat. De investeringen die nu in de datacenters worden gedaan, zullen in de toekomst leiden tot opbrengsten die in hoge mate wederkerend zijn.

Mededingingsonderzoek

Een punt van onzekerheid heeft te maken met regelgeving. De marktpositie van Alibaba is dermate sterk dat de Chinese overheid mogelijk zal aansturen op een opsplitsing of eisen zal stellen aan de tarieven, de betalingssystemen en het bezit van de data. In dat geval zou Alibaba niet meer zozeer als een normaal bedrijf gezien worden, maar meer als een soort nutsvoorziening.

De plotseling uitgestelde megabeursgang van Ant Group - na kritische uitlatingen van Alibaba-oprichter Jack Ma op het beleid in China - is tekenend voor het soms onvoorspelbare ingrijpen door de Chinese overheid. Jack Ma werd hierna een tijdje niet meer gezien. Ant Group, de eigenaar van betaaldienst Alipay, is voor een derde in handen van Alibaba. Ant Group telt ruim een miljard gebruikers en heeft een vermeende waarde van 300 miljard dollar.

Ook is er in China recent een onderzoek gestart naar Alibaba vanwege vermeende monopolistische praktijken. Zo verbiedt Alibaba bijvoorbeeld bedrijven die producten aanbieden op Tmall tevens producten op andere platformen in China aan te bieden.

Een ander risico is dat de notering van Alibaba in de VS geschrapt zou kunnen worden omdat het bedrijf niet aan de Amerikaanse boekhoudstandaarden voldoet. Die kans is in mijn ogen klein, en als het gebeurt, zal Alibaba naar verwachting een paar jaar de tijd krijgen om wél aan de Amerikaanse standaarden te voldoen.

Het aandeel Alibaba is behalve in de VS ook genoteerd in Hongkong en in Duitsland. Het maakt theoretisch niet uit waar de aandelen gekocht worden, omgerekend naar dezelfde valuta zal de koersontwikkeling vrijwel gelijk zijn. Het is voor beleggers vooral belangrijk te beseffen dat het nauwelijks impact op de intrinsieke waarde van Alibaba heeft wanneer een van de beursnoteringen geschrapt zou moeten worden.

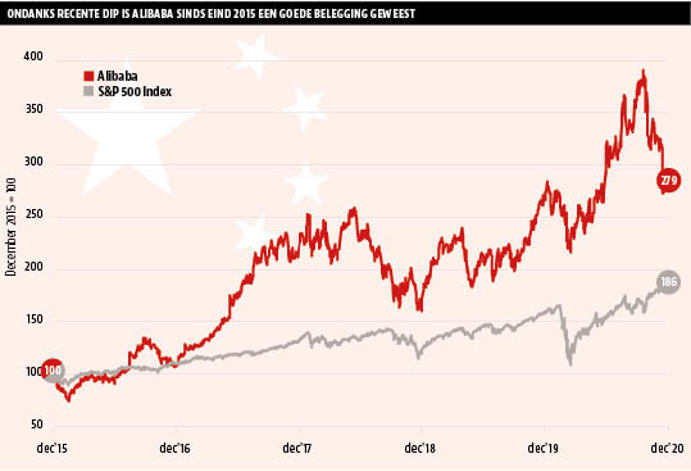

Mijn inschatting is dat veel onzekerheid reeds in de beurskoers is verdisconteerd en dat de Chinese overheid er evenmin zelf veel aan gelegen is Alibaba de duimschroeven al te zeer aan te draaien, ook vanwege de Chinese aspiratie een dominante speler op het wereldtoneel te worden. Ik beoordeel aandelen Alibaba nu als dermate aantrekkelijk dat ik zelf sterk een positie overweeg.

Over de auteur: Hendrik Oude Nijhuis is een expert op het gebied van waarde-beleggen en auteur van de bestseller: ‘Leer beleggen als Warren Buffett – zijn beleggingsstrategie in theorie & praktijk’ (www.beterinbeleggen.nl) De auteur heeft (nog) geen aandelen Alibaba in bezit.

Return On Invested Capital (ROIC)

Deze ratio wordt berekend door het bedrijfsresultaat te delen door het geïnvesteerde kapitaal. De ROIC geeft aan in welke mate een bedrijf uitblinkt in het verdienen van geld. Bedrijven met een hoge ROIC hebben vaak een duurzaam concurrentievoordeel.

Earnings Yield (EY)

Deze ratio wordt berekend door het bedrijfsresultaat te delen door de beurswaarde waarbij een correctie is aangebracht voor eventuele schulden en cash. Omdat gerekend wordt met het bedrijfsresultaat en gecorrigeerd wordt voor de balanspositie is de Earnings Yield een betere maatstaf om de waardering van verschillende aandelen met elkaar te vergelijken dan de meer bekende koers-winstverhouding.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |