Gespreid beleggen in beloftevolle thema’s als cybersecurity, robotica of vergrijzing: dat kan via etf’s. Maar zijn deze indextrackers ook de moeite waard? De VEB nam de proef op de som.

Beleggen in thema’s is onveranderd populair onder beleggers. Vooral als het om thema’s gaat die een hoge groei in het vooruitzicht hebben. De bevolking wordt ouder, digitale veiligheid belangrijker en robots nemen mensen steeds meer werk uit handen.

Verantwoord beleggen in individuele bedrijven die opereren in dergelijke veelbelovende segmenten is niet gemakkelijk. Het aantal bedrijven met een beursnotering is doorgaans bescheiden en een deel van de ondernemingen heeft nog maar een kort beursbestaan, waardoor er maar een beperkte hoeveelheid data beschikbaar is.

Innovatie gaat gepaard met risico nemen; een paar partijen zal succesvol blijken, vele ook niet.

Risico’s spreiden door te beleggen in meerdere bedrijven met hetzelfde thema kan bijvoorbeeld via beleggingsfondsen en hun goedkope, beursgenoteerde variant, etf’s. Etf’s zijn van oorsprong fondsen die een bestaande index volgen, maar inmiddels worden er indexen speciaal ontwikkeld met als belangrijkste doel er een etf op te baseren.

Om de meerwaarde van thematisch beleggen vast te stellen, onderzocht de VEB het huidige thematische productaanbod voor drie onderwerpen: vergrijzing, digitalisering & robots en cybersecurity.

We keken naar de rendementen en kosten van de producten, maar ook naar crisisbestendigheid en de manier waarop etf’s zijn samengesteld.

1. Robotica & digitalisering

De afgelopen jaren was robotica goed voor een miljardeninstroom aan nieuw fondsvermogen. De rendementen stelden niet teleur. Over een periode van vier jaar behaalde het thema een rendement van gemiddeld 21 procent per jaar.

De verwachtingen voor de komende jaren zijn positief. Voor 2021 voorspelt de koepelorganisatie van robotmakers, de International Federation of Robotics (IFR), een toename van 13 procent in de wereldwijde robotverkopen.

Beleggers die van deze groei willen profiteren, kunnen met indexfondsen eenvoudig een positie opbouwen. Een zorgvuldige keuze maken is daarbij essentieel, de fondsen verschillen sterk.

Hieronder enkele etf’s die een specifiek op robotica geënte index volgen.

iShares Automation & Robotics

(index: STOXX Global Automation & Robotics NR USD)

Blackrock is de grootste speler op het gebied van passieve beleggingen in robotica. Vier jaar geleden lanceerde de vermogensbeheerder een robot-fonds dat gegroeid is tot ruim 4 miljard dollar vandaag.

De focus ligt daarbij vooral op bedrijven met een behoorlijke marktkapitalisatie. Geografisch richt het fonds zich op de Verenigde Staten, waarbij veel ruimte is voor bekende namen als Snap, Apple en Nvidia. Ook Japan is goed vertegenwoordigd, met bedrijven als Fanuc, Omron, Daifuku en Nidec.

Sinds oprichting behaalt het fonds een rendement van gemiddeld 22 procent per jaar. De fondskosten zijn daarbij relatief laag met 0,40 procent per jaar.

Global X Robotics & Artificial Intelligence

(index: Indxx Global Robotics & AI Thematic Index)

Het fonds van Global X volgt een andere index dan Blackrock waardoor het meer investeert in Japan en Europa, en minder in de VS. In de VS en Japan belegt Global X voor een groot deel in dezelfde bedrijven als Blackrock, in Europa gaat het om andere bedrijven, zoals het Zwitserse ABB en het Britse Renishaw, dat medische instrumenten ontwikkelt.

Vanwege deze verschillen in allocatie, behaalt Global X over dezelfde periode een hoger rendement van 30 procent per jaar. De fondskosten liggen hier met 0,68 procent wel aanzienlijk hoger.

L&G Robo Global Robotics & Automation

(index: ROBO Global Robotics & Automation TR USD)

L&G baseert zich op een index die een evenwicht zoekt tussen small-, mid- en large-cap robotbedrijven. Dit levert een andere set bedrijven op, waaronder: Brooks Automation (halfgeleiders), Harmonic Drive Systems (bewegingstechnologie), Zebra Technologies (printoplossingen), Blue Prism (digitalisering binnen de zakelijke dienstverlening).

Het rendement over de afgelopen vijf jaar komt uit komt uit op 20 procent per jaar gemiddeld. De volatiliteit is daarbij geringer dan bij de vorige fondsen, hetgeen voortkomt uit de bredere sectorspreiding. De fondskosten bedragen 0,80 procent per jaar en dat is relatief hoog.

Lyxor Robotics & Artificial Intelligence

(index: Solactive Rise of the Robots NTR Index – USD)

Aanbieder Lyxor belegt niet in individuele bedrijven, maar koopt een derivaat, dat recht geeft op dezelfde rendementen als de te volgen index, maar introduceert wel een faillissementsrisico, namelijk dat van de derivaatverstrekker.

Namen die in deze index opvallen, zijn het Amerikaanse Facebook, Align Technology (maker van 3D-scanners) en softwaremaker Cadence. In China wordt belegd in autofabrikant NIO en in Weibo (een soort Twitter), in Japan in Advantest (halfgeleiders) en Cyberdyne, dat exoskeletten maakt voor gehandicapten.

Het Lyxor fonds bestaat nog maar twee jaar en dat maakt het nog wat vroeg om conclusies te trekken over het rendement. De fondskosten komen uit op 0,40 procent per jaar, net als het indexfonds van Blackrock.

2. Vergrijzing

Bedrijven die inspelen op de veranderende behoeften van een vergrijzende samenleving kunnen een interessante belegging zijn.

Dat ouderen steeds ouder worden en jongeren − gemiddeld genomen − minder kinderen krijgen, impliceert op termijn een demografische kanteling met grote gevolgen voor de bestedingen, die logischerwijs meer van ouderen zullen komen.

Sectoren die mogelijk van deze kanteling profiteren zijn de gezondheidszorg (met een groeiende zorgbehoefte), de financiële sector (financiële planning) maar ook de vrijetijdseconomie, zoals het toerisme en horeca.

Beleggers zijn vooralsnog wat afwachtend als het gaat om beleggen in vergrijzing. De instroom loopt nog geen storm, terwijl de rendementen over de afgelopen jaren al niet slecht waren en de echte vergrijzing nog moet toeslaan.

Beleggen in dit thema betekent vooral beleggen in zorg en in bedrijven die baanbrekend onderzoek verrichten op het gebied van ouderdomsziekten of levensverlenging. Voorbeelden zijn Denali (neurologie), CRISPR Therapeutics (gentherapie), Sage (Parkinson) en Regeneron (levensverlenging).

Veel van deze bedrijven zijn verlieslatend omdat hun producten nog niet op de markt zijn. Slecht nieuws kan daardoor resulteren in forse koersschommelingen. Beleggen in vergrijzing vergt een hoge risicobereidheid, een lange adem, maar bovenal discipline.

Hieronder enkele etf’s die een specifiek op vergrijzing geënte index volgen.

iShares Ageing Population

(index: STOXX Global Ageing Population Index)

Het vergrijzingsfonds van Blackrock (oprichting 2016) baseert zich op een Zwitserse index die in een samenwerkingsconstructie tegelijk werd opgericht. Het fonds neemt bedrijven op die meer dan 50 procent van hun omzet behalen uit verkopen aan ouderen.

Dit stuurt het fonds vooral naar midcap-bedrijven in de VS, Europa en Japan. Behalve in zorg (47 procent) wordt ook veel belegd in financiële dienstverlening (40 procent) en in toerisme, met daarbij bekende namen als Marriott en Expedia.

De beleggingen in de zorgbedrijven leverden veel volatiliteit in de rendementen op, de financiële bedrijven (vooral levensverzekeraars) vormden een stabiel tegenwicht. Het kostenniveau ligt op 0,4 procent per jaar.

Global X Longevity Thematic ETF

(index: Indxx Global Longevity Thematic Index)

Mirae Asset is een wat kleiner fondshuis dat zich vooral richt op nichemarkten. Onder de merknaam GlobalX biedt het thematische etf’s aan die inspelen op trends, waaronder dit fonds dat zich richt op levensverlenging, een zaak die ouderen nauw aan het hart zal gaan.

Het fonds belegt hiervoor vrijwel exclusief in zorgbedrijven. Typische namen waarin het investeert zijn de Amerikaanse bedrijven Stryker (medische technologie), Abbvie (farmaceut), Regeneron en Edwards Life (beide gericht op levensverlenging). Over het algemeen zijn dit grote, winstgevende bedrijven waardoor de rendementen wat voorspelbaarder zijn. De fondskosten zijn met 0,68 procent per jaar wat aan de hoge kant.

Janus Henderson Long-Term Care ETF

(index: Solactive Long-Term Care Index)

Deze etf richt zich vooral op vastgoed (60 procent) waar ouderen ongestoord het ‘Zwitserleven-gevoel’ kunnen ervaren. Totaal anders dus dan bij de vorige twee fondsen, maar ook een manier om te beleggen in vergrijzing.

De beleggingen concentreren zich op aantrekkelijke locaties, voornamelijk in Amerikaanse REITS (Real Estate Investment Trusts) die huisvesting en zorgdiensten combineren. Geconcentreerde posities heeft het fonds in bedrijven als Welltower, Ventas en Healthpeak, samen goed voor bijna 40 procent van het belegd vermogen. De fondskosten bedragen 0,3 procent per jaar, het rendement over de afgelopen jaren bleef wel achter bij de index die de aanbieder zelf liet opstellen.

3. Cybersecurity

Beveiliging van digitale zaken wordt steeds belangrijker. Bedrijven en individuen worden steeds vaker geconfronteerd met vormen van cybercrime, zoals bedrijfsspionage en identiteitsfraude, die grote financiële gevolgen kunnen hebben.

Ook de komende jaren zal cybersecurity aan belang winnen. Hierbij gesterkt door ontwikkelingen als de toename van thuiswerken en online winkelen, maar ook de komst van 5G waarmee huishoudelijke apparatuur permanent in verbinding zal staan met het internet. Al deze veranderingen vergen aanvullende bescherming tegen vijandige hackers.

Beleggingen in cybersecurity richten zich op specialistische bedrijven, veelal in het bezit van een cruciaal gebleken kerntechnologie. Voorbeelden zijn de bedenker van de digitale handtekening Docusign, Crowdstrike, dat gegevens in de cloud beschermt, Okta, specialist in toegangsbescherming, en de maker van anti-hackersoftware Trend Micro.

Hieronder een drietal etf’s die zich concentreren op cybersecurity. Duurder dan een gewone Nasdaq-volger, maar ook meer focus.

First Trust NASDAQ Cyber-security ETF

(index: Nasdaq CTA Cybersecurity Index)

First Trust biedt een breed scala aan indexfondsen die zich baseren op de Nasdaq. Zo ook voor cybersecurity, waarvoor het in 2015 een nieuw fonds oprichtte dat inmiddels een omvang heeft van ruim drie miljard dollar.

Met de Nasdaq als vertrekpunt is het fonds sterk op de VS gericht. Verder zijn de tien grootste beleggingen ook nog eens goed voor bijna de helft van het belegde fondsvermogen. Beide zaken maken het fonds relatief gevoelig voor concentratierisico.

Er wordt jaarlijks 0,6 procent van het fondsvermogen in rekening gebracht voor het beheer. Dit lijkt aan de hoge kant voor waar men in belegt, zeer liquide Nasdaq-bedrijven.

Niettemin zijn de rendementen goed gebleken. De Amerikaanse technologiesector presteerde de afgelopen jaren sterk en daar wist ook dit fonds van te profiteren. Het rendement was gemiddeld 14 procent per jaar.

iShares Cybersecurity & Tech ETF

(index: NYSE FactSet Global Cyber Security Index)

Vorig jaar lanceerde Blackrock een eigen cyberfonds. Belangrijk verschil met het hierboven genoemde First Trust fonds, is dat men hier wereldwijd belegt, waardoor men behalve in de VS ook wat belegt in landen als Israël (7 procent) en Japan (4 procent).

Voor de opname van bedrijven geldt een minimum marktwaarde van 300 miljoen dollar. Individuele bedrijven mogen niet meer dan 4 procent van het fonds uitmaken.

Ook hier veel Nasdaq-namen, ofschoon dit geen randvoorwaarde is. Bedrijven uit Israël in dit fonds zijn Checkpoint en Cyberark, die securitydiensten leveren aan overheden en banken.

In vergelijking met het First Trust fonds is dit fonds minder geconcentreerd en met 0,47 procent per jaar vooral goedkoper. Wel is de fondsomvang nog rond de 340 miljoen dollar, wat erop duidt dat beleggers deze tracker nog niet echt ontdekt hebben.

Global X Cybersecurity ETF

(index: Indxx Cybersecurity Index)

Een jaar geleden introduceerde Mirae Asset hun cyberfonds. De nadruk ligt op Amerikaanse midcap groeiaandelen. In termen van geografie en bedrijvenselectie, is het themafonds goed vergelijkbaar met dat van iShares. Met een kostenfactor van 0,5 procent per jaar is dit fonds wel een fractie duurder.

Deze etf heeft aanmerkelijk minder beleggingen, de tien grootste posities vormen samen 60 procent van fonds. Dit verhoogde concentratierisico weet zich dus niet te vertalen in een kostenbesparing. Dat heeft wellicht ook te maken met de nog geringere omvang van dit fonds: 270 miljoen dollar.

Etf’s zijn een gemakkelijke manier om snel op thema’s in te spelen. Beleggen in een etf betekent risico (en rendement) spreiden.

Het rendement van de thema-etf’s die wij bekeken, is op het eerste gezicht niet slecht.

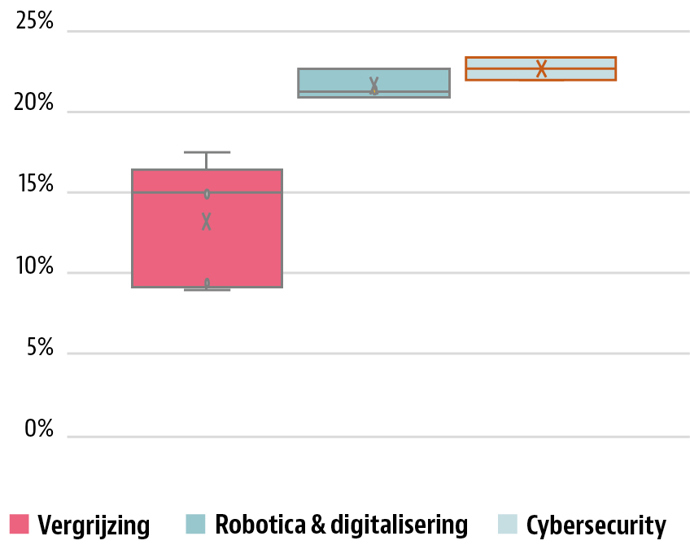

De categorieën 'Robotica en digitalisering' en 'Cybersecurity' presteren sterk met een rendement van gemiddeld 21 tot 23 procent per jaar over de afgelopen vier jaar; ver boven de prestaties van de MSCI World (11 procent per jaar).

Gemiddeld jaarrendement 2017-2020

De grafiek toont de spreiding in rendementen van themafondsen met een historie langer dan vier jaar. Hoe groter de boxen, hoe groter de spreiding tussen de best- en minst presterende themafondsen. Themafondsen gericht op vergrijzing kennen de grootste onderlinge verschillen in rendement.

Beleggers betalen echter fors hogere jaarlijkse kosten aan fondsbeheer in vergelijking met een standaard etf. Zo zijn de kosten van cybersecurity-etf’s een stuk hoger dan die van een etf op de Nasdaq 100-index, terwijl de beleggingen in beide mandjes voor een groot deel overeenkomen.

Daar komt bij dat het risico van thema-etf’s significant is. De beweeglijkheid van veel aandelen in deze etf’s is zeer groot. Ook is de verhandelbaarheid van de aandelen in het etf-mandje vaak beperkt. In tijden van beursonrust kan dit tot problemen leiden.

Duidelijk is dat beleggen in thema-etf’s nog niet veel toevoegt voor beleggers. De typische voordelen van trackers – lage kosten, minder risico door spreiding en goede verhandelbaarheid – verbleken behoorlijk in thema-etf’s.

Dat is ook de reden dat veel van de genoemde etf’s niet voorkomen in de etf-portal die de VEB op haar website heeft. In die VEB-tool is een selectie gemaakt van ruim 300 populaire, goed verhandelbare en relatief goedkope etf’s op voornamelijk brede, bekende indices. U vindt die op de website van de VEB : www.veb.net/etf-portal.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |