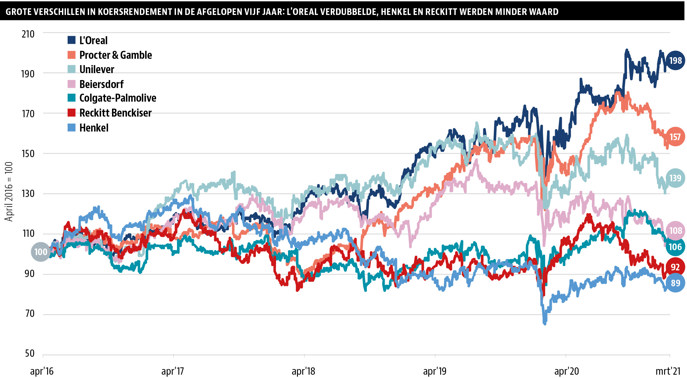

Verzorgingsproducten, schoonmaakmiddelen en andere non-foodartikelen in de supermarkt vormen een aantrekkelijke productgroep voor bedrijven. Consumenten kunnen moeilijk zonder en hechten aan sterke merken. Hierdoor zijn de winstmarges vaak relatief hoog. Een analyse van zeven bedrijven die de toon aangeven in deze sector.

Unilever is wereldwijd een grootmacht in non-food-consumentenproducten, maar heeft daarnaast ook een grote divisie die voedingsproducten levert onder merken als Unox, Conimex en Ben & Jerry’s.

Beleggers riepen Unilever al vaak op een definitieve keuze te maken tussen food en non-food, waarbij men meestal een voorkeur voor dat laatste heeft. Het bedrijf dreigde in 2017 overgenomen te worden door Kraft Heinz, dat Unilever vrijwel zeker zou hebben opgeknipt. Die vijandige overnamepoging ketste echter af, maar Unilever ging daarna wel aan de slag met de verbetering van de winstgevendheid en het rendement voor aandeelhouders. Het bedrijf zei ernaar te streven in 2020 een onderliggende operationele winstmarge van 20 procent te maken, tegen minder dan 15 procent in 2016. Daarin is Unilever niet helemaal geslaagd, de marge kwam vorig jaar uit op 18,5 procent.

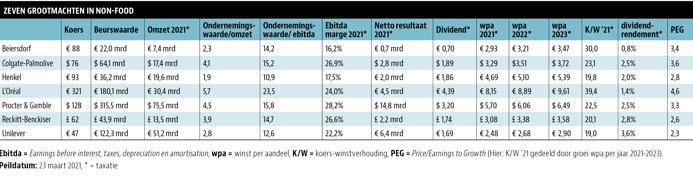

Voor vergelijkingsmaatstaven wordt in de tabel op pagina 38 gekeken naar de ebitda-marge. Die is bij Unilever niet uitzonderlijk hoog of laag vergeleken met de belangrijkste non-food-specialisten, voor 2021 wordt ruim 22 procent verwacht.

Unilever is in non-food groot met schoonmaakmiddelen (Glorix, Cif) en verzorgingsproducten (Axe, Dove, Prodent, Zwitsal). Unilever is al decennia vooral dankzij non-food een winstmachine en het concern wordt ook steeds meer een non-foodspecialist, het deel van de consumentensector waar de winstmarges over het algemeen hoger liggen dan in voeding.

In 2016 stapte Unilever in scheermesjes, met de overname van de Amerikaanse online-scheerspullenverkoper Dollar Shave Club. Dat kan op termijn goed uitpakken, maar het zal een flinke klus zijn om de positie van marktleider Gillette aan te tasten. In het laatste jaarverslag worden geen details gegeven over de gang van zaken bij de Dollar Shave Club.

Procter & Gamble

Gillette is onderdeel van het Amerikaanse Procter & Gamble, met afstand de grootste producent ter wereld van huishoudelijke- en verzorgingsproducten. Het is het enige bedrijf op deze markt dat groter is dan Unilever en daarmee de belangrijkste concurrent van het Brits-Nederlandse bedrijf. Bekende merken van P&G naast Gillette zijn de wasmiddelen van Ariel en Lenor, haarverzorgingsproducten van Wella en Head & Shoulders, luiers van Pampers en Dreft afwasmiddel.

Procter & Gamble heeft de merkenportefeuille de laatste jaren vrij radicaal gesaneerd, en is daar nog altijd mee bezig. Het bedrijf wilde wereldwijd meer dan de helft van de ooit bijna 200 merken kwijt. Het is niet zo dat het concern daarmee ook halveert: de 70 tot 80 merken die overblijven zijn goed voor 90 procent van de omzet en 95 procent van de winst. Juist de kleinere merken met lagere winstmarges gaan eruit.

Procter & Gamble steekt er nu qua omzet, nettowinst en ebitda-marge met kop en schouders bovenuit in deze sector en beleggers belonen dat met een relatief hoge waardering. Het aandeel heeft het de laatste jaren prima gedaan, hoewel het recent wat meer teruggevallen is dan de rest van de sector.

Colgate-Palmolive

Het Amerikaanse Colgate-Palmolive is qua omzet een stuk kleiner dan Procter en Unilever, maar Colgate is op bepaalde markten zeker een geduchte concurrent van de grote jongens. Bekende merken van Colgate-Palmolive zijn natuurlijk de tandpasta en de zeep die het bedrijf zijn naam geven. Andere merken van Colgate zijn Elmex, Sanex, Unicura en de schoonmaakmiddelen van Ajax.

Colgate wordt ondanks zijn beurswaarde van 64 miljard dollar vaak als een overnamekandidaat gezien. Het bedrijf is klein vergeleken met Procter en Unilever. Beide zouden goed in staat moeten zijn een bod op Colgate uit te brengen. Unilever zou er in één keer de achterstand op Procter mee goed kunnen maken. Dat Procter Unilever voor is en Colgate koopt, is minder waarschijnlijk, dat zou op veel bezwaren van mededingingsautoriteiten stuiten. Procter zou grote delen dan alsnog moeten overdoen aan anderen, en dan zou Unilever nog weleens de lachende derde kunnen blijken.

Met Colgate zou Unilever groei kopen, en omzet met een hogere (ebitda) marge: die is bij Colgate dit jaar volgens analisten bijna 26 procent, daar komt Unilever de laatste jaren lang niet aan.

Reckitt Benckiser

Het Britse Reckitt Benckiser is een bedrijf waarvan elke belegger vermoedelijk vooral de merken kent, dankzij de nogal irritante televisiecommercials. De onderneming is vooral sterk in schoonmaakmiddelen (Calgon, Cillit Bang en Vanish) en gezondheidsproducten (Clearasil, Dettol, Nurofen en Strepsils).

De producten van Reckitt Benckiser worden over de hele wereld verkocht en ruim 37 procent van de omzet werd in het afgelopen jaar in opkomende markten behaald, waarbij de groei in China en India sterk was. Door een combinatie van organische groei en overnames is de omzet de voorbije jaren gestaag opgeschroefd.

Reckitt Benckiser geeft relatief weinig uit aan onderzoek en ontwikkeling en aan marketing. Dit verklaart voor een belangrijk deel de hoge winstgevendheid: de ebitda-marge zal dit jaar tegen de 27 procent liggen. Met een beurswaarde van 44 miljard Britse pond zou ook Reckitt voor een overnamekandidaat kunnen doorgaan. Het bedrijf is niet overdreven hoog gewaardeerd.

Vooral de divisie met gezondheidsproducten is voor een koper aantrekkelijk. Het is te verwachten dat consumenten de komende jaren meer aan deze productcategorie gaan uitgeven. Vergrijzing in het Westen en toenemende welvaart in opkomende landen spelen hier een rol.

De groei van de winst per aandeel in de komende paar jaar zal volgens analisten rond 16 procent liggen. De daarmee berekende PEG-ratio (zie tabel op deze pagina) komt dan op 2,6. Dat is in deze sector momenteel relatief laag, maar in algemene termen hoog.

Volgens Peter Lynch, die de PEG-ratio in zijn boek One up on Wall Street bij het grote publiek bekend heeft gemaakt, is een aandeel goedkoop als de PEG-ratio onder de 1 ligt. Dat betekent dat de koers-winstverhouding lager moet zijn dan het jaarlijkse groeipercentage. Voor bedrijven in deze zeer defensieve sector is dat echter geen haalbare kaart, zeker niet nu de lage rente de koers-winstverhoudingen sterk heeft opgedreven. Om de bedrijven onderling te vergelijken is het gebruik van een PEG-ratio echter wel een nuttige exercitie.

L’Oréal

Het volgens de PEG-ratio, maar ook in bijna alle andere opzichten duurste aandeel in deze analyse is het Franse L’Oréal. Beleggers hebben bijna 40 keer de winst over voor deze producent van cosmetica en schoonheidsproducten. De producten die deze Parijse onderneming voert, hebben relatief hoge marges, waardoor de winstgevendheid ook op een hoog plan ligt. Huidverzorging, zonbescherming, make-up, parfums en eau de toilette zijn producten waarbij een hoge prijs eerder een aanbeveling dan een bezwaar is.

L’Oréal doet het goed in termen van rendement op het geïnvesteerde vermogen, en ook op de beurs was het aandeel de laatste jaren niet aan te slepen. De huidige waardering in relatie tot de verwachte winstgroei, resulterend in een PEG-ratio boven de 4, zal de meeste waardebeleggers echter wat terughoudend maken.

Beiersdorf

Het Duitse Beiersdorf is vooral bekend van producten voor de persoonlijke verzorging, met sterke merken als 8x4, Hansaplast, Labello en Nivea. De aandelen van het bedrijf uit Hamburg zijn genoteerd aan de beurs van Frankfurt, maar zijn voor iets meer dan 50 procent in handen van de Tchibo Holding, het koffie- en retailbedrijf dat wordt bestuurd door de familie Herz.

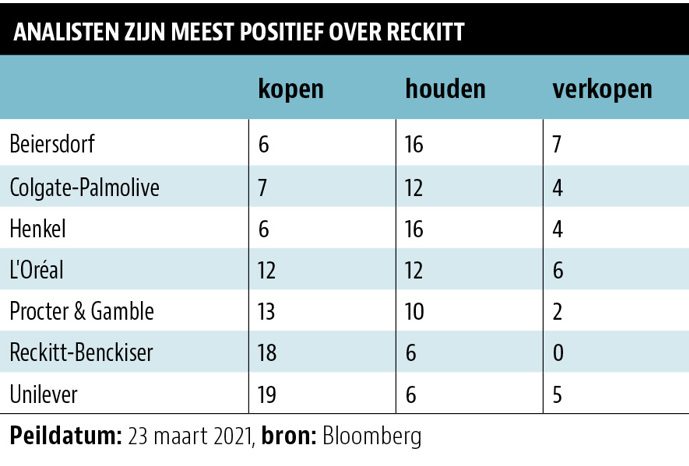

De aanwezigheid van deze grootaandeelhouder maakt een overname van Beiersdorf onwaarschijnlijk. Het aandeel is niet goedkoop, en van het zevental dat op deze pagina’s besproken wordt, is Beiersdorf het enige aandeel waarvan bij de analisten de verkoopadviezen talrijker zijn dan de koopadviezen. Dat lijkt bij de huidige koers niet onterecht.

Henkel

Die andere Duitse grootmacht in non-food, Henkel uit Düsseldorf, is bekend van de wasmiddelen Persil en Silan. Maar het bedrijf maakt ook cosmetica (Fa en Schwarzkopf) en lijm, dat laatste zowel voor huishoudelijk als voor industrieel gebruik.

Kleefstoffen en lijm zijn zelfs goed voor de helft van de concernomzet. Pritt en Pattex zijn van deze divisie de bekendste merken. De familie Henkel heeft nog een belang van ruim 60 procent in de onderneming.

Henkel kocht in 2016 het Amerikaanse wasmiddelenbedrijf Sun Products voor 3,2 miljard euro, waarmee het onder meer de merken All en Sun binnenhaalde. Henkel is nu na Procter & Gamble de grootste partij in wasmiddelen in de Verenigde Staten. Het aandeel is niet duur als gekeken wordt naar de koers-winstverhouding, ook in relatie tot de verwachte groei. Toch zijn analisten niet bijster enthousiast. De lage ebitda-marge en het doorgaans wat lagere rendement op het geïnvesteerde kapitaal zijn hier debet aan.

Het aandeel Henkel was in de afgelopen vijf jaar op de beurs ook nauwelijks van zijn plaats te krijgen.

Conclusie

Analisten zijn van het hier besproken zevental bedrijven in de non-food-consumentenproducten het meest enthousiast over Reckitt Benckiser, op de voet gevolgd door Unilever. Alle kengetallen overziend is dat zonder meer terecht.

Op minder dan 20 keer de winst en met een dividendrendement van 3,7 procent is de enige onderneming die nog altijd een grote voedingstak heeft, Unilever, misschien nog wel de meest aantrekkelijke aandelenbelegging uit dit zevental. De dip die het aandeel in de laatste maanden maakte, had ook te maken met gedoe rond het vertrek van het hoofdkantoor uit Nederland, waardoor het aandeel uit verschillende Europese indices verwijderd werd, wat tot verkopen bij indexvolgers leidde.

Unilever maakte in maart bekend dat het de term ‘normaal’ schrapt van zijn schoonheids- en verzorgingsproducten. Uit een peiling onder tienduizend mensen wereldwijd bleek namelijk dat meer dan de helft van de mensen zich buitengesloten voelde door het woord ‘normaal’ in relatie tot de huid of het haar. Ook stopt het bedrijf met het digitaal bewerken van huidskleuren en lichaamsvormen in advertenties.

Het concern wil meer ‘inclusief’ zijn. Wellicht een reden voor beleggers om Unilever te includeren.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |