Aandelen van Chinese technologiebedrijven met een notering in de VS en Europa staan onder druk nu de Chinese overheid haar machtsgreep op deze ondernemingen lijkt te willen versterken. Veel analisten zeggen dat dit unieke koopmomenten oplevert, anderen waarschuwen dat de risico’s niet onderschat mogen worden. Waarschijnlijk hebben beide partijen gelijk. Een vergelijking van vier prominente Chinese e-commerce bedrijven met (ook) een beursnotering aan de Nasdaq, zodat u zelf uw oordeel kunt vormen.

Er gaat nooit een bel op het dieptepunt in een markt, dus of beleggers nu een uniek instapmoment te pakken hebben voor Chinese aandelen is zeer de vraag. Maar dat de politieke onzekerheid inmiddels voor een belangrijk deel in de koersen verwerkt is, is wel aannemelijk.

Hieronder vier aandelen met beursnoteringen in Hongkong en via American Depositary Receipts (ADR’s) ook op de Nasdaq. Alle kerncijfers zijn omgerekend naar Amerikaanse dollar. Deze bedrijven rapporteren hun kwartaalcijfers in de Chinese munteenheid renminbi, maar geven in hun rapportages ten behoeve van beleggers in de Amerikaanse aandelen ook dollarbedragen.

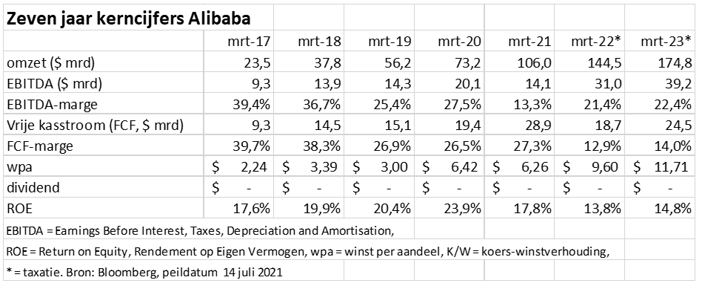

Alibaba: hard geraakt door Peking

De beursgang van Alibaba in 2014 was de grootste aller tijden. Het jonge Chinese internetbedrijf was direct vier keer zoveel waard als het Amerikaanse eBay, dat al twintig jaar bestond. eBay staat al sinds 1998 aan de beurs en is een van die weinige aandelen waarvan de koers na de dotcom-bubble van 2000 gewoon is doorgestegen. Iedere Nederlander heeft weleens iets via eBay of dochter Marktplaats gekocht of verkocht.

Alibaba lijkt wel een beetje op eBay, dat naast marktplaatsen ook diensten verleent aan ondernemingen die op internet verkopen, zoals de afhandeling, beveiliging en fraudebestrijding. Dochter PayPal is in 2015 van eBay afgesplitst en heeft nu een eigen beursnotering (beurswaarde: 350 miljard dollar). In aantal actieve gebruikers is Alipay ongeveer twee keer zo groot als PayPal.

Alibaba wilde betaaldochter Alipay verzelfstandigen met een beursgang van Ant Group, waar Alipay onderdeel van is. Daar stak de communistische partij echter een stokje voor en Ant Group staat nu onder toezicht van de Chinese centrale bank, de People's Bank of China. Ant Group moet zich omvormen tot een financiële holding en zich aan de Chinese bankregels houden. Het is echter niet uitgesloten dat het hervormde bedrijf ergens in de komende jaren alsnog naar de beurs gaat en dan zal het om een van de grootste financiële instellingen ter wereld gaan.

Ant Groups Alipay handelt ongeveer de helft van alle onlinebetalingen in China af. Bij de grote meerderheid van deze transacties wordt gebruikgemaakt van websites van Alibaba, die ook meer dan de helft van de pakketbezorgingen binnen China voor hun rekening nemen.

Voordat Peking ingreep gingen analisten uit van een beurswaarde van ruim 300 miljard dollar voor Ant Group. Dat moet nu een stuk lager worden ingeschat, maar het 30 procent belang dat Alibaba in Ant Group heeft is nog altijd tientallen miljarden waard. De huidige marktkapitalisatie van Alibaba loopt tegen de 600 miljard dollar.

Alibaba is groot geworden in China met (aldaar) bekende marktplaatsen als Tmall en Taobao, waar de groei fenomenaal is geweest. De rest van de wereld wordt aangeboord met de website AliExpress.com. Europa en Amerika beginnen Alibaba te ontdekken, en het lijkt een kwestie van tijd voordat AliExpress hier net zo ingeburgerd is als eBay of Amazon.

De beursnotering in New York helpt daarbij. Het aandeel Alibaba is populair, en gezien de groeiverwachtingen niet overdreven duur. Risico rond het aandeel is wel toegenomen door het strengere optreden van de Chinese overheid. Topman Jack Ma verdween een tijdje, het bedrijf mocht dochter Ant Group dus niet naar de beurs brengen en kreeg in april uit Peking een boete van omgerekend 2,8 miljard dollar voor ‘monopolistische zakenpraktijken’. Dat is overigens een bedrag dat dit bedrijf met gemak elk jaar kan ophoesten, de vrije kasstroom ligt ruim boven de 20 miljard dollar.

Het aandeel Alibaba daalde in de afgelopen maand per saldo niet verder, maar verloor ten opzichte van de hoogste koers die vorig jaar werd bereikt (319 dollar) al meer dan een derde van zijn waarde.

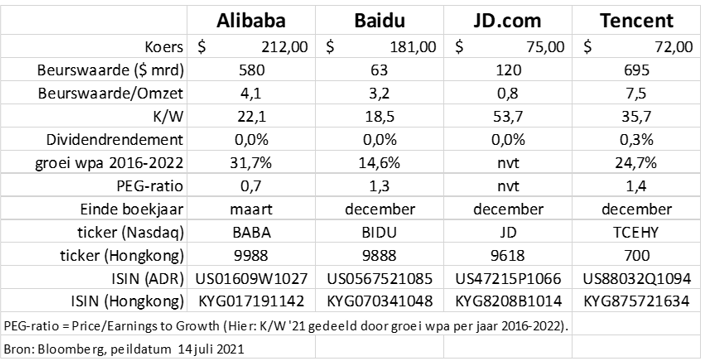

De groei van de winst per aandeel op jaarbasis van 2016/2017 (Alibaba sluit het boekjaar altijd in maart af) tot 2022/2023 ligt ruim boven de 30 procent per jaar. Bij een koers-winstverhouding van 22 betekent dat dat de PEG-ratio (Price/Earnings to Growth, k/w gedeeld door groei) op 0,7 ligt.

Bij de huidige lage rentestand zijn er op de wereldbeurzen maar weinig aandelen te vinden met zo’n lage PEG-ratio.

Baidu: het Chinese Google en YouTube

Baidu is te zien als het Chinese Google. Het bedrijf werd in 2000 opgericht door Robin Li en Eric Xu, heeft een hoofdkantoor in China, maar staat officieel geregistreerd op de Kaaimaneilanden. Het aandeel werd in 2005 voor 27 dollar aan de Nasdaq genoteerd en werd in 2010 in de verhouding 10 voor 1 gesplitst. De koers loopt nu tegen de 200 dollar dus het rendement is sinds de beursgang astronomisch geweest.

Baidu kent twee hoofdactiviteiten: de zoekmachine Baidu en het videokanaal iQIYI, vergelijkbaar met YouTube. Dat laatste bedrijfsonderdeel heeft sinds 2018 via een ADR onder de ticker IQ ook een beursnotering aan de Nasdaq. iQIYI wordt echter nog volledig door Baidu gecontroleerd en is nog sterk verlieslatend. Het dochterbedrijf heeft een beurswaarde van 10 miljard dollar, Baidu is op de beurs meer dan 60 miljard waard. Baidu is goed winstgevend in termen van EBITDA-marge en rendement op het eigen vermogen (zie de tabel).

De website baidu.com behoort tot de populairste wereldwijd, gemeten naar het aantal bezoekers en pageviews. Daarvan is het leeuwendeel afkomstig uit China. Daarnaast heeft Baidu nog wat andere populaire websites, waaronder een Chinese variant van Wikipedia.

Inkomsten worden vooral gegenereerd met de verkoop van advertenties, kosten gaan zitten in onderzoek en ontwikkeling (R&D) en personeel. Het personeelsbestand is de laatste jaren vrij stabiel rond de 40.000 FTE, terwijl de omzet gestaag doorgroeit. Baidu kent een wat lagere groeivoet dan Alibaba, JD en Tencent en zag de omzetgroei in de jaren 2019 en 2020 zelfs bijna stilvallen. Maar Baidu heeft dan ook van dit viertal de laagste koers-winstverhouding en de groei trekt naar verwachting de komende jaren weer sterk aan. De winst per aandeel loopt volgens analisten op tot omgerekend ruim 11 dollar in 2022. Bij de huidige koers is de k/w dan nog maar 15.

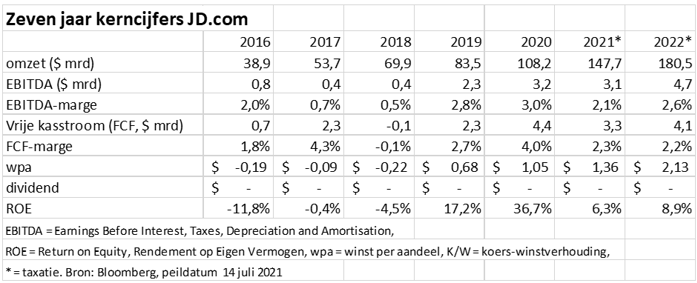

JD.com: grootste Chinese winkelbedrijf

Jingdong, zeggen Chinezen tegen het bedrijf dat onder westerse beleggers bekend is als JD.com. Dit e-commerce bedrijf heeft zijn hoofdkantoor in Peking en is de belangrijkste concurrent van Alibaba’s Tmall. JD is een B2C-platform (business to consumer), waar bedrijven hun artikelen aan particuliere consumenten kunnen slijten, zoals dat ook op Amazon en Bol.com gebeurt.

JD.com is nu het grootste detailhandelsbedrijf van China, en het grootste internetbedrijf qua omzet. Er is zo’n beetje alles te koop: van vers voedsel tot kleding en van elektrische apparaten tot cosmetica. Alle Chinese bedrijven van enige omvang, maar ook westerse giganten als LVMH, Adidas en Nestlé hebben virtuele verkooppunten op de platforms van Jingdong. JD.com heeft zo’n fijnmazig distributienetwerk dat het bij 99 procent van de 1,4 miljard Chinezen dezelfde dag of de volgende dag kan bezorgen. Ongeveer een half miljard mensen bestelden in 2020 ook daadwerkelijk iets via JD.com, meer dan 90 procent daarvan deed dat op een mobiele telefoon. Dat leverde een netto jaaromzet op van omgerekend meer dan 100 miljard dollar.

Net als het Amerikaanse Amazon heeft JD.com al veel geïnvesteerd in kunstmatige intelligentie en bezorging door middel van drones, bezorgrobots en onbemande voertuigen.

De omzetgroei die JD.com sinds 2016 laat zien is indrukwekkend. De winst per aandeel is pas sinds 2019 positief, maar loopt de komende jaren ook snel op.

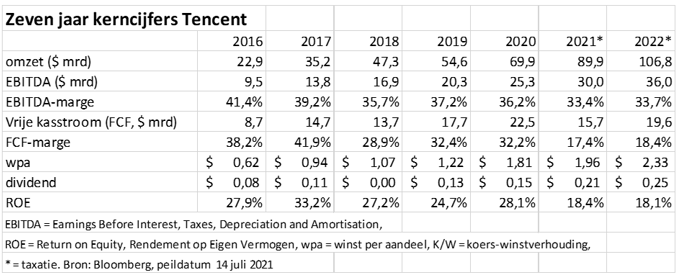

Tencent: kan ook via Prosus

Tencent is vooral groot in online spelletjes en sociale media. De merknamen Weixin en WeChat slaan op dezelfde populaire dienst die te omschrijven is als een combinatie van Facebook, Whatsapp, PayPal en Twitter. Een kwart van de omzet wordt geboekt met financiële en andere zakelijke dienstverlening. Daarnaast zijn advertenties een belangrijke bron van inkomsten.

Tencent is snel gegroeid door overnames, maar de winst per aandeel loopt ook snel op: in de periode van 2016 tot en met de taxatie voor 2022 met zo’n 25 procent per jaar. Tencent kocht in 2016 voor 8,6 miljard dollar een belang van 85 procent in de Finse computerspelmaker Supercell, bekend van spellen als Clash of Clans en Hay Day.

Tencent kreeg in 2004 een beursnotering in Hongkong tegen een introductieprijs waarbij de totale marktkapitalisatie uitkwam op (omgerekend) nog geen miljard Amerikaanse dollar. Die beurswaarde is nu opgelopen tot bijna 700 miljard dollar. Tencent is het enige aandeel van het hier beschreven viertal dat een bescheiden dividend uitkeert, maar met 0,3 procent is dat rendement verwaarloosbaar. Het rendement op het eigen vermogen ligt de komende jaren tegen de 20 procent en de vrije kasstroom loopt op naar bijna 20 miljard dollar in 2022.

Waar Alibaba, Baidu en JD.com zeer actief verhandeld worden op de Nasdaq, is de handel in de Amerikaanse notering van Tencent wat beperkter. Dat aandeel heeft onder de ticker TCEHY een notering op de OTC-markt van de Nasdaq, waar minder strenge regels gelden dan op de hoofdmarkt. Het aandeel behoort in Hongkong onder tickersymbool 700 echter wel tot de elite. Dat aandeel krijgt van 68 analisten (bron: Bloomberg) die het volgen momenteel maar liefst 64 koopadviezen. De ADR met de ticker TCEHY is een belegging in hetzelfde aandeel, maar de prijsvorming is niet altijd ideaal.

Een alternatieve manier om in Tencent te beleggen is behalve de hoofdnotering in Hongkong het op Euronext Amsterdam genoteerde Prosus, onderdeel van de AEX. Het moederbedrijf van Prosus, het Zuid-Afrikaanse mediabedrijf Naspers, stapte al kort na de oprichting in 2001 voor (achteraf) een habbekrats in Tencent. Naspers gaf zijn belangen in buitenlandse ondernemingen met Prosus een aparte beursnotering in Amsterdam omdat het van mening was dat de waarde daarvan niet tot uitdrukking kwam in haar Zuid-Afrikaanse notering.

Dat is niet helemaal gelukt: ook Prosus is op de beurs veel minder waard dan de beleggingen die het bezit. Het schommelt, maar een eenvoudig rekensommetje leert dat alleen al de waarde van het belang dat Prosus nu in Tencent heeft groter is dan de beurswaarde van Prosus zelf. Dan krijgt de belegger er de andere bezittingen van Prosus dus feitelijk gratis bij.

Volgens de laatste gegevens heeft Prosus een belang van 28,9 procent in Tencent, dat is bij de huidige koersen zo’n 167 miljard euro waard. De beurswaarde van Prosus is circa 130 miljard euro. Prosus en Tencent zijn allebei nagenoeg schuldenvrij en Prosus heeft nog verschillende andere belangen ook, in maaltijdbezorgers en mediabedrijven. Dus voor wie Tencent koopwaardig vindt, is Prosus misschien nog wel veel interessanter.

Cloud

Alibaba, Tencent en Baidu zijn ook actief op de snelgroeiende markt van clouddiensten en cloudinfrastructuur. Op die markt is Amazon Web Services (AWS) met een marktaandeel van 32 procent wereldwijd marktleider, voor Azure van Microsoft (20 procent). Google Cloud is met 9 procent nummer drie, Alibaba Cloud is met 6 procent nummer vier. Tencent Cloud doet ook mee en heeft wereldwijd 2 procent van de markt en is nu nummer 7. De markt voor clouddiensten is dit jaar naar schatting goed voor een omzet van 150 miljard dollar en de groei ligt ruim in de dubbele cijfers.

De Chinese cloudmarkt groeit echter nog sneller, en daar is Alibaba met zo’n 40 procent de marktleider. Alibaba voerde in 2019 en 2020 de cloudomzet met meer dan 50 procent per jaar op. In de afgelopen 12 maanden werd omgerekend een omzet van 9,2 miljard dollar behaald, waarop voor het eerst een (bescheiden) positief resultaat kon worden geboekt. Verdere groei zal de winstbijdrage van clouddiensten sterk doen toenemen, zo is de verwachting.

Tencent is met 13,7 procent (eerste kwartaal 2021) na Huawei de nummer drie in China, Baidu is nummer vier met 7,2 procent. Ook hier liggen goede kansen voor winstgevende groei.

Conclusie

Alibaba heeft misschien het meeste te lijden gehad van de strengere Chinese overheid, maar de koers lijkt rond de 200 dollar enigszins tot rust te komen. De waardering van het aandeel is met een koers-winstverhouding van 22 en een PEG-ratio van 0,7 lager dan ooit. Een doorbraak in de Ant-zaak kan het aandeel een belangrijke oppepper geven.

Alibaba is niet de enige die te maken heeft met de tucht van Peking, ook Tencent kreeg in april een forse boete (1,5 miljard dollar) vanwege overtreding van de mededingingsregels en het onjuist rapporteren over investeringen. Het lijkt echter ondenkbaar dat Peking haar grote internetbedrijven helemaal de nek omdraait, want het zijn stuk voor stuk kippen die gouden eieren leggen. Alleen al door regelmatig boetes uit te delen kan de Chinese regering grote gaten in haar begroting dichten. En anders behoort belastingheffing natuurlijk ook gewoon tot de mogelijkheden.

Een reëel risico is wel dat de bedrijven hun Amerikaanse notering moeten opgeven. Dat gebeurde begin 2021 bij de telecommunicatieconcerns China Mobile, China Telecom en China Unicom die hun notering in New York doorgehaald zagen worden. Daar was het overigens op last van de Amerikaanse regering, die investeringen verbood in bedrijven die worden gecontroleerd door het Chinese leger omdat dat een bedreiging zou zijn voor de nationale veiligheid van de VS. Dit zorgde voorafgaand aan de delisting wel voor koersdalingen in de betrokken aandelen, maar beleggers kregen wel de tijd hun aandelen te verkopen of om te ruilen naar de aandelen met een notering in Hongkong.

De beweeglijkheid is sowieso zeer groot in dit segment van de markt. De meeste Chinese aandelen bereikten in februari van dit jaar een tijdelijke koerspiek. Alibaba zakte sindsdien met een kwart, Tencent en JD.com verloren zo’n 30 procent van hun waarde en Baidu daalde zelfs met bijna 50 procent.

Er is dus het nodige van deze koersen af, terwijl de Europese en Amerikaanse beurzen record op record stapelen. De VEB geeft geen beleggingsadvies, oordeelt u vooral zelf of een van deze aandelen bij de huidige koersen een plaats in uw portefeuille verdient.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |