Ondanks de onstuimige groei is crowdfunding in Nederland nog steeds geen volwassen beleggingscategorie. De markt is nog te klein en versnipperd en het toezicht is zwak. De verschillen tussen de aanbieders van crowdfunding zijn groot, zo leert onderzoek naar de vier grootste crowdfundingplatforms in Nederland. Waar moet een belegger op letten?

Wat begon als een goedbedoeld alternatief ter bevordering van kleinschalige financiering, bijvoorbeeld voor de oprichting van dat sympathieke koffietentje op de hoek, is uitgegroeid tot een beleggingscategorie met een redelijke omvang.

De laatste vijf jaren groeide de Nederlandse crowdfundingmarkt met meer dan 25 procent per jaar tot een omvang van ruim 400 miljoen euro in 2020. Het leeuwendeel van dat bedrag werd opgehaald door ondernemingen actief in het midden- en kleinbedrijf; zij waren met 320 miljoen samen goed voor bijna 80 procent van het opgehaalde bedrag.

Exacte cijfers zijn niet voorhanden, wat een rechtstreeks gevolg is van de fragmentatie onder de platforms. Naar schatting zijn inmiddels enkele tienduizenden beleggers via bijna vijftig platforms actief in Nederlandse crowdfunding.

Toch kan nog niet gesproken worden van een volwassen bedrijfstak. Er is nog altijd nauwelijks sprake van wet- en regelgeving en de leenplatforms vallen niet onder zwaar toezicht. Dat gebrek blijkt in de praktijk grote gevolgen te hebben voor hoe de platforms hun diensten aanbieden.

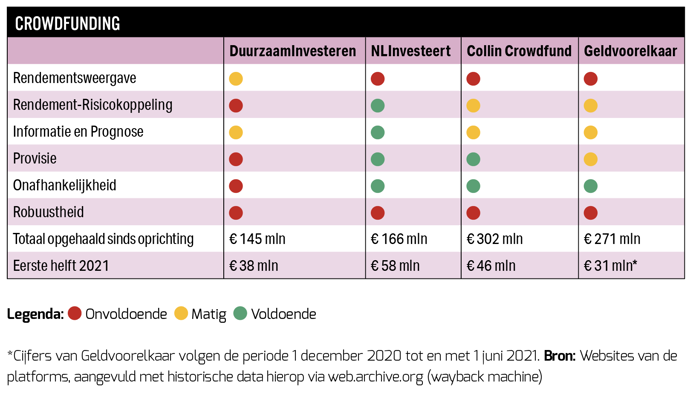

Dat is de conclusie op basis van verkennend onderzoek van de VEB, waarbij de vier grootste platforms – actief in Nederland – beoordeeld werden op zes prestatie-indicatoren. De slotsom is dat beleggen in crowdfunding vaak met risico’s gepaard gaat.

Zo zijn niet alle platforms onafhankelijk, geven de voorgeschotelde rentes vaak een te optimistisch beeld en is de informatie over investeringen niet zelden te summier voor een adequate beoordeling van de risico’s.

Een aantrekkelijk rendement is mogelijk, maar de belegger moet goed weten wat hij doet. Waar moet men op letten bij het selecteren van een crowdfundingplatform en de investeringsproposities?

| Zes tips voor beleggers in crowdfunding: |

1. Spreiden, spreiden, spreiden Ondernemers die financiering zoeken via crowdfunding kunnen of willen vaak niet lenen van de bank. Dat is niet zonder reden: het risico op wanbetaling is bij veel projecten aanzienlijk. Zeker voor beleggers met een kleinere portefeuille zijn de grotere instapbedragen – 500 of 1000 euro per project – te groot om voldoende te kunnen spreiden. Kies dan voor een platform dat toegankelijker is, zoals Geldvoorelkaar of Collin Crowdfund, waar al vanaf 100 euro kan worden geïnvesteerd. Ook is het door gebrek aan inzicht in de stabiliteit van de platforms verstandig de investeringen via meerdere platforms te laten lopen. 2. Klein deel vermogen De toezichthouder AFM adviseert investeringen in crowdfunding tot maximaal 10 procent van de beleggingsportefeuille te beperken. 3. Vermijd hoog-risicosectoren Vermijd investeringen in sectoren die berucht zijn om lage winstmarges en een hoge gevoeligheid naar de economie. Denk bijvoorbeeld aan de horeca, transport en de handel. Ook bij bedrijven die veel werken met contant geld is het (fraude)risico groter. Let extra op bij investeringen in vastgoed: door de soms extreem hoge beleningsgraden die kunnen oplopen tot wel 100 procent, moet al flink worden afgeschreven als vastgoedprijzen licht dalen. 4. Vermijd aflossingsvrije leningen Kies vooral leningen uit waarbij tussentijds wordt afgelost. Het risico neemt dan af met de looptijd. Het risico dat een onderneming geen herfinanciering voor een lening kan vinden, wordt hiermee omzeild. 5. Ga niet op jacht naar het hoogste brutorendement Proposities schotelen vaak rooskleurige brutorendementen voor. Maar deze percentages houden geen rekening met kosten en wanbetaling. Neem dus het faillissementsrisico mee bij de beoordeling van investeringsproposities. 6. Zit klaar Leningen zijn doorgaans 48 uur voordat beleggers kunnen inschrijven in te zien. Daarna komt het vaak voor dat proposities in recordtijd worden volgeschreven. Bij Collin Crowdfund gebeurt dit meestal in minder dan een uur. |

1. Flink gat tussen bruto- en nettorendement

De platforms schermen met rendementen die kunnen oplopen tot 12 procent op individuele projecten. Maar van deze bruto rentepercentages moeten nog wel de kosten die het platform rekent en verliezen als gevolg van wanbetaling worden afgetrokken. Hoewel aanbieders wel op platformniveau weergeven wat de totale kosten en wanbetalingen zijn, blijft het voor investeerders op individuele projecten niet eenvoudig om vooraf een goede inschatting te maken van het te verwachten nettorendement.

Het zou helpen als de platforms de projecten aanprijzen met een verwacht nettorendement, waar de kosten al zijn inbegrepen. De kosten zijn immers vooraf bekend, en kunnen dus eenvoudig worden meegenomen in de rendementsverwachting.

Nog beter zou het zijn als het platform een schatting geeft van het deel van de investering dat mogelijk niet terugkomt door wanbetaling, het zogenoemde default-percentage. Het moet mogelijk zijn om een verwacht default-percentage bij de risicocategorie te noteren, zeker omdat de platforms gaandeweg steeds meer ervaring opdoen met hoe veilig bepaalde soorten leningen zijn.

Gebrekkig inzicht

Geen van de vier platforms geeft dus een overzicht met platformkosten en inschatting van de wanbetaling per risicocategorie bij projecten. Ten aanzien van de platformkosten komt Duurzaaminvesteren.nl nog het meest in de buurt.

Het is even zoeken, maar van elke lening wordt een informatiedocument gepubliceerd waar het verwachte effectieve rendement, na de kosten die het platform rekent, is opgenomen. Wanbetalingen zijn hierin dus nog niet meegenomen.

De kosten bij NLInvesteert en Collin Crowdfund zijn gemakkelijker te vinden op de website (1,2 procent per jaar beheerkosten). Dat de twee aanbieders de kosten niet meteen al verwerken in het rendement dat beleggers wordt voorgespiegeld is een gemiste kans.

Geldvoorelkaar.nl doet een poging om de kans op insolventie per project weer te geven, via de zogenoemde Graydon Probability of Default-indicator. Het getal geeft een indicatie van het risico dat de onderneming in het eerste jaar failliet gaat. Maar deze indicator geeft matig inzicht in het risico op verlies over de hele looptijd van de investering.

In het Verenigd Koninkrijk, een gidsland als het gaat om crowdfunding, zijn platforms wel verplicht om de verwachte wanbetalingen per leningcategorie te publiceren, zo geeft Lex van Teeffelen, Lector Financieel Economische Innovatie aan de Hogeschool Utrecht, aan. “Als deze verwachting niet uitkomt, moeten de pricing (voornamelijk de rente, red.) of de risicobeoordeling op deze platforms worden aangepast.”

Vervroegd aflossen

Naast kosten en wanbetaling is er nog een andere reden dat voorgespiegelde bruto-rendementen een te rooskleurig beeld geven van het rendement dat daadwerkelijk behaald zal worden. Het vervroegd aflossen van leningen verlaagt het rendement. De bedrijven die er het beste voorstaan zullen het vaakst versneld terugbetalen, waardoor – als vanzelf – het aandeel probleemleningen een groter deel van de portefeuille gaat uitmaken. De boete die bij vervroegd aflossen wordt betaald, is doorgaans te klein om het misgelopen rendement te compenseren.

| Selectie van platforms |

| -Voor dit onderzoek zijn platforms meegenomen die sinds hun oprichting in totaal minimaal 100 miljoen euro aan funding hebben opgehaald. Deze platforms hebben de beste kans tegen een stootje te kunnen. Bovendien zijn investeerders ook verzekerd van een min of meer doorlopend aanbod van leningen om in te investeren. -De VEB legde de platforms langs de meetlat door naar zes indicatoren te kijken. Over de gehele linie scoort de crowdfundingsector onvoldoende. Zo wordt vaak onvoldoende duidelijk hoe de rente van een lening precies wordt vastgesteld. Ook moeten platforms meer inzicht geven in de eigen financiële buffers. |

2. Onduidelijk hoe rendement wordt bepaald

Idealiter maakt het platform een koppeling tussen het rendement en het gelopen risico. Hoe groter de kans is (een deel van) de inleg kwijt te raken, des te hoger het rendement moet zijn om voor dit risico te compenseren. Maar over de gehele linie maken platforms onvoldoende duidelijk hoe de verhouding tussen risico en rendement is vastgesteld.

NLInvesteert is het enige platform dat het risico en rendement aan elkaar koppelt. Dit platform heeft een eigen puntensysteem ontwikkeld dat kijkt naar bijvoorbeeld de solvabiliteit, liquiditeit en verdiencapaciteit van de onderneming. Op basis van deze risicoscore wordt vervolgens een bijbehorend rentepercentage becijferd. Voor beleggers is redelijk inzichtelijk hoe de risico-opslag wordt vastgesteld.

Niet bij alle platforms is het verband tussen risico en rendement helder. Zo werkt Collin Crowdfund met een risicomodel, maar de bandbreedte van de rentes die daaruit rolt, is groot. De beste score (zeer goed) levert tussen de 4,9 en 6,5 procent rente op terwijl de één na slechtste categorie (ruim voldoende) tussen de 6 en 8,5 procent biedt. Doordat het model zoveel ruimte toelaat, kan het voorkomen dat een risicovol project minder rente oplevert dan een defensievere lening.

Bij DuurzaamInvesteren is helemaal ongewis hoe het rentepercentage tot stand komt. Op de website is geen risicoclassificatiesysteem te vinden.

Geldvoorelkaar.nl hanteert een alternatief systeem, dat meer is gebaseerd op vraag en aanbod. Dit platform wijst op verschillende risico-indicatoren van de lening, maar geeft de ondernemers de vrijheid om zelf een rentepercentage vast te stellen. Indien onvoldoende beleggers inschrijven op de lening, kan de onderneming alsnog de rente opschroeven of andere extraatjes bieden. Zo werd onlangs de rente van de lening voor een vastgoedproject op Ameland verhoogd van 5,5 naar 6,2 procent. Ook werden potentiële investeerders verleid met een arrangement in het te bouwen verblijf, mits er voor een voldoende groot bedrag werd ingetekend.

3. Platforms maken geen beoordeling van prognoses ondernemer

De ondernemers stellen bij hun kredietaanvraag de financiële vooruitzichten voor de onderneming op. Deze worden vervolgens door het platform gebruikt voor onder andere de risico-inventarisatie. Een door het platform ingehuurde derde, of het platform zelf, maakt geen inschatting van het realiteitsgehalte van de vooruitzichten. Het risico bestaat dat de ondernemers de zaken veel te rooskleurig voorstellen, om maar een lage rente te krijgen.

Gelukkig zijn bij de grotere financieringen, zeker bij al bestaande ondernemingen, vaak wel externe partijen betrokken. Denk aan een accountant die de jaarcijfers heeft samengesteld en een adviseur die de onderneming helpt bij het maken van een prognose.

Zo is bij het project “Overname Lunchcafé Brasserie De Bult” op geldvoorelkaar.nl de prognose opgesteld door de leningnemers, waarbij een lokaal accountantskantoor heeft geadviseerd. Maar ideaal is de situatie waarbij de slager het eigen vlees keurt niet.

De adviseur wordt immers ingeschakeld door de ondernemer en de accountant – indien deze al aanwezig is – helpt de ondernemer alleen maar met het opstellen van de jaarcijfers. De accountant velt in de regel geen oordeel over de correctheid van de cijfers.

De VEB zou graag zien dat platforms een onafhankelijke derde partij inschakelen om te beoordelen of de cijfers kloppen en de vooruitzichten reëel zijn. Bij kleinere leningen is dit mogelijk te duur, maar het zou in ieder geval een verbetering zijn als het platform dan de prognose onderschrijft.

Voor zover wij konden nagaan biedt alleen NLInvesteert een dienst die hier min of meer in voorziet. Dit platform helpt de ondernemer ook met het opstellen van de financieringsaanvraag, waarbij regelmatig ook naar andere financieringsbronnen wordt gekeken – denk aan krediet van de bank of een familiefonds. Het platform gaat daarmee verder dan traditionele crowdfunders, waarbij alleen als een ‘marktplaats voor geld’ wordt opgetreden. Maar, hier is wel markt voor. “Vaak hebben ondernemers niet alleen geld nodig, maar ook advies”, legt Lex van Teeffelen uit.

4. Provisie geïnd voor de eerste rentebetaling is overgemaakt

De VEB vindt het ongepast dat sommige platforms het grootste deel van de provisies direct na de plaatsing van een lening bij beleggers innen. De belangen van beleggers en het platform lopen hierdoor niet meer parallel.

Als alles goed gaat, is het platform niet meer dan een doorgeefluik, waarin rentebetalingen en aflossingen van de ondernemer naar de belegger vloeien. Maar als de onderneming in zwaar weer komt, ligt er een zware verantwoordelijkheid voor het platform om de verliezen voor beleggers zo veel mogelijk te beperken.

Door de afhankelijkheid van elkaar gaan belegger en platform een langetermijnrelatie aan. De vergoedingsstructuur van het platform zou de belangenparallelliteit tussen belegger en platform moeten versterken.

Een eenmalige succesfee, of zoals DuurzaamInvesteren omschrijft ‘transactiekosten’, is ongepast. Deze kosten bedragen tussen de 0 en 3 procent van de lening en worden meteen geïncasseerd na plaatsing. Nog voordat investeerders de eerste rentebetaling hebben ontvangen, heeft het platform de volledige fee al binnen.

Zuiver

De VEB vindt een vergoedingsstructuur waarbij de beheerprovisie periodiek wordt ingehouden van de rentebetalingen over de looptijd van de lening gepast. Ook zou bij wanbetaling de provisie moeten worden opgeschort tot de ondernemer weer betaalt.

NLInvesteert en Collin Crowdfund hebben het meest zuivere model. De twee platforms brengen de investeerders een beheervergoeding van omgerekend 1,2 procent per jaar in rekening over het gemiddelde uitstaande saldo.

Geldvoorelkaar.nl heeft een tussenvorm gevonden. Het platform werkt wel met een succesvergoeding, maar deze wordt gedurende de looptijd van de lening geïncasseerd. Nadeel is dat de helft van deze fee al wordt ingehouden op de eerste drie maandbetalingen. De andere helft volgt elk jaar over de looptijd van de lening. Indien sprake is van een insolventie, wordt de fee niet meer ingehouden.

5. Niet alle platforms zijn onafhankelijk

Er mogen nooit twijfels bestaan over de onafhankelijkheid van een platform. Het is daarom een affront dat op sommige platforms leningen worden aangeboden die uit de stal komen van minderheidsaandeelhouders.

Dit gebeurt bijvoorbeeld op het platform DuurzaamInvesteren. Greenchoice, een leverancier van groene stroom, is met 20 procent van de aandelen een aandeelhouder van dit platform.

Greenchoice gebruikte in mei dit jaar het eigen platform om een lening van 15 miljoen euro van een grootschalig zonnestroomproject te verkopen. Hoewel de wetgever dit toelaat zolang de aandeelhouder niet meer dan 20 procent van de aandelen van het platform in handen heeft, is deze werkwijze in de ogen van de VEB onwenselijk.

Stel dat het project uit de koker van Greenchoice onverhoopt mislukt. Is DuurzaamInvesteren dan even gebrand op het terughalen van gelden als bij projecten die niet uit de stal komen van de aandeelhouder van het platform? “Investeerders zouden er wijs aan doen om te passen voor platforms met zoveel conflicterende belangen”, aldus Lex van Teeffelen.

Gelijke kappen

Extra aandacht is vereist bij het zogeheten cofinancieren, een fenomeen dat steeds populairder wordt. Hierbij worden naast crowdfunding ook bankkredieten of grote leningen van welgestelden opgehaald.

Voor crowdfunders zou duidelijk moeten zijn onder welke voorwaarden de co-financiers meedoen (rente, aflosboete, et cetera). Maar dat wordt niet bij ieder platform duidelijk. NLInvesteert is het meest open over de verdeling tussen de inbreng van de crowd en de rest. Maar ook hier is de informatie over de voorwaarden summier.

| Verhulde pijn in de coronacrisis |

|

De coronacrisis was de eerste serieuze test voor de robuustheid van de crowdfundmarkt. De resultaten zijn op het eerste gezicht bemoedigend. Het aanbod van en de vraag naar leningen bleef redelijk op peil, met een totaalstand van rond de 420 miljoen euro in zowel 2019 als 2020. Maar er was dus geen sprake meer van groei. |

6. Onduidelijkheid over stootkussens

Ervaren crowdfunders zullen met plezier de financiële cijfers doorspitten van investeringsproposities om een inschatting te maken van de risico’s en rendementen. Maar het grootste risico bij crowdfunding ligt niet bij individuele projecten, maar bij het platform zelf.

Het leeuwendeel van de bijna 50 platforms die momenteel actief zijn in Nederland zal verlieslatend zijn. Het is aannemelijk dat veel platforms onrendabel blijven en op enig moment moeten stoppen met de dienstverlening. Dat is eerder gebeurd.

Platform Fundingcircle betrad in 2015 de markt en zette tot maart 2020 meer dan 220 miljoen euro aan leningen uit. Daarna stopte het platform van de ene op de andere dag met zijn dienstverlening voor particulieren in Nederland en Duitsland. Die markten zouden niet rendabel zijn.

Ook de crowdfundingpoot van spaarbank Knab kon niet zelfstandig voortbestaan. Het platform werd in 2019 overgenomen door Collin Crowdfund.

De platforms zijn zo ingericht dat bij omvallen rentes en aflossingen gewoon kunnen worden doorbetaald aan de investeerders. De leningen zijn namelijk ondergebracht in een aparte stichting die de betalingen regelt. Bij een faillissement is het echter de vraag in hoeverre het platform nog een prikkel heeft om achter ondernemers met een betalingsachterstand aan te gaan. Ook lijkt het onwaarschijnlijk dat de klantenservice operationeel blijft.

Het is daarom zorgwekkend dat platforms weinig of zelfs helemaal geen inzicht geven in hun financiën. Het is in de ogen van de VEB essentieel dat de platforms een jaarrekening openbaar maken, en bij voorkeur ratio’s als de solvabiliteit op kwartaalbasis delen. “Het is netjes dat Collin Crowdfund hier een eerste aanzet toe heeft gedaan”, laat Lex van Teeffelen weten. “Maar voor platforms in Engeland en de Baltische Staten is het gebruikelijk hun financiële jaarverslagen openbaar te maken.” Hier is in de ogen van de VEB nog veel te verbeteren. Zo ontbreekt essentiële informatie om in beeld te krijgen of een platform winstgevend is.

De Europese wetgever schrijft voor dat platforms een jaarrekening moeten overleggen aan de lokale toezichthouder, in Nederland de AFM. Maar beleggers krijgen deze informatie niet te zien. De VEB roept platforms op om meer financiële informatie te delen.

Zolang beleggers geen inkijkje in de boeken krijgen, is het voor de crowdfundbelegger aan te raden meerdere platforms te gebruiken. Zo wordt het risico van (het faillissement van) platforms gespreid.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |