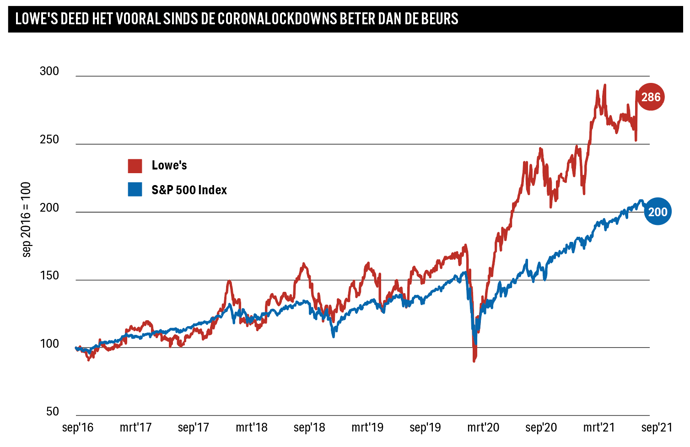

Hendrik Oude Nijhuis licht zijn enthousiasme over de Amerikaanse bouwmarkt-keten Lowe’s toe. Hij vindt het aandeel vooral een aantrekkelijke belegging omdat Amerikanen hun eigen woning ook steeds meer als een belegging zien. Ze steken er daarom steeds meer geld in.

Het Amerikaanse Lowe’s Companies is op Home Depot na de grootste doe-het-zelf-keten ter wereld. Iedere week bezoeken zo’n 20 miljoen klanten een filiaal van Lowe’s. Lowe’s telt bijna 2.000 eigen filialen – daarnaast zijn er nog zo’n 200 franchisefilialen – waarvan het merendeel in de Verenigde Staten en de rest in Canada te vinden is.

Over de ontwikkeling van de Amerikaanse nieuwbouwmarkt ben ik optimistisch gestemd, aangezien de vraag het aanbod van nieuwe woningen fors overstijgt. Na de kredietcrisis is er jarenlang te weinig gebouwd om in de (vervangings)vraag te voorzien, waardoor het tekort aan nieuwbouwwoningen is opgelopen.

Voor Lowe’s zijn echter vooral de bestedingen aan onderhoud en reparaties van belang. En voor die bestedingen vormt de huizenprijs een belangrijke factor. Wanneer huizenprijzen stijgen – zoals nu – zien consumenten bestedingen aan onderhoud en reparaties niet meer zozeer als een kostenpost waar goed op gelet moet worden, maar meer als een investering die zich uit in een hogere woningwaarde.

Lowe’s versus Home Depot

Vergeleken met Home Depot geldt dat Lowe’s wat meer servicegericht is: het personeel is er meer op gericht de klant van gedegen adviezen te voorzien. Lowe’s biedt haar medewerkers hiertoe voortdurend allerlei cursussen aan.

Home Depot heeft dan weer een wat betere positie voor wat betreft het samenwerken met professionele klusbedrijven, iets waar ook Lowe’s zich overigens meer op wil toeleggen. Lowe’s (89,6 miljard dollar omzet) geniet goed bezien samen met Home Depot (132,1 miljard dollar omzet) een duopolie op de Amerikaanse doe-het-zelf-markt. Deze markt is voor de rest nog altijd behoorlijk gefragmenteerd en aannemelijk is dat beide ketens verder marktaandeel zullen winnen.

Recente kwartaalcijfers

Bij de bekendmaking van de meest recente kwartaalcijfers – die beter waren dan verwacht – kondigde Lowe’s aan de omzetprognose voor dit jaar te verhogen van 86 miljard dollar naar 92 miljard dollar. Weliswaar daalden de identieke winkelverkopen in de Verenigde Staten afgelopen kwartaal met 2,2 procent, maar een jaar eerder was dan ook sprake geweest van een exceptionele toename van 35,1 procent. Anders gesteld: de identieke winkelverkopen lagen afgelopen kwartaal nog steeds heel fors (32 procent) boven het niveau van hetzelfde kwartaal twee jaar eerder, van voor de pandemie.

Opmerkelijk is dat Lowe’s ook ten tijde van de meest donkere dagen van de Amerikaanse huizenmarktcrisis (2007-2009) gewoon winstgevend was. De omzetstijging tot 92 miljard dollar die voor dit jaar wordt verwacht, is misschien bescheiden, maar de doorgevoerde verbeteringen in onder meer het distributienetwerk maken dat de winstmarge naar verwachting zal oplopen. Bovendien vormt de inkoop van eigen aandelen – voor dit jaar alleen staat daarvoor liefst 9 miljard dollar gepland – een extra stimulans voor de ontwikkeling van de winst per aandeel.

Groeikansen

Lowe’s heeft nog een groeikans. Het bedrijf kan namelijk nog beperkt doorgaan met het openen van nieuwe filialen, met name in stedelijke gebieden in de Verenigde Staten, want daar is het bedrijf nu nog wat ondervertegenwoordigd.

Aandachtspunt blijft uiteraard wel de Amerikaanse huizenmarkt, zowel wat betreft de markt voor nieuwbouwwoningen als de ontwikkeling van de huizenprijs. Andere aandachtspunten vormen de recent fors schommelende prijzen van hout en het stevig oplopen van de prijzen van vele andere grondstoffen, arbeidskrachten en transport. Voor een bedrijf als Lowe’s mag verwacht worden dat hogere kosten, mochten die structureel blijken, kunnen worden doorberekend aan de klant.

Aantrekkelijk al met al

Het management van Lowe’s focust onder Marvin Ellison op kostenbeheersing, vergroten van het marktaandeel en op winstgevende groei. Ellison is eerder in zijn carrière in uiteenlopende functies werkzaam geweest voor verschillende grote retailers, waaronder concurrent Home Depot.

De winstgevendheid is met een return on invested capital van circa 37 procent prima te noemen terwijl de waardering met een earnings yield van ruim 7 procent aantrekkelijk is. Dit in combinatie met de vrij gunstige vooruitzichten en het aandeelhoudersvriendelijke management maakt dat ik zelf nog niet eens zo lang geleden aandelen Lowe’s heb gekocht.

Over de auteur

Hendrik Oude Nijhuis is een expert op het gebied van waardebeleggen en auteur van de bestseller: ‘Leer beleggen als Warren Buffett - zijn beleggingsstrategie in theorie & praktijk’ (www.beterinbeleggen.nl). De auteur bezit aandelen Lowe’s.

|

Hendrik Oude Nijhuis kijkt net als Warren Buffett graag naar de volgende waarderingsmaatstaven: |

|

Return On Invested Capital (ROIC) |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |