Coolblue groeit al jaren zonder kapitaal op te hoeven halen. De geheime formule is dat de webwinkel toeleveranciers pas betaalt als het geld van klanten al weken op de rekening staat. Als verkopen stijgen ligt de kasstroom hierdoor veel hoger dan de winst. De keerzijde is dat bij tegenwind juist een cashtekort kan ontstaan.

Na eerder te hebben geflirt met het idee, maakte Coolblue vorige week bekend voor het eind van de maand de gang naar de beurs te willen maken.

Een prijs voor de aandelen is nog niet vastgesteld. Maar in het geruchtencircuit wordt gefluisterd dat een waardering tussen de 4 en 6 miljard euro in het verschiet ligt.

Beleggers zouden hiermee ergens tussen 65 en 100 keer de nettowinst van circa 60 miljoen euro van vorig jaar voor de aandelen betalen.

Die winst zal de komende jaren nog hard groeien. Maar beursexperts lieten weten dat dit een hoge koers-winstverhouding is voor een bedrijf met lage nettowinstmarges (3 procent) dat actief is in een sector die nog concurrerender zal worden met de opmars van Amazon in Nederland.

De nettowinst geeft echter een pessimistisch beeld van de cash die bij de Rotterdamse webwinkel binnenstroomt.

Factor 3

Oprichter en topman Pieter Zwart mag dan op geheel eigen en ludieke wijze de klant centraal stellen, de aandeelhouders – Zwart heeft zelf nog steeds de helft van de aandelen – worden niet vergeten.

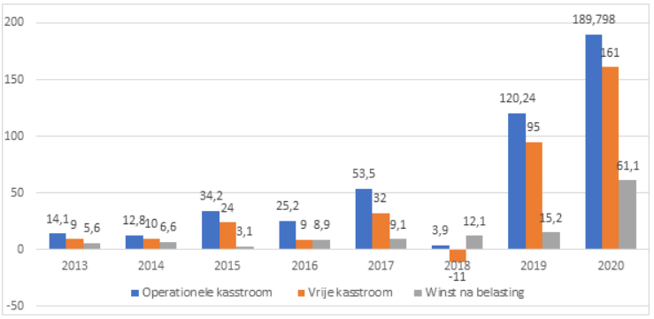

In de periode 2013-2020 boekte Coolblue bij elkaar 122 miljoen euro (netto)winst. Maar in dezelfde acht jaar stroomde er per saldo circa 330 miljoen euro in de kas van de webwinkel (optelsom van de vrije kasstroom).

Het gat tussen winst en kasstroom kan maar door één ding verklaard worden: een negatief werkkapitaal.

‘Dit is een goede zaak want het betekent dat we het grootste deel van onze producten kunnen verkopen voordat we zelf onze leveranciers moeten betalen’, zo legde Coolblue al uit in het jaaroverzicht van 2017.

In alle jaren lag de vrije kasstroom hoger dan de nettowinst, met uitzondering van het jaar 2018. Het bedrijf hield dat jaar strategisch hoge voorraden aan om klanten in december veel keuze te kunnen bieden. Ook werden toen ‘speciale deals met hogere marges’ afgesloten, zo meldt het jaarverslag.

Nauwelijks winst maar hoge kasstroom

*Bron. Jaarrapporten Coolblue. Cijfers in miljoenen euro. Om de cijfers beter vergelijkbaar te maken heeft de VEB in de jaren 2019 en 2020 een correctie gemaakt voor leases in verband met verandering van boekhoudregels.

Voor de goede orde: de vrije kasstroom houdt al rekening met (groei)investeringen – denk aan de recente automatisering van het magazijn in Tilburg, de uitrol van Coolblue-winkels (nu 17) en de aanschaf van bezorgbakfietsen. Maar ook alle uitgaven die samenhangen met het verbeteren van de digitale infrastructuur zitten al in die vrije kasstroom.

De onstuimige groei van Coolblue – de omzet verachtvoudigde bijna sinds 2013 tot circa 2 miljard euro in 2020 – werd dus eigenlijk gefinancierd door de bedrijven die de tandenborstels (Philips), laptops (Acer) en wasmachines (Miele) op het digitale schap van Coolblue hebben liggen.

Door een economische bril bekeken hebben de ruime betalingstermijnen die Coolblue bedingt bij toeleveranciers veel weg van een renteloze lening. Hierdoor kon en kan het platform hard groeien zonder dat daar extern kapitaal voor nodig is.

Cyclus

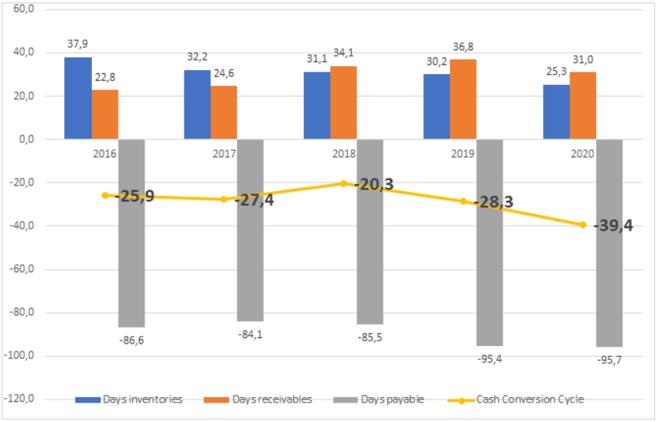

Om de werkkapitaalpositie van Coolblue goed op de lens te krijgen kan worden gekeken naar de zogenaamde cash conversie cyclus (CCC). Die meet de tijd – uitgedrukt in dagen – die een bedrijf nodig heeft om zijn investeringen in voorraden om te zetten in harde contanten uit verkopen.

Het eerste deel van de formule telt op hoeveel dagen geld op slot zit in voorraden (in het geval van Coolblue 25 dagen in 2020) en debiteuren, oftewel de termijn waarin de (gemiddelde) klant betaalt voor geleverde producten (31 dagen).

Daar wordt vervolgens het aantal dagen dat het bedrijf zelf neemt om toeleveranciers te betalen van afgetrokken (96 dagen). Dit is in feite de eerder genoemde gratis financiering die als een soort bank optreedt.

Toeval of niet zo vlak voor de beursgang, maar in 2020 stond het aantal dagen op een laagterecord van minus 40 dagen (25 dagen voorraad + 31 dagen debiteuren – 96 dagen crediteuren).

Plat geslagen betekent dit dat Coolblue een kleine 6 weken eerder betaald krijgt dan dat het leveranciers zelf betaalt.

Cash conversiecyclus vlak voor de beursgang gunstiger dan ooit

Berekeningen VEB op basis van jaaroverzichten Coolblue.

Waar de cashconversiecyclus bij de meeste bedrijven positief is, is deze bij Coolblue (structureel) negatief. In het algemeen zijn investeringen in werkkapitaal nodig om een onderneming draaiende te houden. Het is de reden dat kasstromen veelal lager liggen dan winsten.

Om een idee te geven. Een supermarktconcern als Ahold Delhaize, een berucht geval als het gaat om het uitknijpen van kleine toeleveranciers, doet het met een conversiecyclus van minus 18 dagen slechter (lees: minder goed) dan Coolblue (minus 40 dagen).

Steeds efficiënter voorraadbeheer door bijvoorbeeld meer robotarmen in distributiecentra – het aantal dagen voorraad daalde van 38 dagen in 2016 tot 25 dagen – levert een bijdrage aan Coolblue’s gunstige werkkapitaalpositie.

Maar de kasstroom krijgt echt een impuls door de zeer gunstige betalingstermijnvoorwaarden voor leveranciers. De eigen betalingstermijn voor crediteuren bedroeg 96 dagen in 2020.

Toeleveranciers moesten vorig jaar circa 10 dagen langer wachten op betalingen dan vier jaar eerder (2016: 86 dagen).

Het is ongetwijfeld zo dat Coolblue door steeds grotere inkooporders betere betalingscondities kan afdwingen. Maar de vraag lijkt nu vooral hoeveel rek er nog is voordat leveranciers gaan tegensputteren. In dit licht is saillant dat de crediteurendagen vorig jaar niet meer stegen (zowel in 2019 als 2020: 96 dagen).

Plots cashtekort

Beleggers die overwegen in te schrijven op de aandelen moeten zich realiseren dat negatief werkkapitaal ook een keerzijde heeft.

In goede tijden maakt het negatieve werkkapitaal van Coolblue een cashmachine. Maar als de groei in verkopen stilvalt of zelfs daalt, dan bestaat het risico dat er plots een tekort aan cash ontstaat.

Als de virtuele mandjes leeg blijven omdat klanten wegblijven droogt de instroom van cash op terwijl (investeringen in) voorraden aanvankelijk oplopen en toeleveranciers (uiteindelijk) betaald moeten worden.

Door de structurele trend van bricks naar clicks, helemaal voor elektronica, werd het risico op een omzetterugval klein geacht. Maar deze week maakte het Financieele Dagblad bekend dat bij Coolblue door een tekort aan bezorgers en personeel in het distributiecentrum in Tilburg ‘de winst in de afgelopen maanden hard is gedaald’.

Indien Coolblue’s verkoopmotor door dit soort problematiek stilvalt, is aannemelijk dat de kasstroom zwaar in het rood duikt.

Aangezien verwachte kasstromen bepalend zijn voor de waardering van een aandeel is goed mogelijk dat Coolblue’s uitgiftekoers, die waarschijnlijk over enkele dagen bekend zal worden, eerder bij de 4 miljard euro dan bij de 6 miljard euro zal liggen.

| Coolblue naar de beurs |

|

|