De langverwachte investeerdersdag van Just Eat Takeaway (JET) is door de markt lauw ontvangen. Afgaand op de lage beurswaardering zetten beleggers grote vraagtekens bij het realiteitsgehalte van de afgegeven financiële doelen voor de lange termijn.

Een plots opgestapte bestuurder, Amerikaanse lokale overheden die zich bemoeien met de tarieven, oplopende verliezen en tegenvallende groei in de VS. Aandeelhouders van maaltijdbezorger JET hebben de afgelopen maanden flink wat slecht nieuws moeten verwerken.

Om met de positieve boodschap te beginnen: JET-bestuursvoorzitter Jitse Groen gaf afgelopen week, tijdens de eerste investeerdersdag van het bedrijf sinds de beursgang in de herfst van 2016, aan dat de verliezen van de maaltijdbezorger na dit jaar zullen dalen. ‘De piek in verliezen ligt achter ons’, zo bezwoer Groen andermaal.

Het moederbedrijf van Thuisbezorgd.nl laat naar eigen zeggen binnenkort een periode van verhoogde investeringen achter zich. ‘We hebben een periode van piekverliezen doorgemaakt vanwege noodzakelijke investeringen en we geloven dat we een duidelijk pad naar winstgevendheid hebben’, aldus Groen.

Waar voor dit jaar een verlies (operationeel resultaat, ebitda) van 1 tot 1,5 procent van de omzet wordt verwacht, moet dit cijfer volgend jaar verbeteren tot een min van maximaal 0,8 procent van de totale orderwaarde. Deze orderwaarde heeft JET sinds kort als kerncijfer geïntroduceerd. Dat cijfer, de zogeheten bruto transactiewaarde (gross

transaction value, GTV), is de som van het bedrag van de bestelling, belastingen, de bezorgkosten en eventuele fooien.

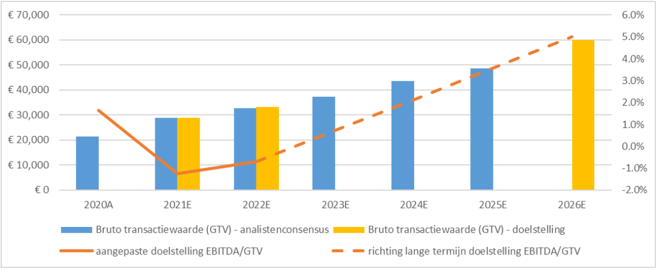

Deze bruto transactiewaarde zal dit jaar uitkomen tussen de 28 tot 30 miljard euro, om in 2022 met circa 15 procent te stijgen, aldus de prognose van Groen. Hij verwacht de komende jaren onverminderd te blijven groeien. Over vijf jaar denkt JET een totale orderwaarde over haar platform te zien gaan van circa 60 miljard euro.

Onder druk van spelers die wel zelf bezorgen is JET noodgedwongen opgeschoven naar een zogenoemd hybride model. Via de eigen website en mobiele applicatie kunnen consumenten hun pizza of pasta bestellen, maar JET neemt ook steeds meer de bezorging van het eten zelf ter hand. Voorheen was dat vooral de taak van de restaurants. Deze strategische draai, Groen zei tot voor kort dat met bezorging in Europa niets te verdienen viel, gaat gepaard met aanzienlijke verliezen. Ook betekent de andere aanpak dat JET nog langer vooral kijkt naar marktaandeel en niet naar zwarte cijfers.

Hockeystick

Niet alleen zei Jitse Groen dat de verliezen gestaag zullen dalen, hij kwam ook met een prognose voor de langere termijn. JET denkt dat het op de langere termijn een ebitda-marge kan halen van meer dan vijf procent.

Deze stevige margeverbetering zal volgens de maaltijdbezorger het gevolg zijn van netwerkeffecten waar JET als marktleider het meest van profiteert. Meer aangesloten restaurants leidt tot meer bestellingen en die op hun beurt weer tot een grotere aantrekkingskracht van het bestelplatform.

Om dit vergezicht te kunnen halen, moet zowel de omzet per order toenemen (als gevolg van hogere uitgaven per order en bezorgfees) en anderzijds de eigen bezorg- en marketingkosten per order dalen. Het gevolg: een hogere ebitda per bestelling.

JET waagt zich met de langetermijnverwachting van een winstgevendheid van meer dan vijf procent aan wat in jargon ook wel een ‘hockeystick’-voorspelling wordt genoemd. Een lijn die plots snel omhoog schiet in de grafiek nadat deze eerst enige tijd neerwaarts heeft bewogen vanwege hoge aanloopinvesteringen. Zo’n abrupte knik gaat vaak door het leven als een niet al te reële prognose.

De hockeystick van JET: een sterk stijgende ebitda-marge

Bron: JET, Bloomberg, in miljoenen

Indien de maaltijdbezorger zowel een GTV van 60 miljard euro als een winstmarge van vijf procent behaalt dan stijgt het bedrijfsresultaat (ebitda) tot drie miljard euro in 2026.

Een snelle rekensom leert dat het aandeel JET bij een ondernemingswaarde (beurswaarde plus nettoschuld) van minder dan 13 miljard euro slechts vier keer de over vijf jaar verwachte ebitda kost. Voor het idee: deze waarderingsmultiple ligt al snel een factor twee tot vijf hoger bij concurrenten als Delivery Hero en DoorDash.

De lage waardering verraadt dat beleggers weinig geloof hebben in de haalbaarheid van JET’s ambitieuze financiële doelen. Tijdens de investeerdersdag vroeg één van de aanwezige analisten welk tijdspad gekoppeld is aan de ebitda-margedoelstelling.

Volgens financieel directeur Brent Wissink staat ‘lange termijn’ zeker voor een periode van meer dan vijf jaar. Het maaltijdbezorgbedrijf wil de flexibiliteit hebben om extra te kunnen investeren mocht dat nodig zijn. De vage doelstelling roept de vraag op wat beleggers hebben aan JET’s vergezichten. De gemiddelde analist verwacht bijvoorbeeld een winstgevendheid van minder dan drie procent in 2026 (Bloomberg-taxatie). Dat is ver verwijderd van het eigen doel van meer dan vijf procent.

De verwachtingen waren hoog gespannen in aanloop naar de investeerdersdag. Een grote belegger verweet JET de laatste maanden bijvoorbeeld een ‘rampzalige’ communicatie en draaikonterij over het potentieel van zelf fysiek maaltijden en boodschappen bezorgen.

Maar de daling van het aandeel JET op de investeerdersdag met op het dieptepunt zo’n zes procent laat zien dat echte antwoorden van het bestuur over de strategische koers en verwachte resultaten uitbleven. Hockeysticks zijn gemakkelijk te tekenen, maar ze moeten wel gerealiseerd worden.

| De VS op termijn toch in de etalage |

|

|