Door een koersexplosie gaat ASMI in waardering steeds meer op de succesvolle sectorgenoot uit Veldhoven lijken. Maar in tegenstelling tot ASML heeft het bedrijf uit Almere concurrentie te duchten waardoor de prijsmacht beperkt is. Het roept de vraag op hoeveel rek er nog in de koers zit.

Afgelopen maand hield ASM International (ASMI) voor het eerst in haar geschiedenis een investeerdersdag.

De ambitieuze nieuwe doelstellingen lijken grotendeels verdisconteerd in het aandeel dat dit jaar verdubbelde in waarde. Hoeveel rek is er nog? Een analyse.

Nieuwe groeimarkt

ASMI wist de afgelopen jaren haar leidende marktpositie in een specifiek deel van de snelgroeiende halfgeleiderindustrie aanzienlijk te verbeteren. Het bedrijf uit Almere produceert verschillende soorten front-end-systemen, maar de belangrijkste technologie is de zogenoemde Atomic Layer Deposition (ALD).

Hierbij gaat het om machines die zeer dunne (atomaire) lagen aanbrengen die bijvoorbeeld als isolatie kunnen dienen op de chipwafers. Met deze technologie is het mogelijk om steeds kleinere chips te maken die het hart vormen van apparaten met veel rekenkracht, zoals servers of de nieuwste mobiele telefoons.

Tijdens de investeerdersdag maakte ASMI bekend dat de ALD-markt de komende jaren in omvang zal toenemen van 1,5 miljard dollar vorig jaar naar 3,1 tot 3,7 miljard dollar in 2025. Het midden van deze prognose ligt daarmee enigszins boven datgene waar het analistengilde in aanloop naar de bijeenkomst rekening mee hield.

ASMI kan als marktleider, met 55 procent marktaandeel in 2020, flink profiteren van de groeiende ALD-markt. Alle grote chipfabrikanten – TSMC, Samsung en Intel – maken gebruik van de ALD-systemen van ASMI. Hiermee domineert de chipmachinemaker in de marktsegmenten logic (bedrijven die chips maken die informatie kunnen verwerken) en foundry (bedrijven die chips produceren voor derden).

Maar de afgelopen jaren heeft ASMI ook haar marktaandeel op de geheugenmarkt (waar bedrijven chips maken die gegevens opslaan) verbeterd. In het bijzonder voor zogeheten DRAM-geheugenchips, die steeds meer zijn voorzien van de laagjes die ook op logic-chips zitten. ASMI ziet nog voldoende ruimte om marktaandeel te winnen in de geheugenmarkt.

Naast ALD-systemen levert ASMI ook zogeheten Epitaxy-systemen (die ook worden gebruikt om een dunne laag aan te brengen op de chipwafer). ASMI heeft haar marktaandeel in Epitaxy de afgelopen vier jaar verdrievoudigd.

ASMI ziet de omvang van deze markt toenemen van 800 miljoen dollar vorig jaar naar 1,5 tot 1,8 miljard dollar in 2025. Topman Benjamin Loh ziet het marktaandeel van ASMI in Epitaxy – mede dankzij klanten als TSMC en Samsung – de komende jaren verder oplopen van zo’n 15 procent naar meer dan 30 procent.

Loh voorziet dat ASMI door de groei bij zowel ALD als Epitaxy de jaaromzet kan doen toenemen van 1,3 miljard euro naar 2,8 miljard tot 3,4 miljard euro in 2025.

Waardering opgelopen

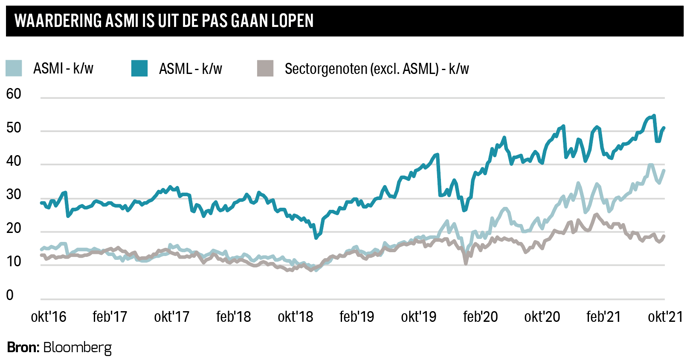

De gunstige vooruitzichten zijn terug te zien in de koersontwikkeling van het aandeel ASMI. Na jarenlang kwakkelen is het aandeel sinds eind 2018 bezig aan een imposante opmars. Het aandeel is in minder dan drie jaar vertienvoudigd. Dit jaar is de koers bijna verdubbeld.

In het verleden werd de waardering van ASMI vaak door analisten afgezet tegen andere toeleveranciers in de chipindustrie als Applied Materials, Lam Research en Tokyo Electron. Maar vanaf begin vorig jaar loopt de waardering van ASMI veel harder op dan die van de sectorgenoten (zie grafiek op de volgende pagina).

Hiermee ligt de verwachte koers-winstverhouding (k/w) nu dichter in de buurt van ASML dan van de andere toeleveranciers voor de chipindustrie.

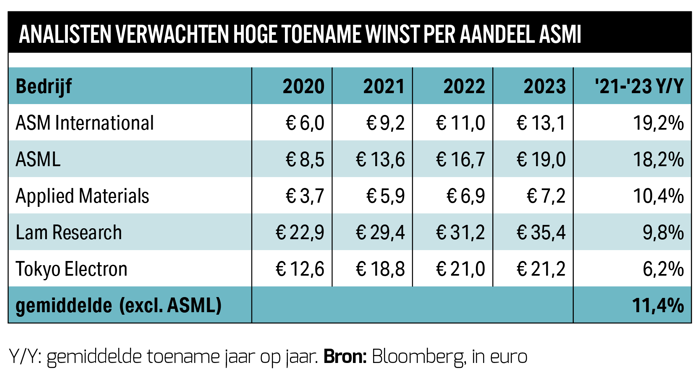

Dat ASMI op een hogere k/w koerst dan sectorgenoten valt goed te verdedigen. De verwachte omzet- en winstgroei van ASMI ligt nu veel hoger dan die van Applied Materials, Lam Research en Tokyo Electron.

De oorzaak van die omzet- en winstgroei is snel gevonden: de winstgevendheid van ASMI is weliswaar vergelijkbaar met de concurrentie, maar door de veel grotere blootstelling aan de snelgroeiende ALD- en Epitaxy-segmenten ligt de verwachte groei veel hoger.

Tijdens de investeerdersdag gaf ASMI aan dat de brutomarge de komende jaren verder kan toenemen. Zo kan de brutomarge volgens Loh oplopen tot mogelijk 50 procent in 2025 (nu 47 procent). Hiermee zou ASMI na ASML de meest winstgevende speler in de sector zijn.

Geen ASML

Toch moet de gunstige marktpositie van ASMI ook niet worden overdreven. ASMI heeft namelijk geen monopoliepositie, zoals ASML die wel heeft met haar EUV-systemen.

De Amerikaanse concurrenten Applied Materials en Lam Research voelen zich ook aangetrokken tot de snelgroeiende ALD-markt. Zo kondigde Applied Materials in 2019 enkele uren nadat ASMI een ALD-patentengeschil met Kokusai Electric had geschikt, de overname van dit Japanse bedrijf aan.

De overname werd begin dit jaar door de Chinese mededingingsautoriteit tegengehouden, maar geeft wel aan dat Applied Materials haar marktpositie wil verstevigen.

Omdat concurrenten beschikken over meer schaal en financiële stootkracht, zouden zij in potentie meer dan ASMI kunnen investeren in onderzoek en ontwikkeling (R&D). Bovendien heeft Applied Materials een marktaandeel van ruim 80 procent in Epitaxy en hierdoor zal ASMI flink moeten knokken om marktaandeel te veroveren.

Vooralsnog lijkt het er echter op dat ASMI (technisch) voorloopt op de concurrentie, maar of het bedrijf ook op langere termijn beschikt over een duurzaam concurrentievoordeel is moeilijk in te schatten.

Wat dat betreft ontbeert ASMI datgene wat de grote sectorgenoot uit Veldhoven wel heeft. ASML heeft jarenlange investeringen omgezet in een duurzaam concurrentievoordeel in de vorm van knowhow en schaalgrootte waarmee het bedrijf een (bijna) onaantastbare monopoliepositie bereikt heeft.

Waar ASML met gemak ieder jaar de prijs van een nieuw EUV-systeem met 15 procent kan verhogen, kan ASMI dat volgens analisten niet doen zonder (nieuwe) concurrentie uit te lokken. Het verschil in prijszettingsmacht is een indicatie dat de uitgangspositie van ASML stukken beter is.

Hoewel ASMI ASML op de middellange termijn mogelijk (enigszins) zal ontgroeien, is er toch sprake van een ander type bedrijf. En wel een type bedrijf dat een lagere waardering verdient.

ASMI langs de meetlat

Is ASMI een interessante belegging? De VEB beoordeelt het beursfonds aan de hand van vijf criteria.

Waardecreatie +

ASMI is marktleider op het gebied van ALD-technologie. Het rendement op het geïnvesteerd kapitaal (ROIC) lag vorig jaar ruimschoots boven de kostenvoet van kapitaal (WACC) van 8 procent. Het concern creëert waarde voor aandeelhouders.

Groei +

ASMI zag in het laatste jaar zowel omzet als winst stijgen tot recordhoogte. De omzetgroei over de afgelopen vijf jaar bedraagt 17 procent per jaar. De laatste jaren groeide de vraag naar ALD- en Epitaxy-apparatuur sneller dan de algehele markt voor chipapparatuur.

Balans +

ASMI beschikt over een sterke balans. Op de balans staat 465 miljoen euro cash en het bedrijf heeft geen langetermijnschulden. Ook afgezet tegen sectorgenoten beschikt ASMI over een sterke balans.

Dividend +

Aandelen van ASMI zijn al sinds 1981 genoteerd aan de Amerikaanse schermenbeurs Nasdaq. In 1996 kreeg ASMI ook een notering op de beurs van Amsterdam. Pas in 2007 werd het eerste dividend van 0,10 euro per aandeel uitgekeerd, waarna het dividend is opgelopen naar de 2 euro per aandeel die over vorig boekjaar werd overgemaakt.

Waardering -

De waardering van het aandeel ASMI is de afgelopen jaren flink opgelopen. Dankzij toenemende dominantie in ALD-technologie zijn beleggers bereid een steeds hogere waardering aan het bedrijf toe te kennen. Inmiddels wordt het aandeel op 38 keer de verwachte nettowinst verhandeld.

|

Risico's |

|

Beleggers in ASMI moeten rekening houden met de volgende vier risico’s: |

|

De twee gezichten van ASMI |

|

Naast de zogeheten front-end activiteiten (zoals ALD- en Epitaxy-technologie) heeft ASMI ook een belang van 25 procent in het in Hongkong genoteerde ASM Pacific Technology, dat tot de back-end activiteiten wordt gerekend. ASM Pacific Technology komt pas helemaal aan het einde van de productieketen kijken en maakt onder meer plastic verpakkingsmateriaal voor chips. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |