De VEB lanceerde een jaar geleden de tool Stijlbeleggen.

Met Stijlbeleggen wordt aan de hand van verschillende kwantitatieve factoren (stockscreens) bepaald welk aandeel per sector het meest kansrijk is binnen vier beleggingsstijlen: kwaliteit, dividend, waarde en groei. Ook zijn er filters mogelijk die de stijlen combineren en de aandelen laten zien die dan gemiddeld het best scoren.

Wat leverden de vier hoofdstrategieën het afgelopen jaar op? En wat zijn volgens de selectiefilters de meest kansrijke aandelen voor 2022?

1. Waarde

Wat is het?

Een waardebelegger is op zoek naar aandelen die niemand lijkt te willen hebben. Denk aan bedrijven met een luchtje als oliebedrijven of sigarettenfabrikanten. Het kunnen ook beursfondsen zijn waar twijfel is over bestendigheid van het verdienmodel, zoals nu bij vliegtuigmaatschappijen of cruisevakantiebedrijven.

Het achterliggende idee is dat doordat niemand dit soort aandelen wil hebben de waardering zo laag is dat bij een vleugje optimistisch nieuws – of vaker het geval: minder slecht nieuws dan verwacht – de koers omhoog schiet. Er is echter ook risico op een waardeval, waarbij een bedrijf de winst niet kan laten groeien en blijft hangen op een lage waardering.

Hoe rendeerde waarde?

Tot zover de theorie. In de praktijk legt waarde het al jaren af tegen groeibeleggen, waarbij juist aandelen geselecteerd worden die veel groeipotentieel hebben en vaak duur zijn ten opzichte van de huidige winst of kasstroom.

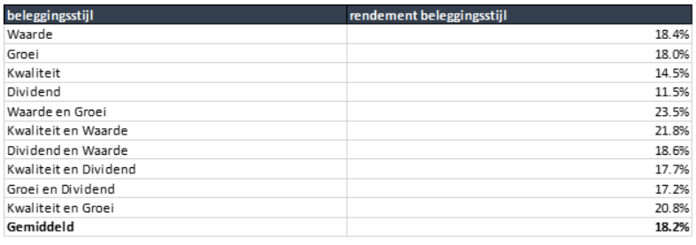

Het afgelopen jaar lijkt echter sprake van een kentering. De waarde-aandelen die vorig jaar uit onze screen rolden, zoals het Duitse Brenntag en de Britse BT Group, leverden een gemiddeld rendement op van 18,4 procent. Dit is beter dan de drie andere stijlen, al kon een combinatie een nog beter resultaat opleveren (zie tabel onderaan).

Wat zijn nu kansrijke waarde-aandelen?

De VEB selecteerde aandelen uit de grootste Europese index waarvan de koers in verhouding tot de onderliggende activa, kasstroom en winst laag ligt. Uit de screen rollen namen als het Belgische supermarktconcern Colruyt dat het afgelopen jaar kampte met verschillende tegenvallers. Zo kozen consumenten vaker voor buurtsupers en nam de concurrentie van Albert Heijn en Jumbo toe. Ook had de groothandelstak last van de sluiting van de horeca. Toch is Colruyt een financieel gezond bedrijf dat met een koers-winstverhouding (k/w) van 15 tegen een lagere waardering koerst dan de meeste supermarktbedrijven.

Ook het Duitse televisieconcern ProSiebenSat.1 komt bovendrijven. Afgenomen advertentie-inkomsten en concurrentie van Netflix en Amazon Prime hebben gezorgd voor een stevige koersdaling. Volgens analisten biedt die afstraffing van het afgelopen jaar een kans om één van de snelst groeiende en gediversifieerde omroeporganisaties (televisie, radio en zelfs datingapps) te kopen tegen een op het oog aantrekkelijke waardering (k/w van 6).

2. Groei

Wat is het?

Een groeibelegger zoekt aandelen van ondernemingen waarvan de omzet en winst naar verwachting hard zullen groeien. Doordat beleggers bereid zijn veel te betalen voor dit soort bedrijven hebben zij vaak een hoge waarderingsmultiple (koers ten opzichte van een kengetal als de winst).

Hoe rendeerde groei?

De laatste jaren deden groeibedrijven het uitstekend op de beurzen. In het afgelopen jaar presteerden alleen waarde-aandelen ietsje beter. Het mandje groeiaandelen, waaronder het Deense DSV Panalpina en Britse Experian, uit de VEB-screen rendeerde de laatste twaalf maanden 18 procent.

Wat zijn nu kansrijke groeiaandelen?

Het op het eerste gezicht stevig geprijsde Nederlandse betaalbedrijf Adyen komt als kansrijk groeiaandeel bovendrijven. Met een k/w van 188 is het aandeel erg duur.

Adyen is wereldwijd marktleider op het gebied van betaalsystemen. De sterke omzetgroei, in het bijzonder in de Verenigde Staten, ligt aan de basis van aanhoudende groei. Analisten voorzien dat de omzet en het bedrijfsresultaat (ebitda) de komende drie jaar met gemiddeld respectievelijk 41 en 47 procent zullen stijgen. Op de lange termijn streeft het betaalbedrijf zelf naar een omzetgroei van tussen de 25 tot 35 procent per jaar.

Een ander groeibedrijf is het Deense energiebedrijf Ørsted (k/w 46). Ørsted beschikt over de grootste capaciteit aan geïnstalleerde offshore windenergie ter wereld. Analisten denken dat de omzet en ebitda de komende drie jaar met respectievelijk gemiddeld 6 en 12 procent zullen stijgen. Het energiebedrijf denkt zelf dat dit tempo van ebitda-groei aanhoudt tot 2027.

De waarderingen mogen stevig zijn, maar als deze bedrijven hun hoge groeitempo kunnen vasthouden kunnen de koersen van deze aandelen verder klimmen.

3. Kwaliteit

Wat is het?

Beleggers die kwaliteit willen zijn op zoek naar ondernemingen die over langere periodes in staat zijn waarde te creëren voor aandeelhouders.

Het rendement op geïnvesteerd kapitaal (kortweg ROIC) van deze bedrijven ligt boven het minimale rendement dat beleggers willen zien. Concurrentievoordelen als merken, patenten of kritische massa moeten er voor zorgen dat rendementen hoog blijven.

Kwaliteitsbedrijven zijn bovendien zuinig met het aangaan van te hoge schulden en hebben weinig werkkapitaal nodig, wat een teken is van een machtspositie richting klanten en leveranciers.

Hoe rendeerde kwaliteit?

In het afgelopen jaar vielen de prestaties tegen, bedrijven als het Deense Simcorp en het Britse Hargreaves Lansdown stelden teleur. Vooral de achterblijvers op de beurs – de waarde-aandelen – rendeerden sterk na het opheffen van de beperkende maatregelen als gevolg van de pandemie. Kwaliteitsaandelen hebben vanwege hun marktpositie vaak al een hogere waardering en konden die rendementen niet bijbenen. Het mandje met kwaliteitsaandelen steeg dit jaar ‘slechts’ 14,5 procent.

Wat zijn nu kansrijke kwaliteitsaandelen?

Niet alleen de leren tasjes van het luxeconcern Hermès zijn peperduur. Dat geldt ook voor de aandelen, die handelen tegen een k/w van 76. Kwaliteit heeft een prijs: de ROIC van het Franse modehuis bedroeg over de afgelopen vijf jaar gemiddeld liefst 25 procent.

Hermès profiteert vooral van de verkoop van lederwaren, waaronder de populaire Birkin-tassen. Het luxemerk heeft de corona-storm beter doorstaan dan sectorgenoten als LVMH en Kering, vanwege de begeerlijke producten voor de superrijken. Zo hebben de welbekende Birkin- en Kelly-handtas een wachtlijst van meer dan een jaar. Om maar aan te geven wat de iconische status van Hermès is. Deze kenmerken rechtvaardigen een waarderingspremie ten opzichte van andere bedrijven.

Ook het Duitse Siemens Healthineers is een zogeheten kwaliteitsaandeel (k/w van 42). Jaar in jaar uit ligt de ROIC enkele procentpunten boven de gewogen gemiddelde kostenvoet van het vermogen (WACC) van 8 procent. Het medische technologieconcern is marktleider op het gebied van MRI- en CT-scanners. De recente overname van Varian Medical versterkt de marktpositie nog eens. De twee bedrijven werken al jaren nauw samen op het gebied van radiotherapie om kankerdiagnoses te stellen.

4. Dividend

Wat is het?

Veel beleggers zijn op zoek naar beursfondsen met een stevig dividendrendement, in het huidige boekjaar en ook in de iets verdere toekomst. Wil de uitkering houdbaar zijn, moeten winsten en kasstromen hoger liggen dan het dividend. Het bedrijf moet ook niet te veel schulden aangaan om het dividend te betalen.

Een dividendaandeel is vaak ook een waarde-aandeel, bij een relatief lage koers ten opzichte van de winst is een dividenduitkering uit de winst automatisch relatief hoog. De relatie is niet één op één, omdat het deel van de winst dat wordt uitgekeerd per bedrijf drastisch kan verschillen. Voor Stijlbeleggen is ook de houdbaarheid van het dividend erg belangrijk; een beursfonds moet niet een te groot deel van de winst (of de kasstroom) uitkeren en ook bij hoge schuld scoort een aandeel minder. De dividendbetaler met de laagste koers komt dus niet per se als beste uit de bus.

Een punt van aandacht is dat extreem hoge dividendrendementen een waarschuwing moeten zijn. Dit is vaak een signaal dat er een dividendverlaging aankomt, en deze aandelen dienen veelal te worden vermeden.

Hoe rendeerde dividend?

Het waren de dividendaandelen die het voorbije jaar achterbleven. Beleggers die vorig jaar het mandje dividendaandelen, met daarin bijvoorbeeld het Franse Capgemini en het Zweedse Sweco, kochten realiseerden een rendement van 11,5 procent.

Wat zijn nu kansrijke dividendaandelen?

De dividendaandelen die nu komen bovendrijven hebben veelal een herstelbeweging achter de rug (waardoor dividend weer op het menu staat) of worden gekenmerkt door stabiele winsten. Een voorbeeld is het Britse Royal Mail (k/w van 6) dat een flinke ommekeer wist te bewerkstelligen.

Het bedrijf verloor sinds 2004 zestig procent van de postvolumes maar de forse investeringen in pakketten lijken vruchten af te werpen. Het Britse concern kon door winstherstel weer een hoger dividend uitkeren. Het dividendrendement bedraagt bij de huidige koers rond de 5 procent.

Ook het Spaanse energiebedrijf Endesa (k/w van 16) rolt uit de dividend-screen. De geografische nadruk ligt op Spanje en Portugal. De groeimogelijkheden zijn daardoor beperkt, maar – mede door de beperkte investeringen – de kasstroom is stevig. Het is de basis voor een royaal dividend. Het dividendrendement van Endesa bedraagt meer dan 6 procent.

De aandelen die geselecteerd worden op basis van het viertal beleggingsstijlen vind je hier VEB | Stijlbeleggen

| Hoe wordt een aandeel geselecteerd? |

|

|

VEB Stijlbeleggen afgelopen 12 maanden (gelijkgewogen mandjes van de 19 aandelen)

Bron: Bloomberg, 1 december 2020 t/m 1 december 2021