Steeds meer ondernemingen tellen duurzaamheid mee in de bonussen van hun bestuurders en laten zo zien dat de aanpak van klimaatverandering hun ernst is. Uit VEB-onderzoek blijkt dat bestuurders de groene beloningen vrijwel altijd binnenhalen. Maar voor aandeelhouders is het nauwelijks mogelijk om te controleren op basis van welke prestaties deze extra’s worden uitgekeerd.

ESG. Het is een acroniem dat niet meer is weg te denken uit de beleggingswereld. De term “duurzaam beleggen” is inmiddels bijna dubbelop. Zeker bij grote beleggers zijn duurzaamheid (E), maar ook sociale factoren als veiligheid, diversiteit, personeels- en klantrelaties (S) en beginselen van goed ondernemingsbestuur (G), belangrijke factoren in hun afweging om al dan niet in ondernemingen te investeren.

In de periodieke gesprekken tussen bestuurders en beleggers is “ESG” inmiddels een vast onderdeel. Voor beleggers is duurzaamheid niet zozeer een kwestie van “goed doen” in maatschappelijk opzicht. Zij worden gedreven door steeds meer studies die een relatie aantonen tussen de waarde van ondernemingen op langere termijn en hun inspanningen op ESG-gebied.

Grote vermogensbeheerders voelen ook steeds meer druk van hun klanten – degenen die geld aan hen toevertrouwen – om werk te maken van klimaatambities. Topman Larry Fink van BlackRock, de grootste vermogensbeheerder ter wereld, krijgt iedere dag vragen van klanten over klimaat.

| Leeswijzer |

|

|

Publieke druk

Toezichthouders kijken met nadruk naar de risico’s van klimaatverandering en aarzelen niet om ondernemingen met de neus op de feiten te drukken. Zo waarschuwde de Bank of England in een brief aan ondernemingen onlangs nog eens dat opwarming van de aarde een materieel risico voor de financiële stabiliteit vormt.

Naast beleggers en toezichthouders hebben ondernemingen ook nog met publieke druk te maken. Klanten, belangengroeperingen, publieke opinie en politiek vragen om actie. Er is dus alle aanleiding voor ondernemingen om hun strategie en activiteiten af te stemmen op klimaatverandering en duurzamer opereren.

Veel ondernemingen denken de transitie naar duurzaamheid kracht bij te zetten door de beloning van bestuurders afhankelijk te maken van ESG-factoren. Of bonussen echt helpen om doelen te bereiken, is al jaren voer voor discussie. Los daarvan is het voor ondernemingen een manier om duidelijk te maken dat het hun ernst is om bepaalde doelen te halen.

E, S of G

Wij onderzochten op basis van de meest recente jaarverslagen van de 25 meest prominente beursgenoteerde ondernemingen in Nederland hoe zij omgaan met ESG in beloningen. Bij 20 van de 25 bedrijven binnen de AEX-index is de variabele beloning van de topbestuurder deels afhankelijk van ESG-factoren. Dat is in lijn met de algehele Europese trend. Van de 50 grootste beursfondsen in het eurogebied verzameld in de Euro Stoxx 50-index beloont twee derde de bestuurders voor hun inspanningen op ESG-gebied.

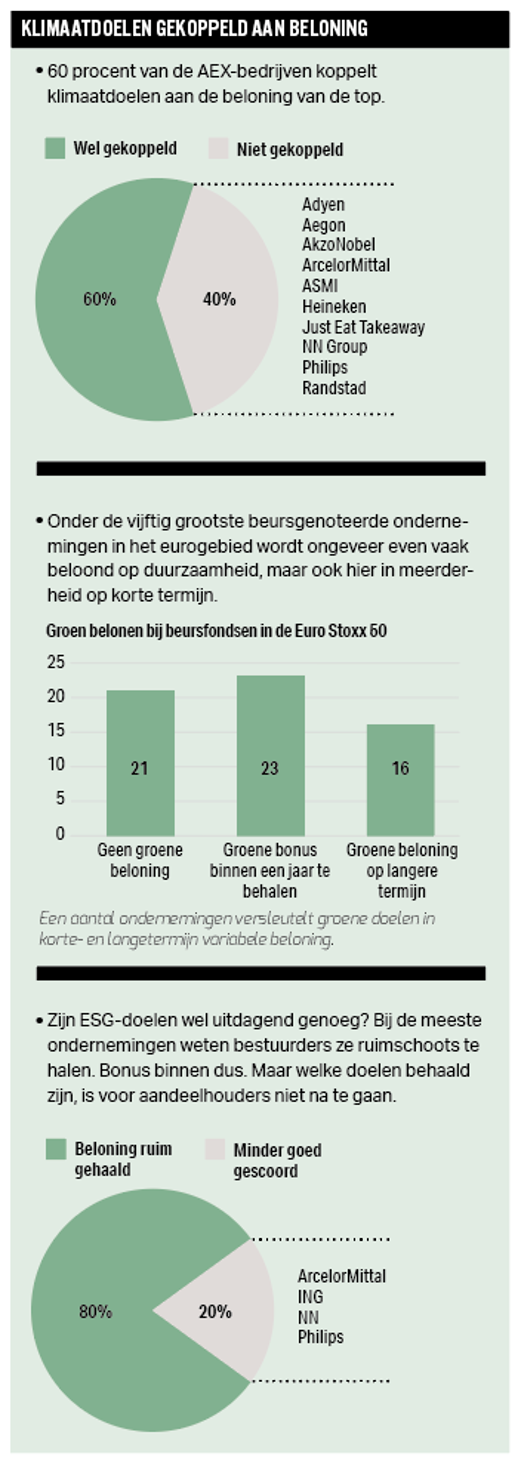

Onder de bedrijven die niet-financiële graadmeters hanteren in de beloningssystematiek is de opkomst van duurzame doelen onmiskenbaar. Het populairst zijn zaken als veiligheid, klanttevredenheid en diversiteit, factoren die tot de ‘S’ van ESG gerekend worden. 60 procent van de grootste ondernemingen op de Nederlandse beurs hield bij de berekening van de beloning van de top in 2020 direct rekening met duurzaamheid (environment).

Bij tien ondernemingen ontbraken duurzame bonusdoelstellingen. Daaronder zijn bekende namen als Heineken, AkzoNobel, ArcelorMittal, Philips, Randstad, NN Group en Aegon. Vooral bij verzekeraars Aegon en NN Group is dat saillant. Financials worden gezien als cruciaal in de klimaattransitie; sectorgenoten als Allianz en AXA hebben die rol beter begrepen en hebben meerdere doelen op ESG-gebied geformuleerd als inzet van de beloning.

Lang of kort?

Uit recente academische studies blijkt dat aandacht voor ESG vooral op langere termijn waarde creëert voor aandeelhouders. Denk daarbij aan een termijn van vijf jaar of meer. Opvallend genoeg leert ons onderzoek dat de meeste ondernemingen hun bestuurders vooral op kortere termijn al in klinkende munt belonen op basis van ESG. Meer dan de helft van de niet-financiële criteria heeft betrekking op de jaarlijkse bonus, die ook nog eens in cash wordt uitgekeerd en niet zoals de langetermijn-beloning in aandelen.

Die situatie is gerust merkwaardig te noemen. Juist in het geval van ESG-factoren duurt het lang voordat de gevolgen in beleid zichtbaar zijn en vertaald worden in bijvoorbeeld de waardering van de onderneming op de beurs. Voordat aandeelhouders zicht hebben op de behaalde resultaten, heeft meer dan de helft van de bestuurders het geld echter al binnen.

Afrekenen

De volgende vraag is hoe de prestaties van bestuurders op ESG-gebied gemeten worden. Naar het antwoord blijft het voor beleggers gissen. Bestuurders van AEX-ondernemingen blijken in 2020 in grote meerderheid de ESG-doelstellingen waar beloningen aan gekoppeld zijn, behaald te hebben. Vaak wordt er zelfs meer dan 100 procent gescoord op criteria als “duurzaamheid” of “voortgang in energietransitie”. Maar hoe een en ander wordt gemeten en welke prestaties behaald zijn, is bij vrijwel alle ondernemingen vaag en onduidelijk. Doelen worden niet bekendgemaakt en soms wordt zelfs volstaan met de uitleg “doel behaald”.

Ongetwijfeld zullen ondernemingen hiertegen inbrengen dat ESG moeilijk te meten is en dat vergelijkbare methodes om prestaties te rapporteren er (nog) niet zijn. Dat klopt, maar dat kan geen reden zijn om zo weinig te rapporteren over de doelstellingen die bestuurders moeten nastreven op het gebied van ESG. Zo is het voor beleggers ondoenlijk om na te gaan of de ESG-doelen in de beloning wel goed doordacht zijn.

Inzetten op klimaatgerelateerde doelen kan beursfondsen meer waard maken, maar dan moeten deze wel “passen” bij de specifieke onderneming. Bedrijven moeten inzetten op ESG-factoren die financieel materieel voor ze zijn, zo luidt het dan in jargon. Op basis van de zeer summiere informatie die zij geven in hun jaarverslagen over 2020 is het voor beleggers totaal ondoenlijk om daar inzicht in te krijgen. Die dikke onvoldoende voor informatieverstrekking laat onverlet dat er werk wordt gemaakt van duurzaamheid in de beloningsbeslissing. De aanpak van een paar voorlopers op dit gebied laat dat goed zien.

Oliereuzen

Als het gaat om duurzaamheid is er geen andere bedrijfstak die de aandacht meer op zich gericht weet dan de oliesector. De fossiele industrie van olie oppompen, raffinage en verkoop is bijzonder vervuilend, met vooral een hoge CO2-uitstoot. Bedrijven staan voor de opgave de omschakeling te maken naar een minder milieubelastend verdienmodel en het beperken van klimaatrisico’s.

Niet alleen klimaatactivisten maar ook beleggers hameren al jaren op plannen om de uitstoot van broeikasgassen te verminderen. Shell kan daarover meepraten. Zeven jaar geleden ging het nog nauwelijks over uitstoot in de jaarverslagen van het energieconcern. Inmiddels zijn klimaatdoelen en duurzaamheid gespreksonderwerp nummer 1 bij Shell, en dat is ook aan de beloning te merken.

Door de buitenwacht afgedwongen of niet, in het beloningsbeleid van het olie- en gasconcern hebben ESG-doelstellingen de afgelopen jaren geleidelijk hun intrede gedaan. Zowel de jaarbonus (sinds 2017) als de langetermijnbeloning (vanaf 2019) van Shell-bestuurders is deels afhankelijk van “groene” prestaties op milieu- en maatschappelijk gebied.

In 2020 was een vijfde van de mogelijke jaarbonus van topman Ben van Beurden gekoppeld aan duurzaamheidsdoelen. Die extra beloning had hem bij gemiddeld presteren circa twee miljoen euro kunnen opleveren. Shell-commissarissen beoordelen het bestuur jaarlijks op de behaalde CO2-reductie en het aantal ongelukken bij raffinaderijen. Deze beide onderdelen wogen ieder voor de helft mee in wat Shell het bonuscriterium “duurzaamheid” noemt. Maar hoe de Shell-top op die punten heeft gepresteerd, is nooit naar buiten gebracht. Over boekjaar 2020 kreeg het bestuur geen variabele beloning. De coronapandemie zorgde ervoor dat het beleidsplan voor 2020 al snel achterhaald was. In een jaar waarin Shell fors moest afwaarderen op activa, het dividend voor het eerst sinds de Tweede Wereldoorlog verlaagde en de duikeling van de olie- en gasprijzen de kasstroom decimeerde, volgde er geen afrekening op de aanvankelijk gestelde financiële en niet-financiële doelen.

Shell heeft het gewicht van duurzaamheidsdoelen binnen de kortetermijn-jaarbonus inmiddels opgevoerd. Komende jaren bepalen die niet 20 maar 30 procent van het bonusbedrag. Twee jaar geleden begon Shell ook voor de langetermijnbeloning te kijken naar duurzaamheidstargets. Sindsdien staat daar tussen vier financiële doelstellingen ook “energietransitie” als vijfde doelstelling. Daaronder vallen zaken als koolstofintensiteit, energieopwekking uit minder milieubelastende energiebronnen en biobrandstoffen. Wat de precieze doelstellingen zijn en hoe commissarissen de voortgang beoordelen, wordt niet uitgelegd in het speciale beloningsverslag. Wel is duidelijk dat als de ceo over een periode van drie jaar exact aan de vooraf bepaalde targets voldoet, dat een bonus in aandelen oplevert van 60 procent van diens basissalaris (1,6 miljoen euro). Als hij de doelen overtreft, kan dat oplopen tot 1,2 maal de vaste vergoeding.

Vijftig punten

Net als Shell heeft ook TotalEnergies niet-financiële doelen in het beloningsbeleid opgenomen. Er zijn wel enkele belangrijke verschillen. Zo hebben de Fransen de bestuursbeloning niet alleen afhankelijk gemaakt van meer duurzaamheidscriteria, de zachtere factoren drukken met circa 40 procent ook een grotere stempel op de hoogte van de beloning.

Commissarissen van het energieconcern hebben in het jaarverslag drie volle pagina’s nodig om – in zo’n vijftig punten – de prestaties van het bestuur op de waaier aan zachte doelstellingen voor de jaarbonus af te pellen. Bestuursvoorzitter Patrick Pouyanné kreeg met een scoringspercentage van circa 95 procent een bijna feilloze beoordeling. Het ongevallenstreefcijfer werd weliswaar voor “slechts” 80 procent gehaald, maar hij scoorde maximaal op bijvoorbeeld het verminderen van de uitstoot van broeikasgassen, het binnenhalen van nieuwe productielocaties voor hernieuwbare energie en het overnemen van bedrijven actief in wind- en zonne-energie.

Verder maakte TotalEnergies volgens de toezichthouders goede stappen om in 2050 klimaatneutraal te zijn, bleef het bedrijf opgenomen in duurzaamheidsindices DJSI en FTSE4Good en kwamen er meer vrouwen in leidinggevende rollen. Uiteindelijk kreeg de topman een bonus in contanten van twee miljoen euro, circa anderhalf keer zijn basissalaris.

Op de financiële doelstellingen presteerden bestuurders iets minder. Het rendement op eigen vermogen viel flink lager uit dan verwacht. Op het schuldniveau scoorde TotalEnergies wel beter dan beoogd, en ook het rendement op geïnvesteerd kapitaal kwam volgens het bedrijf hoger uit dan bij de vier sectorgenoten (BP, Shell, Exxon en Chevron) waarmee het zichzelf vergelijkt.

Ook bij Nederlandse bedrijven zijn “groene” doelstellingen doorgedrongen tot de beoordelingscriteria van de bedrijfstop. Drie AEX-bedrijven hebben zelfs zowel de jaar- als de langetermijnbonus gekoppeld aan dergelijke doelen.

Onder de 15 AEX-bedrijven die groene doelstellingen in de beloning versleutelen is DSM de uitschieter. Het was tien jaar geleden het eerste bedrijf dat de top ging afrekenen op duurzaamheidsdoelstellingen. Al jaren is een kwart van de jaarbonus afhankelijk van werknemerstevredenheid, veiligheid op de werkvloer en de milieuvriendelijkheid van producten. Op al deze targets presteerden co-ceo’s Dimitri de Vreeze en Geraldine Matchett overwegend boven de doelstelling. Hoe commissarissen tot deze beoordeling kwamen, wilden ze niet met aandeelhouders delen. “De doelstellingen zijn concurrentiegevoelige informatie”, schreef Pauline van der Meer Mohr als eindverantwoordelijke beloningscommissaris in het jaarverslag over 2020.

De langetermijnbonus, die na drie jaar wordt omgezet in aandelen, hangt zelfs voor de helft af van niet-financiële doelen. Dat zijn DSM’s energieverbruik en de uitstoot van broeikasgassen. “Overgepresteerd” luidde het oordeel van commissarissen. De “klassieke” financiële doelen aandeelhoudersrendement en het rendement op het geïnvesteerde vermogen bepalen de andere helft. Ook op die targets stelde het bestuursduo een aandelenbonus veilig.

Ook verlichtingsbedrijf Signify heeft zachtere doelen opgenomen in zowel de korte- als langetermijn-bonuscomponent. Over 2020 haalde topman Eric Rondolat een “excellente” score op bijvoorbeeld klant- en werknemerstevredenheid, een betere inkoop en veiligheid. Ruim een derde van zijn jaarbonus (totaal 628 duizend euro) was gebaseerd op die resultaten. Bij beleggers wekte de hoge score op niet-financiële criteria wel enige verbazing in een jaar waarin Signify veel mensen ontsloeg.

Voor het meerjarenplan waren vijf duurzaamheidsfactoren bepalend, waaronder CO2-uitstoot, een duurzame toeleveringsketen en het hergebruik van productieafval. Rondolat en zijn medebestuurders presteerden ook op die punten veel beter dan de vooraf bepaalde doelstellingen, met als gevolg dat zij het maximale aantal aandelen toegekend kregen.

Punt van zorg

Een regelmatig gehoord punt van zorg is dat met het “zachtere” onderdeel binnen het beloningsbeleid mindere financiële prestaties gecompenseerd worden door een hogere bonus gerelateerd aan ESG-doelstellingen. Criticasters wijzen erop dat zo’n effect ongewenst is en het draagvlak bij aandeelhouders en de maatschappij voor het beloningsbeleid ondergraaft.

Maar dat niet-financiële targets niet automatisch leiden tot een (maximale) uitkering, was te zien bij KPN. De bestuurders konden 30 procent van hun jaarbonus verdienen door goede prestaties op klant- en werknemerstevredenheid. Maar problemen bij het overzetten van Telfort-klanten en een overbelast netwerk door het massale thuiswerken tijdens de coronapandemie leidden tot ergernissen bij klanten. Dat vertaalde zich in een lagere score op klanttevredenheid. De bedrijfstop kreeg alleen een variabele beloning voor de werknemerstevredenheid. Die kwam wel hoger uit dan de doelstelling.

Voor de meerjarenbonus pakten de niet-financiële doelstellingen gunstiger uit. Door de covid-beperkingen ging het energieverbruik flink omlaag. Personeel ging minder de weg op (minder benzineverbruik leaseauto’s) en kantoren bleven leeg. En ook de reputatie van KPN, het andere criterium dat gold voor de variabele beloning, was boven verwachting. Een extern bureau onderzocht of de telecomreus “waarde voor zijn geld bood” en “eerlijk zaken deed”. Gedurende de driejaars evaluatieperiode was hierin volgens de commissarissen een duidelijke vooruitgang te zien.

In financieel opzicht ging het in diezelfde periode beduidend minder. De prestaties voor wat betreft vrije kasstroom, aandeelhoudersrendement (koersontwikkeling plus dividend) en de winst per aandeel waren “beneden de doelstelling”. Twee jaar geleden schrapte KPN echter de zogenoemde circuit breaker. Die zorgde er in het verleden voor dat geen bonus op ESG-doelstellingen kon worden uitgekeerd als bepaalde financiële targets niet waren gehaald. “Het belang van niet-financiële doelstellingen is van dien aard dat uitkering niet afhankelijk zou moeten zijn van de financiële criteria”, aldus commissarissen destijds in een toelichting op die keuze. Het hoeft dus niet meer en-en te zijn.

Meer geprikkeld

Als de trend van de afgelopen jaren doorzet, is niet lastig te voorspellen dat bestuurders komende jaren meer financieel geprikkeld gaan worden door ESG-doelstellingen. Ten opzichte van 2020, het jaar dat in ons onderzoek centraal staat, hebben al vijf AEX-bedrijven aangekondigd de variabele beloning meer te laten afhangen van duurzaamheidsprestaties.

Voor Heineken zal dat zelfs de eerste keer zijn. Tot vorig jaar bevatte het beloningsbeleid geen zachte criteria, maar vanaf 2021 wordt de top jaarlijks mede afgerekend op ESG-targets. Tot nu toe is nog onduidelijk welke dat precies zijn. De in 2020 aangetreden Heineken-ceo Dolf van den Brink wil met zijn ‘EverGreen’-strategie de eigen productie voor 2030 klimaatneutraal maken. In 2040 moet ook de volledige keten klimaatneutraal werken, met als eerste ijkpunt een CO2-reductie van 30 procent in 2030 ten opzichte van 2018.

Ahold Delhaize, Shell, Philips en Wolters Kluwer hebben duurzaamheid in bonusprogramma’s onlangs een groter gewicht gegeven. Het supermarktconcern beoordeelt bestuursvoorzitter Frans Muller inmiddels mede op het verkopen van ‘gezonde producten’, het terugdringen van voedselverspilling en een verlaging van de CO2-uitstoot. Die criteria bepalen een vijfde van zijn mogelijke jaarbonus, tegen 15 procent voor de driejaarsbonus. Uitgeefconcern Wolters Kluwer, waarvan Nancy McKinstry al jaren de ranglijst van bestbetaalde bestuursvoorzitters aanvoert, rekent bestuurders over 2021 af op zes ESG-doelstellingen (daarvoor was dit er één). Voortaan kijken commissarissen naar zaken als werknemerstevredenheid, de omslag van fysieke servers naar de cloud en cybersecurity. Deze doelstellingen wegen bij de jaarbonus voor 10 procent mee, tegen 5 procent onder het oude beleid.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |