Bij beleggen kan heel wat cijferwerk komen kijken. Wat is de wereld achter de gebruikte kengetallen, maatstaven en ratio’s en wat kun je er als belegger mee? De VEB geeft uitleg en verklaart de zin en de onzin. Deze keer: Volatiliteit

Beleggen zonder risico bestaat niet. Maar wat is risico en hoe meet je dat? De academische theorie beschouwt koersschommelingen als risico. De spreiding in het rendement van een belegging heet ook wel de volatiliteit.

Hoe groter de beweeglijkheid van een belegging, des te groter het risico voor beleggers. Dat geldt vooral wanneer de koers heftiger beweegt dan de markt.

Niet iedereen is het daarmee eens. Volgens superbelegger Warren Buffett zouden koersschommelingen juist een kans bieden om aantrekkelijk geprijsde aandelen op te pikken. Dat lijkt eenvoudiger gezegd dan gedaan. Wat schuilt er precies achter deze visies?

Onzekerheid

Volatiliteit van aandelenkoersen komt voor een belangrijk deel voort uit de onzekerheid over de toekomst. Hoe verder je in de toekomst kijkt, hoe lastiger bedrijfsresultaten te voorspellen zijn. Een bedrijf opereert immers niet in een vacuüm, maar is afhankelijk van allerlei externe factoren, zoals economische omstandigheden, de rentestand en het vertrouwen van de consument.

Aandelenkoersen worden op enig moment natuurlijk ook sterk bepaald door het heersende sentiment onder beleggers. Dit kan van dag tot dag omslaan, met behoorlijke koersdalingen of -stijgingen tot gevolg.

In tegenstelling tot Warren Buffett-adepten zijn veel beleggers helemaal niet zo blij met erg beweeglijke koersen. De aandeelhouder die te maken heeft met die volatiele beurskoers wil hiervoor ook iets terugzien in de vorm van hoger rendement.

Hierbij speelt risico-aversie een grote rol: de gemiddelde persoon heeft een voorkeur voor investeringen met zekere opbrengsten. Als die opbrengsten onzeker zijn moet de verwachte waarde een stuk groter zijn om hem te verleiden daar geld in te steken.

Dit betekent dat de minder volatiele vermogenscategorieën, zoals obligaties, volgens de theorie lagere verwachte rendementen hebben dan aandelen. De opbrengst van aandelen kan hoger zijn, maar is met veel meer risico omgeven.

Volatiliteit berekenen

De volatiliteit van het rendement op een aandeel is met de computer eenvoudig uit te rekenen. Het begint met het berekenen van het gemiddeld rendement over een bepaalde periode, en vervolgens de afwijkingen ten opzichte van dat gemiddelde.De gemiddelde afwijking heet de standaarddeviatie.

Standaarddeviatie is uitgedrukt als een percentage, net als het rendement. Hoe hoger de standaarddeviatie, hoe meer spreiding er is in de rendementen.

De beweeglijkheid van een beleggingscategorie of individuele belegging is een maatstaf die meestal op jaarbasis is weergegeven. Om deze te berekenen, wordt echter vaak gebruikgemaakt van dagelijkse, wekelijkse of maandelijkse koersen, omdat in de jaarlijkse data veel koersbewegingen waar beleggers mee geconfronteerd worden, verloren gaan.

Volatiliteit en rendement

In de financiële wereld komt volatiliteit terug in allerlei theorieën en ratio’s. De beweeglijkheid van een aandeel kan bijvoorbeeld afgezet worden tegen die van de markt als geheel om het vereiste rendement te berekenen.

Beleggers zouden namelijk alleen beloond (moeten) worden voor de volatiliteit van een aandeel in samenhang met de markt als geheel: het marktrisico. Andere risico’s, zoals een verminderde vraag naar fossiele brandstoffen en daardoor lagere inkomsten van oliebedrijven, kunnen zij verminderen door een juiste spreiding – denk aan een positie in windturbinemakers.

Let wel, meer beweeglijke aandelen geven niet automatisch ook een hoger (verwacht) beleggingsresultaat. Dit blijkt onder meer uit onderzoek van Jan de Koning, die wij interviewden in Effect 12 (2021). Samen met een collega becijferde hij dat aandelen met hoge volatiliteit over langere periodes slechter presteerden dan meer gelijkmatig bewegende beleggingen.

Gemoedsrust

Bij hoge volatiliteit stuiteren de aandelenkoersen heftig heen en weer.

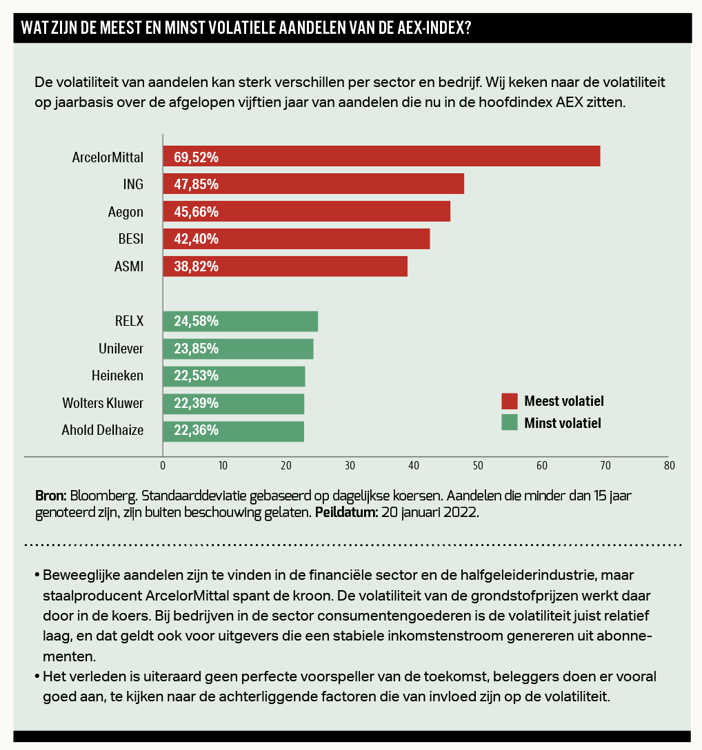

Dit kan erop duiden dat er veel onzekerheid is onder beleggers. Zo is dit getal ook een maatstaf voor gemoedsrust. Wie niet tegen forse koersuitslagen kan, zal bijvoorbeeld op basis van historische gegevens niet zo snel het aandeel ArcelorMittal kopen (zie kader).

Beleggers die het op en neer gaan van hun portefeuille willen beperken, kunnen sectoren die minder volatiel zijn dan andere overwegen in hun portefeuille. Verder zijn er lage/minimum volatiliteit-indices ontwikkeld waarin koersschommelingen kleiner zouden moeten zijn dan in de markt als geheel. Er zijn allerlei etf’s te koop die deze indices volgen.

Verwachting in optieprijs

Ook via optieprijzen komen beleggers in de praktijk in aanraking met de theorie. Vooral van belang is uiteraard de volatiliteit in de toekomst. De historische standaarddeviatie van het rendement is daarvoor geen perfecte maatstaf.

Een cijfer dat wel iets zegt over de toekomst(verwachtingen), is de implied volatility. Dit is in feite een verwachte volatiliteit van een aandeel, die is af te leiden uit optieprijzen. De waarde van een optie wordt namelijk voor een groot deel bepaald door de volatiliteit van de onderliggende waarde.

Hogere beweeglijkheid van de onderliggende waarde is gunstig voor optiebezitters, omdat er daarmee een grotere kans is dat een optie (verder) in the money komt en waarde heeft bij uitoefening. De implied volatility is nog steeds geen perfecte voorspeller van de daadwerkelijke volatiliteit die op de beurs tot stand zal komen. Het is slechts een inschatting door de markt, die tot uiting komt in optiekoersen. Een belegger kan wel profiteren van een stijging in de volatiliteitsverwachting door opties te kopen, en van een daling in de volatiliteitsverwachting door opties te schrijven. Ook via andere afgeleide producten is volatiliteit een beleggingscategorie op zich.

Beperkingen

Als risicomaatstaf heeft volatiliteit wel haar beperkingen. Een belegger die volatiliteit gelijkstelt aan risico, zal een aandeel na een scherpe daling riskanter vinden. Dat hoeft echter niet per definitie zo te zijn. Veel belangrijker is de oorzaak van die daling, en daarmee het antwoord op de vraag: is de verdiencapaciteit van de onderneming op de langere termijn daadwerkelijk aangetast?

Een andere beperking is dat aan standaarddeviatie een bepaalde statistische benadering ten grondslag ligt, die veelal niet aansluit bij de werkelijkheid. Extreme koersuitslagen komen vaker voor dan de theorie veronderstelt. Neem bijvoorbeeld de bankencrisis in 2008 en – recenter – de impact van corona in de eerste helft van 2020.

Kansen

Volatiliteit kan dus op de korte termijn sterk toenemen en je portefeuille raken, maar het biedt ook kansen. Bijvoorbeeld doordat het een mogelijkheid biedt om op een gunstige koers te handelen. In tijden van stress en onzekerheid op de markt neemt de volatiliteit vaak toe, terwijl de koersen onderuitgaan. De beurswijsheid “koop als het bloed door de straten loopt” kan dan een goed advies zijn.

Koersbewegingen uit het verleden kunnen een inschatting geven van toekomstige volatiliteit, maar zeggen zeker niet alles. Wie zich blindstaart op de volatiliteit en geen rekening houdt met uitzonderingen kan dan juist risicovol bezig zijn.

Beter is het om te kijken naar de onderliggende bedrijven. Het echte risico is af te meten aan gevaren voor de winstgevendheid en de kans op permanent verlies van kapitaal. Hoe zit het met de concurrentiepositie? Kan een bedrijf blijvend waarde creëren en betaal je er als belegger niet te veel voor?

Toch is volatiliteit wel relevant. Uiteindelijk telt voor de langetermijnbelegger alleen de uitkomst van een belegging, en doet het er niet toe hoe de weg daarnaartoe verloopt. Maar voor veel beleggers zal volatiliteit wel degelijk voelen als risico. De praktijk laat zien dat iedereen zich een langetermijnbelegger noemt als koersen in de lift zitten, maar bij een crash drukt een groot deel toch in paniek op de verkoopknop. Met permanent verlies van kapitaal tot gevolg.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |