Zeker sinds corona zit de pakketbezorging in de lift, dus heel verrassend was het niet dat bpost, Deutsche Post DHL, FedEx, PostNL en UPS goede resultaten boekten in de voorbije twee jaar. Vermoedelijk blijven deze bedrijven nog wel even op een groeipad, maar in hoeverre zijn de goede vooruitzichten nu in de koersen verwerkt?

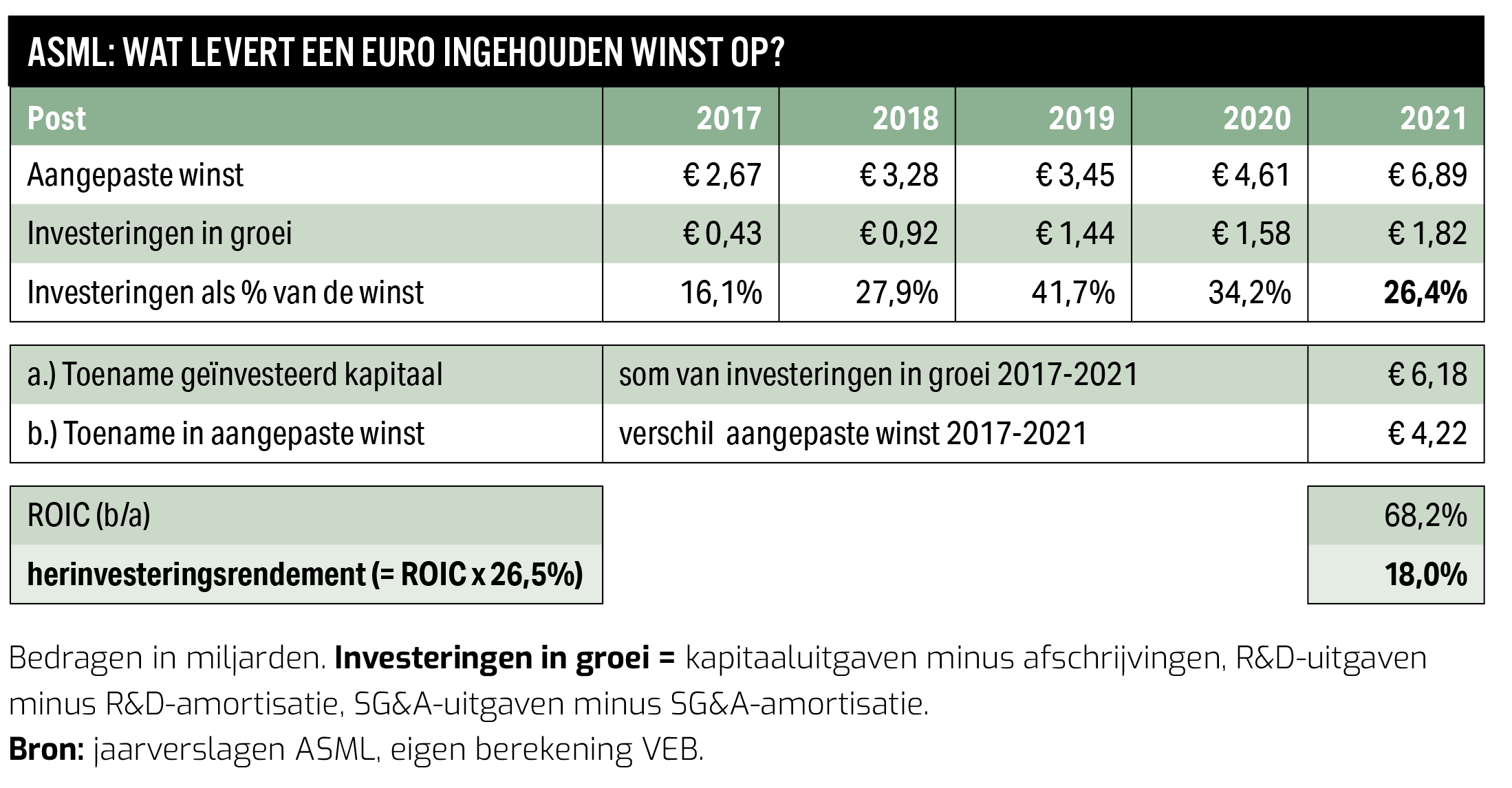

Transport en logistiek, waaronder postbezorging, is een sector die onder industrie wordt geschaard, maar natuurlijk vooral diensten levert. Er wordt niets geproduceerd, maar de forse investeringen in sorteercentra, wagenparken, vliegtuigen en personeel maken dat deze bedrijven wel een flinke kapitaalbehoefte hebben, of anders grote leaseverplichtingen. Dat maakt de sector relatief gevoelig voor de economische cyclus. Het rendement op het geïnvesteerde kapitaal (Return On Invested Capital, ROIC) is, mede daarom, hier een belangrijke maatstaf.

Het Nederlandse PostNL was een tijdje aangeschoten wild nadat de overname door het Belgische bpost in 2016 afketste. De Belgen boden 2,7 miljard euro (5,75 euro per aandeel) en dat is een bedrag dat PostNL nog altijd bij lange na niet waard is op de beurs. Kort na het afketsen zakte de koers zelfs even onder de 1 euro.

Het is zeer de vraag of PostNL zelfstandig snel naar een niveau van 5,75 euro toe zal kunnen groeien. Het Nederlandse post- en pakkettenbedrijf heeft sinds 2016 vaak gezegd dat het de winstgevendheid wil verbeteren. Dat is deels gelukt, maar de winst per aandeel over 2021 (definitieve cijfers werden 28 februari bekend, na het drukken van deze Effect) lag naar alle waarschijnlijkheid in 2021 nog niet boven het niveau van 2016.

Krimpaandeel

PostNL is het enige bedrijf in deze vergelijking dat zijn omzet in de afgelopen tien jaar zag teruglopen. Het is een krimpaandeel dat eigenlijk alleen aantrekkelijk is vanwege het zeer hoge dividend, hoewel bpost er op dat gebied aardig in de buurt komt. De omzetontwikkeling bij het Nederlandse bedrijf werd in het afgelopen decennium natuurlijk sterk gedrukt door de krimp bij de brievenpost, maar in de pakketbezorging groeit PostNL wel sterk.

Bpost heeft ook te maken met krimp van het aantal verstuurde brieven en ansichtkaarten, en samen hadden de bedrijven een sterke combinatie kunnen vormen op geografisch mooi aansluitende postmarkten. De overname werd in 2016 door het bestuur en de Nederlandse overheid met slechte argumenten geblokkeerd. PostNL heeft een aantal zware beschermingsconstructies, bedrijven die dat hebben kunnen vaak beter worden gemeden.

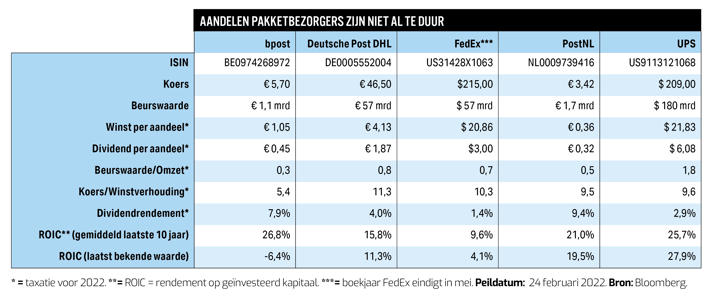

De koers van PostNL is nu 3,42 euro, daarmee kost het zo’n 10 keer de winst per aandeel en is het getaxeerde dividendrendement 9,4 procent. Bpost is minder waard dan PostNL, zowel in absolute zin als in koers-winstverhouding en beurswaarde ten opzichte van de omzet. Een overname van de Belgen door de Nederlanders is misschien wel logischer op dit moment.

De rationale voor een samengaan is nog steeds intact: er kan flink in de kosten worden gesneden en de onderhandelingspositie naar machtige klanten als Amazon, Coolblue en Bol.com kan worden verbeterd. Maar na wat er in 2016 gebeurd is, zou dat misschien een brug te ver zijn. De Belgische overheid, grootaandeelhouder in bpost, zal niet vergeten zijn wat zes jaar geleden de houding van de noorderburen was.

Deutsche Post DHL

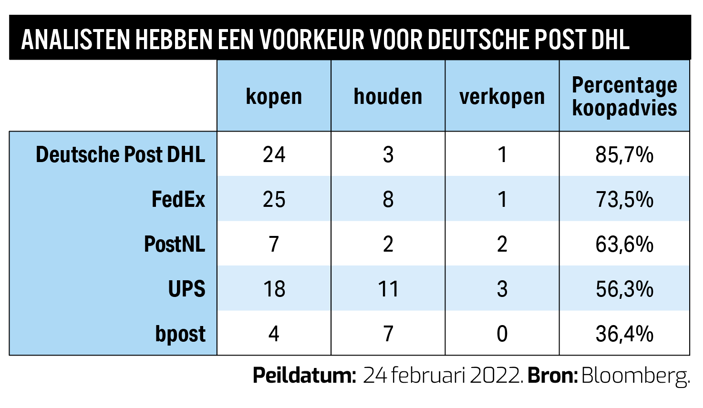

Een bedrijf dat, ook op de beurs, de laatste jaren beter presteerde dan de postbezorgers uit de Benelux is Deutsche Post DHL Group. De onderneming uit Bonn is een wereldspeler en heeft goede groeikansen, waardoor het een favoriet aandeel is onder analisten. Van de 28 kenners die het aandeel volgen, geven er 24 een koopadvies, en het gemiddelde koersdoel ligt bijna 40 procent boven de huidige koers.

De Duitse postmarkt krimpt, net als die in Nederland, maar Deutsche Post heeft met de overnames van de Franse pakjesbezorger Relais Colis en het Britse UK Mail wel een goede positie veroverd op twee van de grootste markten voor e-commerce in Europa. In Nederland werd DHL overigens al in 1999 eigenaar van Van Gend & Loos (inclusief Selektvracht).

Deutsche Post DHL komt op 9 maart met de jaarcijfers over 2021, analisten gaan ervan uit dat de omzet met bijna 20 procent is opgelopen naar 79,5 miljard euro en de winst met meer dan 60 procent naar 5 miljard euro (4,05 euro per aandeel). Die winst per aandeel zal de komende jaren gestaag verder stijgen, tot boven de 4,50 euro in 2024. Op nog geen 12 keer de winst en met een dividendrendement van 4 procent is het aandeel niet duur.

Met dochterbedrijf DHL timmert Deutsche Post over de hele wereld aan de weg. In Nederland en België zijn de Duitsers met hun knalgele busjes al vaak in het straatbeeld te zien, maar ook in opkomende markten als China, India, Brazilië en verschillende Zuidoost-Aziatische landen wordt flink geïnvesteerd. Het bedrijf heeft zich ten doel gesteld wereldwijd marktleider te worden op het gebied van logistieke diensten voor de e-commercesector.

Qua omzet behoort Deutsche Post nu al tot de grootste logistieke dienstverleners ter wereld, en de winstgevendheid is uitstekend. Het gemiddelde rendement op het geïnvesteerde kapitaal sinds 2011 ligt boven de 15 procent. En dat ondanks een winstwaarschuwing die het aandeel in 2018 even fors lager zette. Dit bleek (achteraf bekeken) een prima instappunt te zijn, de winsttaxaties hoefden namelijk niet al te ver te worden teruggeschroefd.

UPS: prijsmacht

De Amerikaanse pakketbezorger United Parcel Service (UPS) is met een jaaromzet van bijna 100 miljard dollar nog net een maatje groter dan Deutsche Post DHL. UPS kon de omzet in het vierde kwartaal van 2021 met 11,5 procent opschroeven tot 27,8 miljard dollar. Het bedrijf uit Atlanta (Georgia) profiteerde onder meer van hogere prijzen waarmee de stijgende loonkosten konden worden gecompenseerd. Door de snelle opmars van de omikronvariant van het coronavirus bleven meer Amerikanen in december thuis en bestelden ze massaal artikelen online.

De winst per aandeel kwam uit op 3,52 dollar, dat was nog 2,66 dollar in dezelfde periode een jaar geleden. Bovendien werd aanzienlijk meer verdiend dan analisten hadden verwacht. De (aangepaste) operationele winst steeg met 38 procent ten opzichte van het vierde kwartaal in 2020. Over heel 2021 bedroeg de omzetgroei 15 procent en nam de operationele winst met ruim 50 procent toe.

Vreugde alom onder beleggers, het aandeel won zo’n 14 procent op de cijfers. Wat daarbij waarschijnlijk vooral hielp, was de forse verhoging van de dividenduitkering. Die gaat met 49 procent omhoog naar 1,52 dollar per kwartaal, waardoor het op jaarbasis 6,08 dollar wordt, twee hele dollars meer dan een jaar eerder.

Die verhoging was niet verwacht, het is zelfs meer dan alle dividendverhogingen in de afgelopen tien jaar opgeteld. Over 2012 werd door UPS 2,28 dollar uitgekeerd, en dat was stapje voor stapje opgeschroefd naar 4,08 dollar in 2021.

Het gaat dus uitstekend met UPS. Sinds Carol Tomé in juni 2020 als topvrouw aantrad, heeft het bedrijf het verhogen van de winstmarge belangrijker gemaakt dan de groei van het volume. UPS verhoogde de prijzen en richtte zich meer op kleine klanten, die meestal niet onderhandelen over kortingen. Het bedrijf heeft bij die groep meer prijsmacht, zonder dat er massaal een overstap naar de concurrent plaatsvindt.

FedEx met TNT

De grootste Amerikaanse concurrent van UPS is FedEx uit Memphis (Tennessee). Het bedrijf, vroeger bekend als Federal Express, biedt logistieke en koeriersdiensten aan via grond, zee en lucht, inclusief zware vracht. FedEx is sterk op de Verenigde Staten gericht, hier wordt 70 procent van de totale omzet gerealiseerd. In Europa is FedEx vooral een grote speler dankzij TNT Express, dat het in 2016 voor 4,4 miljard euro (8 euro per aandeel) overnam. Er werken nog altijd zo’n 3.000 Nederlanders voor FedEx.

De integratie van TNT in FedEx werd vorig jaar pas afgerond. De transportnetwerken in de lucht en op de weg en de IT-systemen zijn samengevoegd, waardoor er zo'n 6.000 banen in Europa kunnen worden geschrapt. Deze maatregelen moeten vanaf 2024 een kostenbesparing van 300 miljoen dollar per jaar opleveren.

FedEx is duidelijk minder winstgevend dan UPS: in omzet doet FedEx er maar weinig voor onder, maar de nettowinst van UPS was in het meest recente boekjaar ruim drie keer zo hoog. Dit verklaart ook dat UPS op de beurs drie keer zoveel waard is als FedEx.

FedEx is op ruim 10 keer de winst over het lopende boekjaar dat eind mei afloopt niet al te duur. UPS heeft een hoger dividendrendement en lagere k/w, maar groeit de komende jaren naar verwachting minder snel, zowel in omzet als in winst.

ROIC belangrijk

Het rendement op het geïnvesteerde kapitaal is een belangrijke maatstaf voor beleggers in deze sector. In de afgelopen tien jaar presteren de vijf ondernemingen in deze vergelijking allemaal goed op ROIC. FedEx zit met een gemiddelde van 9,6 procent aan de onderkant, bpost spant met 26,8 procent de kroon, op de voet gevolgd door UPS met 25,7 procent.

Naast het hoge rendement op geïnvesteerd kapitaal heeft bpost ook de laagste beurswaarde ten opzichte van de omzet (die ratio is 0,3) en een dividendrendement van 7,9 procent. Met het oog op al die cijfers is het op het eerste gezicht een raadsel dat de analisten die deze sector volgen voor bpost relatief de minste koopadviezen geven.

Maar er zijn heel wat redenen om bpost toch te mijden. De afname van de brievenpost kwam in België later op gang dan in Nederland, maar zet nu flink door. Bovendien is de pakketjesmarkt in België totaal geliberaliseerd en hier heeft de Nederlandse concurrent PostNL zich de laatste jaren ook op gestort. Het gevolg is dat de voormalige fusiekandidaten elkaar daar nu veel pijn doen.

Daarnaast heeft bpost nog eens veel last van een slechte relatie met de vakbonden, wat vaak tot stakingen leidt. De vele herstructureringen en bezuinigingen hebben de sfeer binnen het bedrijf geen goed gedaan. En dan is er nog de rampzalig uitgepakte overname van het Amerikaanse Radial uit 2017.

Radial biedt logistieke oplossingen aan voor e-commerce (‘order fulfillment’), waarbij het bestellingen beheert en verwerkt voor bedrijven als Adidas, Levi’s, Estée Lauder en Ralph Lauren. Bpost betaalde er 820 miljoen dollar voor, maar de verwachte winstbijdrage valt tot nog toe sterk tegen. “Radial was commercieel bijna dood", zei toenmalig topman Koen van Gerven zelfs op de aandeelhoudersvergadering van mei 2019.

Gevolg was dat de ROIC bij de Belgen de laatste jaren scherp naar beneden ging, en in 2020 zelfs negatief werd. Bpost kwam op 24 februari met de cijfers over het vierde kwartaal van 2021 en die waren beter dan verwacht: de omzet nam met 8,8 procent toe, de bedrijfswinst (ebit) steeg 6,8 procent. Maar het bedrijf waarschuwde wel dat 2022 een moeilijk jaar kan worden, met name omdat belangrijke klant Amazon investeert in een eigen logistiek centrum in Antwerpen.

Het analistengilde gaat vooral voor FedEx en Deutsche Post DHL. Die voorkeur is begrijpelijk, in de Benelux zijn de post- en pakketbezorgers wel zeer goedkoop, maar is de sector te veel een mijnenveld geworden.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |