Veel beleggers gebruiken de koers-winstverhouding om te beoordelen of een aandeel koopwaardig is. Maar financieel experts en analisten kiezen liever voor een bredere en meer verfijnde waarderingsmethode: de ev/ebitda-ratio. Nuttig, maar een bijsluiter is nodig.

Bij beleggen kan heel wat cijferwerk komen kijken. Wat is de wereld achter de gebruikte kengetallen, maatstaven en ratio’s en wat kun je er als belegger mee? De VEB geeft uitleg en verklaart de zin en de onzin. Deze keer: EV/ebitda

De beurskoers van een aandeel delen door de winst per aandeel. Dat is ongetwijfeld de meest gebruikte manier om te bepalen of een aandeel duur of goedkoop is. Inmiddels is al lang duidelijk dat het gebruik van deze koers-winstverhouding (k/w) te veel beperkingen heeft om verschillende bedrijven goed te vergelijken.

Misschien wel het grootste probleem van de k/w is dat deze alleen naar de koers van een aandeel kijkt en geen oog heeft voor de financiële huishouding van een bedrijf, denk aan de schuldpositie. Dat kan gevaarlijk zijn. Een bedrijf met veel schuld heeft minder aandelenkapitaal nodig en daardoor oogt de winst (per aandeel) relatief mooi.

Wie met een kritischere blik naar een bedrijfsbalans met veel vreemd vermogen kijkt, zal het risico van een hoge schuldgraad in het vizier krijgen. De Belgische bierbrouwer AB InBev is bijvoorbeeld met relatief veel schuld gefinancierd. Het is waarschijnlijk een van de redenen dat de koers-winstverhouding van AB InBev lager ligt dan die van Heineken.

Omgekeerd worden sommige bedrijven met weinig schulden, en dus relatief veel aandelenkapitaal, beloond met een hoge k/w op de beurs. Beleggers kunnen dit soort aandelen dan onterecht als duur bestempelen.

Ondernemingswaarde

Als er veel af te dingen valt op een waarderingsmaatstaf als de koers-winstverhouding, hoe kunnen beleggers dan wel de waardering van een bedrijf beoordelen als er zulke verschillen zijn in schuldniveaus?

Een wat fijnmaziger maatstaf is de zogeheten enterprise value to ebitda-ratio (ev/ebitda), oftewel de ondernemingswaarde gedeeld door het bedrijfsresultaat (ebitda). Hoe lager dit verhoudingsgetal, hoe aantrekkelijker de onderneming gewaardeerd is. In deze ratio wordt juist wel rekening gehouden met de schulden van een onderneming.

Het getal in de teller, de ondernemingswaarde (enterprise value), is de marktkapitalisatie (het aantal uitstaande aandelen vermenigvuldigd met de beurskoers) plus de nettoschuld, oftewel de marktwaarde van de rentedragende schulden minus het geld in kas. Iemand die een onderneming volledig zou willen overnemen, moet ook de schulden afbetalen. Met de kasmiddelen heb je aan de andere kant een deel van je investering direct terug.

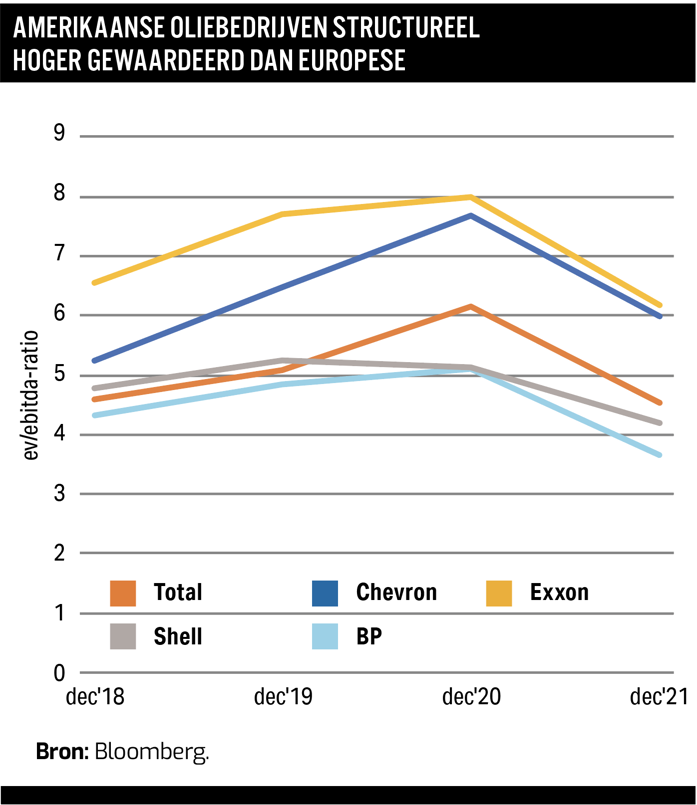

| Oliereuzen vergelijken op basis van ev/ebitda-ratio |

|

|

Bedrijfsresultaat

Het getal in de noemer van het verhoudingsgetal gaat uit van het bedrijfsresultaat. Deze ebitda geeft een beter inzicht in de verdiensten uit de bedrijfsvoering dan bijvoorbeeld de nettowinst. Nettowinst is afhankelijk van vrij arbitraire en ruim interpreteerbare regels over het afschrijven van (immateriële) activa, belastingregels die per regio sterk kunnen verschillen en rentelasten.

Daardoor hoeft de winst per aandeel maar weinig te zeggen over de harde contanten die een onderneming binnenhaalt uit de bedrijfsvoering. De afschrijvingen bijvoorbeeld gaan wel ten koste van de winst, maar er vloeit daarbij geen echt geld uit het bedrijf. De ebitda geeft hierin meer inzicht en is door topmannen moeilijker naar hun hand te zetten.

|

Shell, BP en TotalEnergies worden momenteel verhandeld tegen een vergelijkbare ev/ebitda-multiple van rond de 4. De Amerikaanse oliebedrijven Exxon en Chevron krijgen een hogere waardering, tot wel de helft meer dan de Europese sectorgenoten. |

Plussen en minnen

In de praktijk blijkt het ev/ebitda-verhoudingsgetal aardig te werken. Onderzoek laat zien dat het selecteren van aandelen op basis van een lage ratio meer rendement oplevert dan het selecteren op andere waarderingsmaatstaven, zoals de k/w of de marktwaarde ten opzichte van de boekwaarde van aandelen.

De meerwaarde van de ev/ebitda zit in het feit dat de ratio de ingelegde middelen van alle kapitaalverschaffers meeneemt, ook die van schuldverschaffers. Bovendien geeft het bedrijfsresultaat een beter inzicht in de verdiencapaciteit van een onderneming en is deze – in tegenstelling tot de winst per aandeel – vrijwel altijd positief.

De ev/ebitda kan daardoor vaker gebruikt worden dan de k/w, die niet relevant is voor ondernemingen die verlies maken.

Nadelen zijn er ook. Zo is de ene schuld de andere niet. Zijn langlopende contracten voor leasevliegtuigen van een luchtvaartmaatschappij een vorm van schuld? En hoe zit het met de huurverplichtingen van bij elkaar 8 miljard euro die topman Frans Muller van Ahold Delhaize aan is gegaan?

Ook kan een pensioentekort, dat in het verleden bedrijven als PostNL, AkzoNobel en Philips achtervolgde, gezien worden als een verplichting en dus een vorm van schuld naar gepensioneerde werknemers. Een flink aantal bedrijven moest in de afgelopen jaren honderden miljoenen euro’s bijstorten om het risico op hoge toekomstige pensioenbetalingen af te hechten.

Bij het vergelijken van ondernemingswaardes tussen bedrijven is het dus van belang dat een belegger alle vormen van schuld meeneemt.

Ook een ebitda-resultaat is verre van zaligmakend. Alhoewel het vaak als een benadering van de kasstroom van een bedrijf wordt gebruikt, is dat te kort door de bocht. Afschrijvingen zijn immers gewoon kosten, belastingen moeten betaald worden en ook periodieke rentebetalingen blijven buiten beschouwing.

Investeringen

Het bedrijfsresultaat houdt daarnaast geen rekening met benodigde investeringen in bijvoorbeeld machines om het bedrijf draaiende te houden. Onderzoek laat zien dat investeringen voor de 1500 grootste Amerikaanse bedrijven gemiddeld anderhalf keer zo hoog liggen als de afschrijvingen. Door deze afschrijvingen en investeringen uit de vergelijking te houden, wordt een te rooskleurig beeld gegeven van de cashgeneratie van een bedrijf.

Vooral om die reden heeft Warren Buffett maar weinig op met de ebitda en het verhoudingsgetal waarvan het bedrijfsresultaat een cruciaal element vormt. Als criticaster is een befaamde oneliner van deze meesterbelegger dat “het ebitda-resultaat alleen zinnig is als je denkt dat investeringen in kapitaalgoederen door de tandenfee worden gedaan.”

Het feit dat rentelasten en belasting(regels) sterk kunnen verschillen tussen bedrijven en landen, wil bovendien niet zeggen dat dit geen echte kosten zijn.

Tot slot – en dat is misschien het belangrijkste – is de ev/ebitda-ratio een momentopname die maar over één jaar gaat. Dit maakt de ratio ongeschikt voor groeibedrijven. Terwijl de ondernemingswaarde de verwachte groei al wel reflecteert, loopt het bedrijfsresultaat achter bij de marktverwachtingen en duurt het mogelijk nog jaren om de door de markt verwachte waardering waar te maken.

Verdict

De ev/ebitda-ratio is de meest accurate manier om een bedrijf in een handomdraai te waarderen. Onderzoek laat zien dat het verhoudingsgetal goed gereedschap is om dure van goedkope aandelen te onderscheiden. Het is bij het berekenen van de ondernemingswaarde wel van belang dat alle vormen van schuld meegenomen worden.

Ook moet een belegger zich realiseren dat de ebitda sommige uitgaven buiten beschouwing laat die wel gedaan moeten worden om een bedrijf te runnen. Net als de koers-winstverhouding kan ook de ev/ebitda geen vervanger zijn van een grondige analyse.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |