Na jarenlange ellende bij winkelvastgoedfondsen, die cumuleerde in twee rampzalige coronajaren, lijkt het er toch op dat zij de beste papieren hebben om goed te gedijen in tijden van hoge inflatie. Welke Nederlandse vastgoed-ondernemingen bieden in een inflatie-scenario de beste bescherming?

Voor de vier aan de Amsterdamse beurs genoteerde winkelvastgoedfondsen is het al meer dan een decennium kwakkelen. Sinds de kredietcrisis kampen Wereldhave, Unibail-Rodamco-Westfield (URW), Vastned en Eurocommercial Properties (ECP) in meer of mindere mate met forse afboekingen op hun vastgoedportefeuilles, druk op de huurinkomsten en andere pijn door de verschuiving naar internetwinkelen. En toen moesten gedwongen winkelsluitingen als gevolg van de lockdowns nog komen.

Trouwe beleggers in de vier bedrijven kijken sinds begin 2007 aan tegen koersverliezen (zonder dividend) van tussen de 80 procent (Wereldhave) en 40 procent (ECP). Maar de kansen zouden kunnen keren.

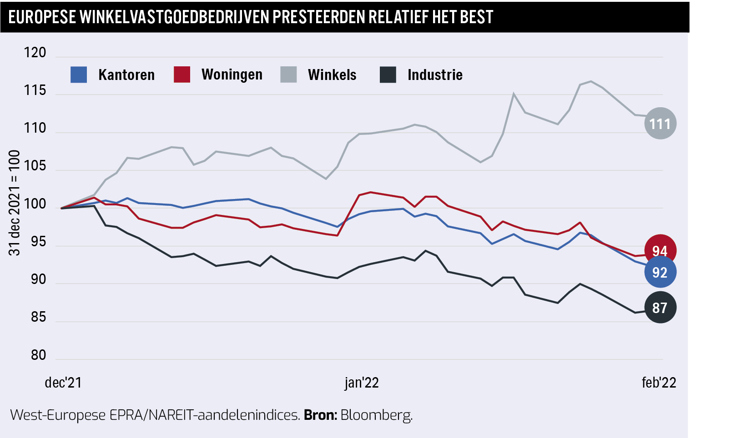

De eerste zeven beursweken van dit jaar stonden in het teken van historisch hoge inflatie en oplopende rentes. De Nederlandse 10-jaars staatsrente steeg van 0 naar 0,5 procent en het Centraal Bureau voor de Statistiek bracht een inflatiecijfer naar buiten van 6,4 procent. Ook internationaal stegen zowel de inflatiecijfers als de rentes.

In die periode tot aan de oorlog in Oekraïne stegen de koersen van Europees winkelvastgoed met 11 procent, terwijl indices van kantoren, woningen en logistiek/industrieel vastgoed met 6 tot 13 procent zakten.

Is de hoop van beleggers dat winkelvastgoedfondsen een goede bescherming bieden tegen inflatie terecht? Wij analyseren drie belangrijke kenmerken.

1. Compensatie in huurcontract

Veel vastgoedbedrijven hebben in de huurcontracten met winkeliers vastgelegd dat de huur jaarlijks met de inflatie mag worden verhoogd. Bij andere soorten vastgoed is dat lang niet altijd het geval. De huur van woningen is bijvoorbeeld in sommige landen streng gereguleerd, waardoor indexatie niet altijd mogelijk is. Toch geldt voor alle typen vastgoed dat inflatie gunstig uitpakt.

Met een inflatie van 1 procent zou de waarde van vastgoed in theorie met 1 procent moeten stijgen. Bij volledige indexatie van de huur stijgen de directe huurinkomsten immers met datzelfde percentage. Ook stijgt de herbouwwaarde van het vastgoed mee.

De Nederlandse winkelvastgoedfondsen Unibail, Wereldhave, ECP en Vastned werken vrijwel uitsluitend met contracten die ofwel de inflatie automatisch absorberen in de huur, ofwel gebaseerd zijn op de omzet van de huurder. In het laatste geval is er indirecte bescherming, doordat de omzet van winkeliers doorgaans meestijgt met de inflatie. Een risico is echter dat veel winkeliers deze indexatie niet kunnen dragen omdat ze net uit lockdowns komen of dat de marktomstandigheden indexatie niet toelaten.

2. Hoog huurrendement als stootkussen

Toch is inflatie niet alleen maar goed nieuws voor vastgoedbedrijven. Tot nu toe valt het mee, maar hogere inflatie gaat vaak gepaard met een stijgende rente. En bij hogere rentes eisen beleggers ook hogere rendementen, wat betekent dat er druk komt op de waarde van het vastgoed.

Echter, de waardering van winkelvastgoedfondsen is al relatief laag. Anders gezegd: de jaarlijkse huurinkomsten zijn relatief hoog ten opzichte van de waarde van het vastgoed. Zo ligt het aanvangsrendement (de jaarhuur afgezet tegen de marktwaarde) op winkelvastgoed al snel rond de 6 procent, terwijl het huurrendement op woningen vaak de helft hiervan bedraagt.

Als bijvoorbeeld het vereiste rendement op een winkelpand (met een gelijke huur) stijgt van 6 procent naar 9 procent, dan betekent dat een waardedaling van het vastgoed met een derde. Plakken we dezelfde 3 procent stijging op een appartement met een huurrendement van 3 procent, dan halveert dat pand in waarde.

Terwijl er de laatste jaren aanzienlijke (boek)winsten werden gerealiseerd op logistiek vastgoed en woningen, ging winkelvastgoed juist onderuit. Wereldhave moest bijvoorbeeld sinds de kredietcrisis elk jaar vele miljoenen afwaarderen op zijn Nederlandse winkelcentra. Het management van URW meldde bij de vierde kwartaalcijferresultaten dat er al veel pijn is geleden, waardoor de stijging van de rente minder hard doorwerkt in winkelvastgoed dan anders het geval zou zijn.

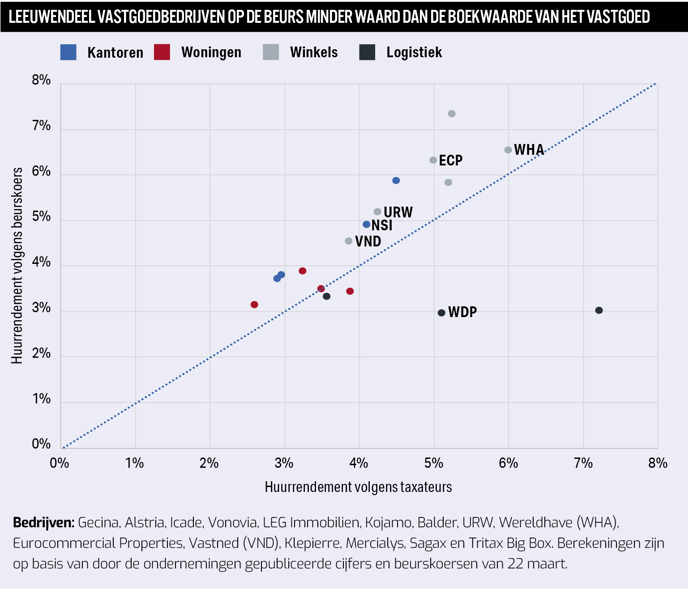

Belegger vs. taxateur

Een blik op de koersborden van de vier vastgoedondernemingen laat zien dat beleggers de boekwaardes die winkelbedrijven op hun objecten plakken niet vertrouwen. Dit werd de laatste jaren steeds extremer, waardoor fondsen op de beurs soms 50 procent onder de boekwaarde noteren.

De grafiek hierboven laat zien wat het huurrendement bij de verschillende Europese vastgoedfondsen is als we uitgaan van de door hen opgevoerde boekwaardes, ten opzichte van wat beleggers inprijzen (jaarhuur gedeeld door beurswaarde vastgoed). Beleggers zijn van mening dat het vastgoed van de bedrijven boven de blauwe stippellijn minder waard is dan de boekwaarde. Onder de blauwe streep staan juist vastgoedfondsen die op de beurs hoger gewaardeerd worden dan waarvoor hun objecten in de boeken staan.

3. Hoge schulden, maar rente voorlopig vastgeklikt

Dan is er nog een element dat vastgoedbeleggers helpt als de inflatie hoog is: de schuldgraad. Veel vastgoedondernemingen kennen relatief hoge schulden, waarvan de waarde bij een hogere inflatie niet meestijgt. Een gebruikelijke schuldenlast van 40 procent van de vastgoedwaarde (de beleningsgraad) zet dan een hefboom op de waardestijging van de aandelen, in ieder geval in theorie. Volgens onze berekeningen zitten de Nederlandse winkelvastgoedfondsen op een bruto schuldgraad (ten opzichte van de waarde van hun vastgoed) van 43 tot 57 procent.

Een gevaar is wel dat met een stijgende rente de rentelasten op de leningen bij herfinancieringen zullen oplopen. Maar daar zijn veel bedrijven deels tegen beschermd doordat ze de rente op hun schulden voor meerdere jaren hebben vastgezet.

URW heeft hier de beste papieren. De schuld van Unibail kent een gemiddelde looptijd van 8,6 jaar. Zelfs als de rente fors oploopt, zal Unibail de komende jaren nog een relatief lage rente betalen. Bij Wereldhave en Eurocommercial ligt het gemiddelde rond de 4 jaar. Ceo Evert Jan van Garderen van ECP zegt ook daarna niet bevreesd te zijn voor een hogere rente, omdat het bedrijf de rente met derivaten voor een langere periode heeft afgedekt.

Vastned is een uitschieter in negatieve zin. De leningen van het vastgoedfonds hebben een gemiddelde looptijd van slechts 2,9 jaar, en daarbij heeft 28 procent van de schuld een variabele rente. Dat betekent een directe kwetsbaarheid bij een stijgende rente.

Analyse: Lage waardering als stootkussen bij inflatie

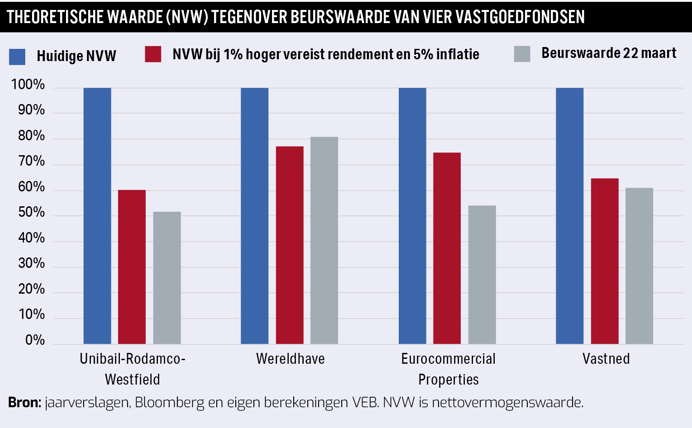

-Onze analyse laat zien dat de vier winkelvastgoedfondsen ten opzichte van andere soorten vastgoed beter beschermd zijn tegen inflatie. Maar het voornaamste risico is dat inflatie gepaard gaat met hogere rentes en rendementseisen van beleggers.

-We hebben doorgerekend wat een stijging van het vereiste huurrendement van één procentpunt samen met een eenmalige inflatie-indexatie van 5 procent zou betekenen voor de nettovermogenswaarde (NVW, boekwaarde vastgoed minus de schulden).

-Bij alle vier zou dit scenario pijn doen (rode staaf ligt lager dan blauwe staaf). Maar de afwaarderingen op het vastgoed bij Wereldhave en ECP zouden lager uitvallen dan bij Vastned en URW. De huurrendementen van Vastned en URW zijn relatief laag, waardoor de verhoging van het vereist rendement met 1 procent meer pijn doet. URW kampt bovendien met relatief hoge schulden. Dat geeft de winst in goede tijden een zetje, maar als het tegenzit, komt een lagere waardering van het vastgoed extra hard aan in het eigen vermogen.

-Vervolgens hebben we gekeken naar wat beleggers inprijzen in de waarde van het vastgoed op de beurs. Met uitzondering van Wereldhave ligt de beurswaarde van de vastgoedfondsen onder de NVW die uit onze modellen rolt in een scenario met 5 procent inflatie en een hoger vereist rendement van 1 procent.

-Op basis van deze analyse kunnen we stellen dat ECP de beste positie heeft om zich te weren tegen een hogere inflatie. De beurswaarde ligt 28 procent onder de door ons becijferde nettovermogenswaarde in het inflatiescenario. Bij Wereldhave is vooral het stootkussen van de waardering een stuk minder, de rode staaf is zelfs iets lager dan de grijze. Daar staat tegenover dat een stijging van het huurrendement een relatief bescheiden invloed heeft op de nettovermogenswaarde van dat fonds, vergeleken met Vastned en URW.

-Bedenk dat deze berekening illustratief is, en slechts voor een jaar. Een langer aanhoudende inflatie gaat niet gepaard met een blijvend stijgende rente, maar wel met een stijgende huur. Daarnaast is het goed mogelijk dat rentestijgingen beperkt blijven, terwijl de inflatie hoog blijft. Dat laatste scenario is ideaal voor vastgoed.

Unibail-Rodamco-Westfield

Unibail staat bekend om zijn grote en luxe winkelcentra op goede locaties. Maar het bezit ook nog wat kantoren en conferentiecentra. Het vastgoed staat voor ruim 49 miljard euro in de boeken, wat neerkomt op 8400 euro per vierkante meter. Driekwart van de winkelcentra staat in Europa en de rest in de VS. Frankijk is met 29 procent van het vastgoed het belangrijkste land voor Unibail.

Eurocommercial Properties

ECP baat 25 winkelcentra uit, die bij elkaar voor 3,8 miljard euro in de boeken staan. Het bedrijf is actief in Italië, Frankrijk, Zweden en België. De waarde per vierkante meter is 3700 euro en de gemiddelde huur per vierkante meter is de helft van die van Unibail. Het vastgoed van ECP is dus minder hoogwaardig.

Wereldhave

De portefeuille van Wereldhave is volgens de boekwaarde in het jaarverslag het minst hoogwaardig. De gemiddelde boekwaarde bedraagt 2900 euro per vierkante meter. Circa 9 procent van het vastgoed staat in Frankrijk, en de rest is grofweg gelijk verdeeld tussen Nederland en België. Wereldhave is bezig met de verkoop van de Franse portefeuille, die voor 2024 afgerond moet zijn.

Vastned

Vastned pakt het net wat anders aan dan de rest en concentreert zich op losse winkelpanden in winkelstraten van grote Europese steden. Nederland is goed voor 44 procent van de portefeuille, en de helft daarvan zit in Amsterdam. Vastned is verder actief in Frankrijk, België en Spanje. De focus op gewilde locaties resulteert in een hoge boekwaarde per vierkante meter van 7000 euro.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |