Oorlog in Europa, gebrek aan componenten en voortwoekerende inflatie. Het umfeld waar beursfondsen in opereren is in korte tijd drastisch verslechterd. Welke beursfondsen zullen hun onlangs afgegeven financiële doelen niet kunnen waarmaken?

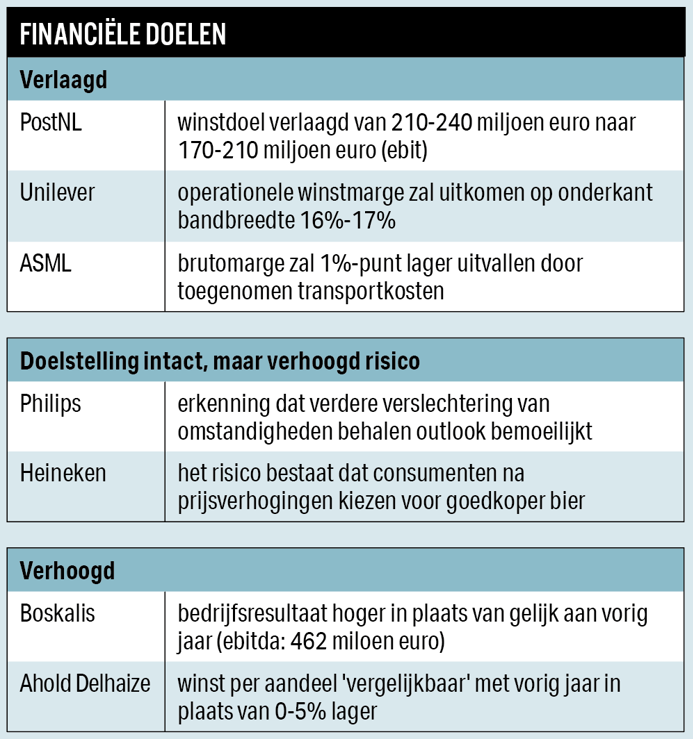

In normale tijden zou een blik op de cijfers van Unilever tot kortsluiting in het hoofd van beleggers leiden. Topman Alan Jope waarschuwt tweemaal. Beleggers moeten rekening houden met hogere verkopen (bovenkant bandbreedte 4,5-6 procent omzetgroei), maar de winst zal lager uitpakken (onderkant bandbreedte 16-17 procent operationele marge).

In het tijdperk van schaarste en inflatie hoeft een hogere omzet niet gepaard te gaan met meer winstmarge. Dat lijkt ook het beeld bij bijvoorbeeld Heineken, AkzoNobel en Ahold Delhaize.

Bedrijven wisten de verkoopprijzen fors op te voeren, maar prijsstijgingen blijken onvoldoende om de explosie van inputkosten te kunnen compenseren. De vraag doemt op hoe realistisch de financiële doelen die beursfondsen begin dit jaar afgaven, nog zijn. Een rondgang.

Categorie 1: Steeds dikkere disclaimer

Een winstdoelstelling is nooit in beton gegoten. Maar eenmaal afgegeven is het voor een topman pijnlijk om hierop terug te moeten komen. Helemaal voor een bedrijf als Philips dat beleggers al herhaaldelijk moest teleurstellen in verband met apneu-gate.

Topman Frans van Houten klampte zich bij de recente kwartaalcijfers vast aan de outlook, maar plaatste daar een dikke disclaimer bij. Philips waarschuwde expliciet voor “risico's in verband met de COVID-19-situatie in China, de oorlog tussen Rusland en Oekraïne, uitdagingen in de toeleveringsketen en inflatoire druk”. Wil Philips dit jaar uitkomen op een beloofde winstmarge van minimaal 12,4 procent, dan zal het concern in de tweede helft van het jaar op volle toeren moeten draaien. Voor het idee: over de eerste drie maanden lag dit winstpercentage op 6,2.

Heineken blijft voor 2022 uitgaan van een stabiele tot bescheiden verbetering van de operationele winst. Maar een biertje van Heineken, Sol of Amstel gaat fors duurder worden om de gestegen kosten voor hop, energie en glas te kunnen compenseren. “We verwachten dat toenemende inflatiedruk impact heeft op het inkomen van huishoudens en zien als gevolg hiervan risico's voor de bierconsumptie later in het jaar”, zo waarschuwde topman Dolf van den Brink. Bij de jaarcijfers liet Van den Brink al weten dat de margedoelstelling van 17 procent voor volgend jaar met “meer onzekerheid is omgeven” (2021: 15,6 procent). Zowel Philips als Heineken wil beleggers in de tweede helft van het jaar informeren over de haalbaarheid van de outlook. Dat er dan wat van de winstverwachting geschaafd gaat worden, is niet uitgesloten.

Ook bedrijven als DSM en ArcelorMittal laten hun doelen intact, maar wijzen op de toegenomen risico’s.

Categorie 2: Ingetrokken beloftes

PostNL is het eerste bedrijf dat waarschuwde voor lagere winsten. De bedrijfswinst zal dit jaar niet minimaal 210 miljoen euro bedragen, zoals medio april in de AvA nog werd vermeld, maar ten minste 170 miljoen euro (ebit-winst). Afgaand op de stevige koersdaling na de kwartaalcijfers voelden beleggers zich op het verkeerde been gezet. In de jaarvergadering deed PostNL nog redelijk luchtig over de effecten van de oorlog en hogere inputkosten.

De combinatie van minder bezorgde pakketjes – een terugval van 20 procent omdat consumenten weer live gingen shoppen na corona – en hogere vervoerskosten raakte PostNL hard. Bovendien blijken – met de wijsheid van achteraf – dure investeringen in extra capaciteit voorlopig niet nodig nu de pakkettenmarkt minder hard groeit dan eerder aangenomen. Het voedt de twijfel of de top van het bedrijf wel grip heeft op de bedrijfsvoering en resultaten.

Bij Unilever was de alarmbel minder luid. Maar topman Alan Jope moest wel waarschuwen dat de operationele winstmarge aan de onderkant van de bandbreedte van 16-17 procent zal uitkomen. Het levensmiddelenbedrijf voerde in het eerste kwartaal de prijzen voor Magnums, Dove en Robijn met gemiddeld ruim 8 procent op, het hoogste niveau in zeker tien jaar. Maar dit is kennelijk nog steeds onvoldoende om de hogere inputkosten volledig te kunnen compenseren. Jope liet weten dat de rekening van de belangrijkste grondstoffen voor Unilever sinds begin 2020 is verdubbeld of zelfs verdrievoudigd.

Zorgpunt van beleggers was bovendien dat niet elke klant de stevige prijsverhogingen slikte. Unilever zette circa 1 procent minder producten af in het eerste kwartaal. De aartsrivalen P&G en Nestlé hadden geen last van volumedalingen, waarmee het idee dat Unilever een minder sterke merkenportefeuille heeft verder werd gevoed.

Dat de inflatie weinig bedrijven spaart, blijkt wel uit het feit dat ook chipmachinefabrikant ASML moet waarschuwen voor hogere transportkosten. De machines worden in Veldhoven in elkaar gesleuteld en dan in delen – de hele machine bij elkaar is te groot om in twee Boeings te passen – naar klanten verscheept in voornamelijk Azië. ASML rekent beleggers voor dat de impact op de marge circa 1 procent bedraagt.

| Inflatie en financiële doelen |

|

-Inflatie raakt bedrijven. Prijsverhogingen kunnen lang niet altijd gestegen inputkosten compenseren. Het gevolg: lagere winst(marges). Bovendien heeft de gemiddelde consument door de gestegen energie- en voedselkosten vandaag minder geld over voor andere zaken, zoals een biertje van Heineken. |

Categorie 3: aanscherping doelen

Een handjevol bedrijven profiteert van het gure klimaat, denk in Nederland aan Boskalis. Topman Peter Berdowski liet in de jaarvergadering weten dat de winst hoger zal uitvallen dan vorig jaar in plaats van gelijk blijft (2021: 462 miljoen euro ebitda). Vooral het recordvolle orderboek was volgens Boskalis aanleiding voor de aanscherping. Na een paar beroerde jaren lokt de hoge olieprijs allerhande projecten uit waar Boskalis van kan profiteren. De hogere winstverwachting zal de onderhandelingspositie naar HAL ongetwijfeld verbeteren. De grootaandeelhouder is in gesprek met Boskalis om de maritieme dienstverlener van de beurs te halen.

Ook Ahold Delhaize schroeft de verwachting van de winst per aandeel iets op. Dit lijkt echter voornamelijk met de sterke opmars van de dollar te maken te hebben. Met 60 procent van de activiteiten in de VS zijn de Amerikaanse winsten teruggerekend naar euro’s plots aanzienlijk meer waard geworden.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |