In 2021 werd Amsterdam de spac-hoofdstad van Europa. In dat jaar waren vrijwel alle beursintroducties er een met een lege beurshuls. Maar sindsdien werd het stil. Hoe is het eigenlijk gesteld met spacs en bedrijven die uit een spac-overname zijn voortgekomen?

Het lijkt in dit klimaat al lang terug, maar het is slechts iets meer dan een jaar geleden dat er een twintigtal spacs naar Amsterdam toog. Deze beurshulzen haalden honderden miljoenen op aan beursnoteringen met als doel op overnamepad te gaan.

Het leeuwendeel van de spacs slaagt er tot nu toe niet in om geschikte fusiepartners te vinden. En met de hard oplopende rentes en gierende inflatie lijkt het klimaat alleen maar guurder te worden.

Staat de spac-bubbel op het punt om leeg te lopen? Vijf keer vraag en antwoord.

1. Wat is een spac ook alweer?

Een spac (special purpose acquisition vehicle) is een huls zonder operationele activiteiten die naar de beurs gaat. In feite is het weinig meer dan een zak met geld die op zoek gaat naar bedrijven om over te nemen.

Op het moment van de beursgang is nog onduidelijk welk bedrijf wordt overgenomen, al geeft de spac wel aan in welke sectoren wordt gezocht. In de meeste gevallen krijgt de spac twee jaar de tijd om een fusiekandidaat te vinden.

De oprichting van de spac is in handen van zogenaamde sponsoren. Deze sponsoren financieren de oprichting van de vennootschap, regelen de beursgang en zitten meestal in het management. In ruil hiervoor toucheren zij speciale oprichtersaandelen die veel waard worden als een overnamekandidaat wordt gevonden. Als gevolg van de beursgang ontvangt de spac haar echte oorlogskas, door beleggers die inschrijven op aandelen. In ruil voor het ‘blind instappen’ ontvangen beleggers naast de aandelen ook (fracties van) warrants die recht geven op extra aandelen bij een succesvolle overname.

Bovendien - zo is althans het uitgangspunt - kunnen beleggers hun inleg terugkrijgen als het niet lukt om een overname te realiseren of als de spac op de proppen komt met een fusiekandidaat waar men geen heil in ziet.

2. Zijn er al spacs die overnames hebben gedaan?

Van het twintigtal spacs dat naar het Damrak toog, zijn er vier die inmiddels een fusiepartner hebben gevonden.

Dutch Star Companies ONE en Dutch Star Companies TWO brachten respectievelijk communicatie- en betaalplatform CM.com en pallet- en containerfabrikant Cabka naar de beurs. Gamesbedrijf Azerion nam de plek op de koersborden over van European FinTech IPO Company 1 en Benevolent AI (gezondheidsdata) is door Odyssey Acquisition overgenomen.

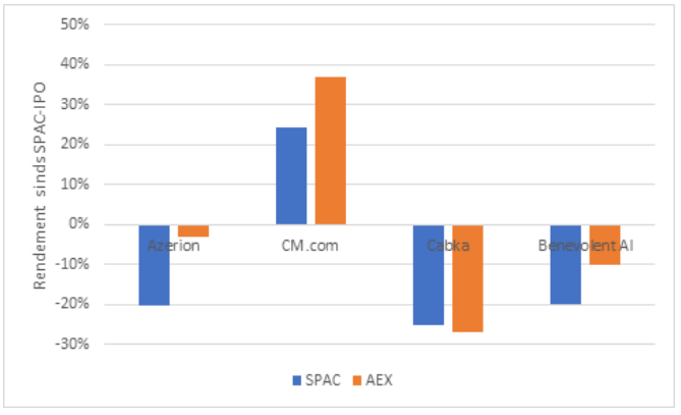

3. Wat is het rendement van spacs na een overname?

Het oorspronkelijke succes van CM.com – een verviervoudiging van de koers en meerdere kapitaaluitgiftes – gaf beleggers van het eerste uur een mooi rendement. Maar inmiddels is de klad erin gekomen. Zoals bij meerdere techbedrijven waar het zwaartepunt van de winsten in de toekomst ligt, staat de koers sterk onder druk.

Het aandeel CM.com benadert inmiddels met een koers van 12,47 euro de oorspronkelijke introductiekoers van een tientje. Voor de beleggers in de andere spacs is er nog minder reden voor een feestje.

Zowel Cabka, Azerion als Benevolent AI noteren alle drie onder de 10 euro, de introductiekoers die belegggers betaalden voor een aandeel. Alleen Cabka deed het sinds een fusiepartner werd gevonden beter dan de AEX-index.

Rendementen na overname door spac

Bron: Bloomberg. Het rendement sinds de IPO van de spac. Van de vier spacs die tot nu toe fuseerden met een bedrijf, handelt alleen CM.com nog boven de introductiekoers van 10 euro.

Het aantal van vier overnamekandidaten is te gering om harde conclusies te trekken. Maar verschillende onderzoeken uit de VS laten zien dat de rendementen van spacs gemiddeld genomen teleurstellen.

4. Hoe is het gesteld met de spacs die geen overnamekandidaten vonden?

Spacs die nog geen overname kunnen vinden, zouden rond de inleg moeten noteren. Blijft een overname uit – of vindt de belegger de kandidaat niks – dan wordt de inleg teruggestort.

In de praktijk handelen de meeste spacs tegen een korting. De spac is in feite een couponloze obligatie met een (gratis) optie op een overname.

Nu de rente stijgt, wil de spac-belegger een hoger rendement. De rendementseis zal bovendien iets hoger liggen dan op een veilige staatslening omdat er bijvoorbeeld een – geringe – kans is dat de bank waarop de spac het geld heeft geparkeerd failliet gaat.

Het aandeel Pegasus Acquisition Company Europe koerst op 9,75 euro, terwijl ESG Core Investments op 9,52 euro staat. Het rendement gerekend op jaarbasis staat voor de twee op respectievelijk 2 en 4 procent. Dat rendement valt dus tegen voor beleggers.

In de VS, waar de staatsrentes ook harder stijgen dan in Europa, lopen de rendementen voor spacs sterker op. De website spacinsider.com houdt allerlei statistieken bij over Amerikaanse spacs, waaronder de yield to maturity van de spacs die nog geen fusiepartner hebben gevonden. In de afgelopen weken schoot deze yield omhoog van 3 naar bijna 5 procent.

Dat was vorig jaar wel anders. Begin 2021, middenin de spac-hausse toen spraakmakende deals de krantenkoppen domineerden, was dit rendement zelfs negatief. Beleggers betaalden toen op de beurs meer dan de intrinsieke waarde van de spac (de inlegwaarde van een tientje), in de hoop dat de sponsor een veelbelovende overnamekandidaat zou vinden.

Yield to maturity Amerikaanse spacs

Bron: SPACinsider.com. De lijn geeft een gemiddelde yield to maturity weer op spacs die nog geen overnamekandidaat hebben gevonden.

5. Biedt de fors gedaalde waardering van bedrijven geen fusiekansen voor spacs?

De kelderende waardering voor groeibedrijven zou kansen kunnen bieden voor spacs die op zoek zijn naar overnames. Maar het heeft er – in ieder geval vooralsnog – veel van weg dat eigenaren van veelbelovende groeibedrijven niet bereid zijn afstand te doen van hun bedrijf tegen de gekelderde waardering.

Voor beleggers in de spac blijft dit een risico. Oprichters van een spac profiteren financieel alleen bij een overname, ook als sprake is van een matig bedrijf of dure overname. De kosten zijn immers al gemaakt, en de oprichtersaandelen hebben alleen waarde als het tot een fusie komt.

Bovendien tikt het klokje door. Drie in Amsterdam genoteerde spacs – ESG Core Investments, Climate Transition Capital Acquisition en Crystal Peak Acquisition – moeten uiterlijk over ongeveer een jaar een overname rond hebben. Lukt dat niet, dan gaat de inleg retour naar beleggers.

Tegenvallers

Ondertussen maken beleggers in spacs zich zorgen over de haalbaarheid van overnames die worden aangekondigd. In de VS vraagt inmiddels de meerderheid van de beleggers zijn inleg terug in plaats van dat ze meedoen met de fusie.

In Nederland is het lastig om van een trend te spreken omdat het aantal spacs dat overnamekandidaten heeft gevonden op één hand te tellen is, maar ook hier speelt het probleem. Zo wist gamesbedrijf Azerion slechts 56 miljoen euro aan groeikapitaal aan te trekken door de fusie met een spac. De totale zak geld van de spac was maar liefst 415 miljoen euro. Dat was veel minder dan het totale bedrag dat door beleggers was gestort in de lege beurshuls. Het leeuwendeel zag geen heil in de overname en eiste zijn inleg terug.

Ellende uit de VS speelt mogelijk een rol bij het afzwakkende enthousiasme. Nikola, een bedrijf dat door een spac werd overgenomen en zich richt op elektrische vrachtwagens, kwam negatief in het nieuws doordat het een truck aanprees als ‘volop functioneel’ terwijl het voertuig in werkelijkheid van een heuveltje afreed om vooruit te komen. Recenter heeft ook de maker van elektrische voertuigen Electric Last Mile Solutions faillissement aangevraagd. Ook dit bedrijf debuteerde via een spac.

De Amerikaanse toezichthouder is ondertussen veel strengere eisen gaan stellen, waardoor de toestroom aan nieuwe spacs volledig is opgedroogd. De bubbel loopt leeg.