Handelshuis Flow Traders wist beleggers weer in de gordijnen te jagen met matige handelsresultaten en hogere kosten. De handel was minder lucratief dan in andere kwartalen, terwijl de marktomstandigheden niet wezenlijk anders waren. Dit doet beleggers twijfelen aan de winstgevendheid van het bedrijf op lange termijn. Desondanks blijft Flow Traders investeren in cryptobedrijfjes en betaalt het hogere salarissen.

Flow Traders verdient geld als market maker en arbitragehandelaar in de etf-markt. Het bedrijf zorgt ervoor dat er altijd liquiditeit is voor beleggers die etf’s willen kopen of verkopen. Het Amsterdamse handelshuis verdient het meeste geld in markten die druk bewegen (voor de Amerikaanse markt af te meten aan de stand van de VIX) en waar veel handel is.

Een deel van de inkomsten van Flow Traders komt uit het verschil tussen bied- en laatkoersen. De biedkoers is de koers waartegen beleggers effecten kunnen verkopen, terwijl zij kunnen kopen voor de hogere laatkoers. Flow Traders is hier actief aan de andere kant van de markt en verdient aan deze zogeheten bied-laatspread. De spread is groter in volatiele markten.

Arbitrage

De andere belangrijke activiteit, arbitrage, betreft het in elkaar zetten of uit elkaar halen van etf’s die afwijken van hun intrinsieke waarde. Flow Traders kan dit doen als zogenoemde authorized participant (AP). De AP’s kunnen mandjes met de onderliggende beleggingen van de etf bij de uitgevende partij omwisselen voor een nieuw aandeel in de etf, en andersom kunnen stukken van de etf ook worden ingeleverd om die onderliggende beleggingen te verkrijgen.

Als bijvoorbeeld een AEX-etf duurder is dan de aandelen die daarin zitten, kan Flow Traders de onderliggende aandelen in de juiste verhouding kopen en deze omzetten in de dure etf, die het bedrijf vervolgens tegen de hoge prijs verkoopt. Dit soort afwijkingen in intrinsieke waarde komen het vaakst voor in volatiele markten.

Afgelopen kwartaal was er veel handel met aanzienlijke koersschommelingen. Een perfecte omgeving voor Flow Traders om relatief veel winst te maken, zou je zeggen. Maar dat pakte anders uit.

Pijn zit in de NTI

Voor Flow Traders is het begrip netto handelsinkomsten (NTI) belangrijk. Dat cijfer komt tot stand door het transactievolume dat Flow Traders afhandelt en hoeveel het bedrijf verdient als percentage van dat volume (de ‘marge’). Afgelopen kwartaal lagen de volumes van Flow Traders in lijn met de handelsvolumes van de brede etf-markt. De marge die het handelshuis boekte op het handelsvolume bleef daarbij achter.

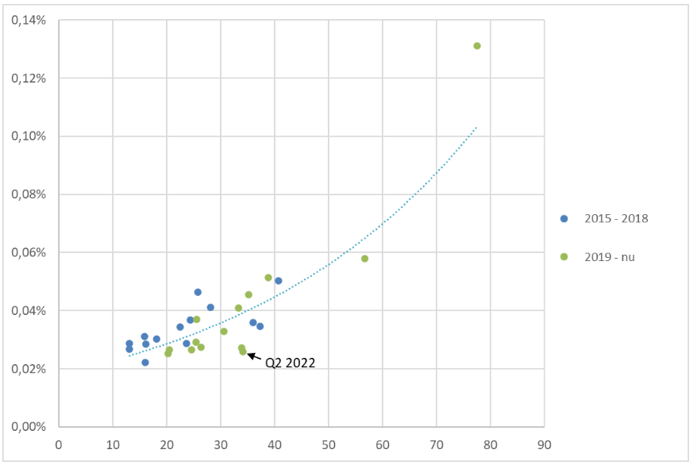

Europa is de belangrijkste markt voor Flow Traders, en juist daar lag deze winstgevendheid sinds de beursgang in 2015 ten opzichte van de VIX nog nooit zo ver beneden de trendlijn. Hoewel de VIX de volatiliteit van de Amerikaanse S&P 500 meet, is dit de maatstaf die Flow Traders hier zelf ook voor gebruikt. Een goed Europees alternatief is er niet.

NTI-marge Europa versus gemiddelde VIX index per kwartaal

Horizontale as betreft de VIX, verticale as de NTI marge van Flow Traders in Europa. Bron: berekeningen VEB.

De handelswinst kwam in Europa uit op 50 miljoen euro. Dat is het op twee na laagste resultaat sinds het begin van de pandemie. Dat terwijl de VIX, de graadmeter voor volatiliteit, afgelopen kwartaal gemiddeld hoger lag dan in elk kwartaal van 2021. In het afgelopen kwartaal lag het handelsvolume ook hoger dan in drie van de vier kwartalen van vorig jaar. Flow Traders beleefde in relatieve zin zo een dieptepunt.

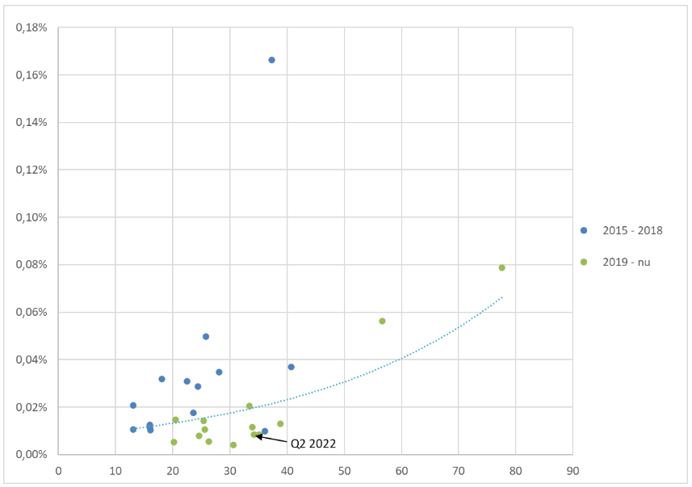

In Amerika ligt de marge al drie jaar structureel lager dan tussen 2015 en 2018. Ondanks het feit dat Flow Traders daar marge inlevert, lukt het niet het volumeaandeel van de totale markt (stabiel rond de twee procent) te verhogen.

NTI-marge Amerika versus gemiddelde VIX index per kwartaal

Bron: berekeningen VEB

Dat de winstgevendheid tegenvalt kan verschillende oorzaken hebben. Zo heeft Flow Traders te maken met concurrenten die hetzelfde proberen te doen en lucratieve handel wegkapen. Een andere reden kan zijn dat het Nederlandse bedrijf uitbreidt naar nieuwe markten (bijvoorbeeld obligaties of crypto) waarmee het nog weinig ervaring heeft.

Kosten lopen op

Een ander punt van zorg is dat Flow Traders bij de cijferpresentatie aangaf dat de vaste kosten met 25 procent toenemen, onder andere door een verhoging van vaste salarissen. Het bedrijf zegt wel de bonussen te verlagen van 35 naar 32,5 procent van de netto-handelsbaten.

Voor Flow Traders lijkt de verandering precies op het verkeerde moment te komen. De inkomsten zijn na het topjaar 2020 juist gedaald en structureel hogere uitgaven kan het handelshuis niet gebruiken.

Investeringen in crypto

Eerder deze week kondigde het handelshuis de oprichting van Flow Traders Capital aan, een eigen durfkapitaalpoot met een eerste budget van 50 miljoen euro. Het doel is om te investeren in de ontwikkeling van infrastructuur op financiële markten en de ‘digitale activa-sector’, zo zegt Flow Traders. Erg concreet zijn de plannen echter niet.

De indruk ontstaat dat dit een activiteit is waar geen strategische logica achter zit en die vooral bedoeld is om te investeren in bedrijven die iets doen met crypto’s. Aangezien de motivatie vooral financieel van aard lijkt, had de 50 miljoen euro wellicht beter besteed kunnen worden aan de beloning van aandeelhouders.

Ook de eerdere investeringen die in de nieuwe investeringsportefeuille terechtkomen, lijken op die markt gericht te zijn. Zelf noemt Flow Traders 11 bedrijven waar het al in heeft geïnvesteerd. Daarvan zijn er 6 die zich vooral richten op crypto.

Aangezien de winst in het afgelopen kwartaal 11 miljoen euro betrof, is dat investeringsbudget van 50 miljoen euro veel geld voor het bedrijf. Het is niet duidelijk hoe deze investeringen bijdragen aan de oplossing van het hoofdprobleem van Flow Traders: de margedruk.

Voor beleggers is het zuur dat Flow Traders veel geld steekt in ondoorzichtige durfkapitaalprojecten en de kosten structureel verhoogt nu de resultaten onder druk staan.