Universal Music Group publiceerde woensdag lauwtjes ontvangen halfjaarcijfers. Voor beleggers in het bedrijf is het een aandachtspunt dat de onderhandelingspositie van artiesten meestijgt met de inkomsten, waardoor onder aan de streep minder overblijft. De waardering van het aandeel is hoog, en dat maakt het kwetsbaar voor deze tanende marge.

De halfjaarcijfers van platenmaatschappij UMG waren op het oog prima. De omzet steeg met 23,6 procent ten opzichte van een jaar eerder en de operationele winst liet een plus van bijna 12 procent zien. Over de hele linie waren de resultaten beter dan analisten hadden verwacht, maar het was wel opvallend hoe de kosten van het artiestenbestand stegen.

Artiesten verdienen meer

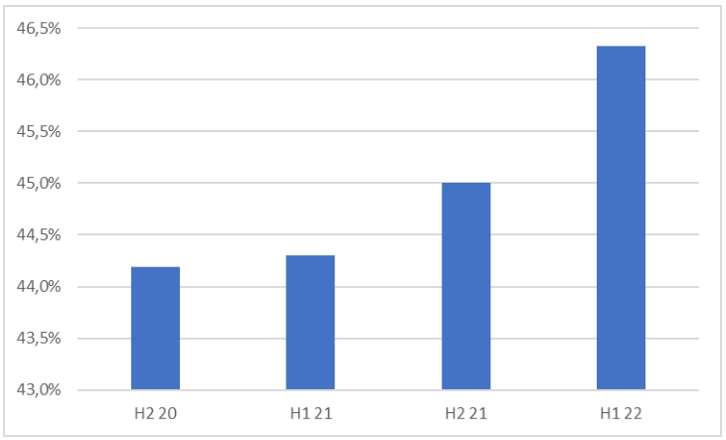

De uitgaven aan artiesten ten opzichte van de omzet lagen in het eerste halfjaar van 2022 twee procentpunt hoger dan in dezelfde periode een jaar daarvoor.

‘Artiestkosten’ als percentage van omzet UMG lopen op

Bron: verslagen UMG, berekeningen VEB

De achterliggende oorzaak van deze stijging is van belang voor beleggers. UMG wordt mede dankzij het succes van Spotify en vergelijkbare muziekstreamingdiensten steeds winstgevender. De extra opbrengsten per artiest staan niet in verhouding tot de extra kosten, waardoor de winst van UMG in principe snel kan oplopen.

De extra omzet en de winst die daaruit voortvloeit zijn echter niet gelijk voor elke artiest. UMG is geen monopolist: de twee grote concurrenten Warner Music Group en Sony Music zijn op dezelfde platforms actief en willen graag de bestverkopende artiesten in hun stal hebben. De hogere omzet die de platenmaatschappijen met muziek(rechten)verkoop behalen, geeft die artiesten een sterke onderhandelingspositie om een groter deel van de streaming-omzet van hun muziek op te eisen.

Omzetmix

De stijging van de artiestkosten is fors en vraagt om uitleg. UMG geeft zelf zowel de omzetsamenstelling als een meevaller in het voorgaande jaar als belangrijke oorzaak van de toename.

Het eerste punt draait erom dat de omzet van de divisie die muziekrechten beheert (Music Publishing) harder groeit dan het segment dat opgenomen muziek verkoopt. Het beheer van de rechten kent namelijk een hogere vergoeding voor artiesten. De ebitda-marge is bovendien binnen beide segmenten gedaald, wat suggereert dat de kosten in algemene zin relatief hard stegen.

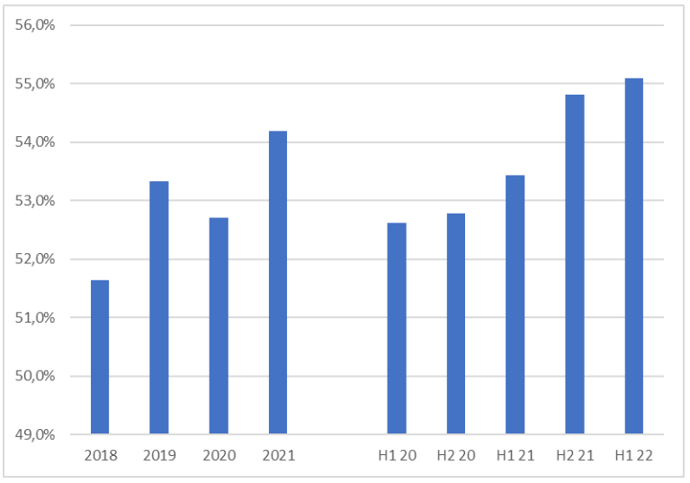

Daarnaast wijst het bedrijf op een eenmalige meevaller in de cijfers van een jaar eerder die de artiestkosten destijds drukte. De onderstaande grafiek van directe kosten laat evenwel zien dat de eerste helft van 2022 goed in de langjarige trend lijkt te passen.

Helaas geeft UMG pas in de jaarverslagen vanaf 2021 een uitsplitsing van de bestanddelen van de directe kosten. De ontwikkeling in de totale directe kosten (waar artiestkosten het overgrote deel van uitmaken) is wel duidelijk opwaarts. En dat terwijl de digitale omzet, waar weinig directe fysieke kosten aan verbonden zijn, hard groeit.

In 2022 stegen de artiestkosten tot dusver harder dan de directe productkosten (van bijvoorbeeld LP’s of T-shirts). Het is een teken dat het artiesten lukt om een groter deel van de muziekomzet op te eisen.

Directe kosten als percentage van de omzet UMG

Bron: verslagen UMG, berekeningen VEB.

Stevige verwachtingen

Een dalende brutowinstmarge – die in de eerste helft van 2022 met 1,2 procentpunt is afgenomen naar 20,3 procent – is niet automatisch een probleem voor een bedrijf, als de omzet en totale winst wel stijgen. In het geval van UMG is er echter al behoorlijk wat winststijging in de koers verwerkt. De ondernemingswaarde (marktwaarde van de schuld plus beurswaarde) van het bedrijf is bijvoorbeeld 30 maal de operationele winst over de afgelopen vier kwartalen, en de koers-winstverhouding ligt nog hoger.

Deze waardering is te begrijpen in de context van de schattingen van analisten. Zij verwachten dat de omzet van 2021 tot 2024 met 39 procent groeit en rekenen er tegelijk op dat de operationele winst met 69 procent toeneemt. Onderliggend zit daar dus ook een flinke margeverbetering in. Dat maakt het aandeel gevoelig voor ogenschijnlijk kleine tegenvallers, zelfs wanneer de omzet en winst wel groei laten zien.