De komende jaren gaan de grote Chinese online spelers meer werk maken van hun aanwezigheid in Europa en de VS. Wat betreft snelheid, innovatie en de introductie van nieuwe bedrijfsmodellen zijn de Chinezen hun Europese en Amerikaanse concurrenten inmiddels wel voorbij. Maar dat betekent nog niet direct dat het ook goede beleggingen zijn.

Toen Jeff Bezos in 1994 Amazon.com oprichtte, stond de server van zijn online boekwinkel zo afgesteld dat er een vrolijk belletje klonk bij elk boek dat verkocht werd. Nu, ruim 28 jaar later, is het onwaarschijnlijk dat de Chinese evenknieën van Amazon een dergelijk belletje hebben geïnstalleerd in hun immense serverparken. Het continue geklingel zou ondraaglijk zijn. De omzetsnelheden van e-commercegiganten als Alibaba, JD.com en Pinduoduo kennen duizelingwekkende pieken. De Amerikaanse nieuwszender CNBC meldde dat JD.com op 11 november 2021, direct bij de opening van het Chinese online koopjesfestival Singles Day, voor 15,6 miljoen dollar aan iPhones kon afrekenen in de eerste twee seconden.

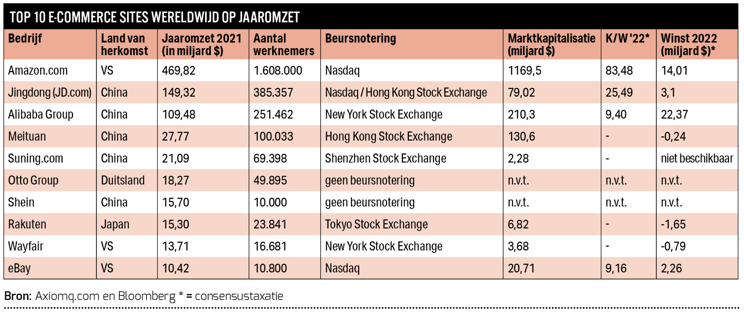

Het zal duidelijk zijn. E-commerce is uitgevonden in de VS, maar de nieuwste ontwikkelingen en de snelste groeiers komen inmiddels uit China. Amazon staat nog fier bovenaan alle wereldwijde e-commercelijstjes, maar de verdere top 10 kent opvallend veel Chinese bedrijven.

Marktaandeel

De grote Chinese e-commercebedrijven gaan de komende jaren buiten China nog flink wat meer marktaandeel, omzet en klanten najagen. Om te beginnen in Zuidoost-Azië, maar ook Europa en de VS staan nadrukkelijk op de verlanglijst. Spelers als Alibaba, JD.com en ByteDance (TikTok) waren al langer actief op de Europese markt, maar twee recente ontwikkelingen gaan naar alle waarschijnlijkheid zorgen voor een versterking van die Europese ambities.

Ed Sander is China-kenner en verzorgt lezingen, gastcolleges en presentaties over China. Hij woonde en werkte twee jaar in China en schrijft - inmiddels weer terug in Nederland - veel en goed onderbouwd over internet, e-commerce en digitale innovatie in China op zijn weblog chinatalk.nl.

“Eind januari 2022 werden de leiders van de 27 grootste online bedrijven, denk aan Alibaba, ByteDance en Tencent, ontboden door de NDRC, de National Development and Reform Commission. Dit is een zware en invloedrijke commissie met onder andere vertegenwoordiging vanuit de centrale bank van China en vier ministeries. Dat had alles te maken met een nieuw gepubliceerde oekaze over internationale handel: Healthy and sustainable development of the platform economy. Daarin worden bedrijven letterlijk aangemoedigd om de grens over te gaan en grensoverschrijdende e-handel te ontwikkelen.

Tijdens die bijeenkomst was de boodschap dat van hen een actieve rol verwacht werd bij het uitbouwen van die cross border e-commerce en werd hun opgedragen om andere niet-online bedrijven daarbij te helpen.”

Deels is die uitbreiding overzee dus geëntameerd door de overheid, maar er speelt nog een ontwikkeling een rol. De Chinese markt begint verzadigd te raken. Ed Sander: “Driekwart van de Chinezen is nu online en de verwachting is dat dit niet heel veel verder stijgt. Chinese bedrijven maken dus meer werk van de markten buiten China. Het ontbrak daarbij eigenlijk altijd een beetje aan focus en prioriteit omdat de interne markt zo hard groeide. Maar de laatste twee jaar zie je dat echt veranderen.”

Robots

Nederland heeft daarmee inmiddels al kennis kunnen maken. Sinds januari is JD.com op de markt met de nieuwe formule Ochama, een kruising tussen een supermarkt en de Kijkshop. De bestelling van klanten in het filiaal – er zijn er vier in Nederland – wordt onder andere met behulp van robots uit het magazijn gehaald en uitgeleverd. Hoewel de formule nog geen daverend succes is, wordt er inmiddels door Ochama ook al aan huis geleverd in (delen van) Duitsland, België en Frankrijk.

Een ander voorbeeld van die internationale expansie is de Chinese snelgroeier Shein. Het online modebedrijf startte in 2008 met de verkoop van trouwjurken. In 2011 registreerde het z’n eerste website en groeide in nauwelijks tien jaar tijd uit tot de grootste fashion e-tailer ter wereld. In april 2022 kopte de Wall Street Journal dat de waardering van Shein werd ingeschat op 100 miljard dollar.

De expansie blijft niet alleen beperkt tot het inrichten van een .nl of een .be site. Ook rond het uitrollen van nieuwe formules en het optuigen van een logistieke infrastructuur gebeurt er veel. Alibaba meldde in het voorjaar van 2022 dat het, naast het al bekende AliExpress, nu ook Lazada - de e-commerce marktleider in Zuidoost-Azië - gaat introduceren in Europa. De aankondiging van Alibaba kwam enige maanden na het openen van het eerste Europese distributiecentrum van Cainiao (een joint venture waarin Alibaba een meerderheidsbelang heeft) op het vliegveld van Luik.

Live Commerce

Daar komt bij dat de Chinese bedrijven niet bang zijn om nieuwe businessmodellen te introduceren. Een van die nieuwe vormen van retail waarmee de Chinese e-commerceplatforms zich onderscheiden is Live Commerce. Op livestream-platforms als Taobao Live (Alibaba) en Kuaishou presenteren Chinese influencers een voortdurende stroom aan programma’s waarin ze producten aanprijzen die direct door de kijkers gekocht kunnen worden. Wie daarbij denkt aan de tenenkrommende Tel Sell-programma’s die jaren terug de daluren van Nederlandse tv-zenders teisterden, moet zijn verwachtingen bijstellen. Jonge en razend populaire influencers trekken alle registers open met snelle shows, pakkende aanbiedingen en zelfs complete verkoopgala’s. De resultaten zijn navenant: de omzet via liveshopping in China bedroeg in 2021 300 miljard dollar, ruim 11 procent van de totale e-commerce-omzet. Influencers als Xin Youzhi en Li Jiaqi (zie kader) hebben in China een sterrenstatus.

Er zijn genoeg marketingrapporten vindbaar die Live Commerce ook in het westen een goede toekomst toedichten: de jongere generaties Y en Z vinden het een aantrekkelijke vorm van commercie en de conversiepercentages - van kijken naar kopen - liggen beduidend hoger dan die van traditionele e-commerce. Toch hebben de Amerikaanse platforms wat betreft de inzet en omzet van liveshopping duidelijk nog het nakijken.

Pinduoduo

In de podcast Baanbrekende Businessmodellen van BNR noemde John Lin, China-kenner en business developer bij Bol.com, Pinduoduo als voorbeeld van een succesvol businessmodel: “Pinduoduo is Action meets Groupon. Je kunt producten kopen met een groep en krijgt het dan tegen flinke kortingen binnen. Het gaat vaak om agrarische producten.” Het aan de Nasdaq genoteerde bedrijf geeft aan dat het met deze formule in het eerste kwartaal van 2022 meer dan 750 miljoen actieve gebruikers aan zich wist te binden. Per maand.

De koopknop zit overal

Lin vindt de Chinese e-commerce bedrijven flexibeler en innovatiever dan de Amerikaanse tech-giganten zoals Amazon en Meta. “In China lopen ze vijf tot tien jaar op ons voor. De scheiding tussen social media en e-commerce zoals wij die kennen is er veel minder strikt. Er zijn grote e-commercebedrijven die socialmediaplatforms hebben opgekocht en andersom. De koopknop zit overal. Amerikaanse bedrijven hebben daar een achterstand op. Dat komt deels door legacy, maar ook door een andere bedrijfsfocus. Bij social media-bedrijven zoals Meta werken de knapste koppen vooral aan manieren om mensen vaker op een bepaalde advertentie te laten klikken. Met e-commerce hebben ze zich relatief weinig beziggehouden.

In China zijn ze met meer mensen en dus met meer ontwikkelaars, en ze kijken holistischer. Chinese managers hebben het over de plek waar het bedrijf over 50 jaar moet zijn. In westerse bedrijven is het al zeldzaam als je twee, drie jaar verder kunt kijken.”

Kannibalisatie

Ed Sander vult aan dat Chinese bedrijven ondanks die holistische blik niet te beroerd zijn om heilige huisjes omver te schoppen. “Voor de ontwikkeling van een nieuwe chat-app liet Tencent rustig verschillende afdelingen tegen elkaar concurreren. In het volle besef dat ze daarbij waarschijnlijk hun al bestaande en succesvolle messenger-app QQ de nek om zouden draaien. Uiteindelijk is daar WeChat uitgekomen, een combinatie van Facebook, Whats-App en mobiele betalingen, met meer dan een miljard gebruikers.”

Beren op de weg

Voor u zich naar de laptop spoedt om orders in te gaan leggen: de groei van Chinese e-commerce mag dan stormachtig zijn, er valt ook een heleboel af te dingen op dergelijke bedrijven als belegging. Allereerst: het koersverloop is grillig. Sinds 2020 en 2021 is er een heleboel fantasie verdwenen uit de koersen van de grote Chinese e-commercespelers als Alibaba en JD.com. Daar komt bij dat volgens Ed Sander het gevaar van delisting op de loer ligt: “Een aantal Chinese bedrijven die genoteerd stonden aan Amerikaanse beurzen, zijn inmiddels verkast naar de beurs van Shanghai of Hongkong. De Chinese overheid maakt zich zorgen over de data die bij buitenlandse partijen terecht komen. Taxi-app Didi vertrok onder druk van de Chinese overheid amper vijf maanden na de beursgang alweer uit New York.”

SEC

Het is overigens niet alleen de Chinese overheid die noteringen op Amerikaanse beurzen tegenwerkt. De Amerikaanse toezichthouder SEC bekijkt op zijn beurt Chinese bedrijven met argusogen. Alibaba, JD.com en social media-app Weibo staan op een lijst van 270 Chinese bedrijven die niet voldoen aan een nieuwe wet. Die vereist dat de Amerikaanse toezichthouder volledige toegang krijgt tot de informatie van accountants van buitenlandse bedrijven met een Amerikaanse notering. Als uiterste consequentie kunnen deze bedrijven van de Amerikaanse beurzen worden geweerd. Inmiddels is er een akkoord gesloten waarbij auditors de cijfers mogen gaan doorlichten, maar het is nog onduidelijk of de SEC in de praktijk alle verlangde informatie zal krijgen.

De argwaan van de SEC is niet helemaal onbegrijpelijk. In de afgelopen jaren waren er verschillende schandalen rondom het opkloppen van de cijfers door Chinese bedrijven met een Amerikaanse notering. Luckin Coffee (beursnotering beëindigd na schikking met de SEC) en Missfresh (gedegradeerd tot pennystock) zijn recente voorbeelden.

Los van deze factoren: dat Chinese bedrijven meer nieuwe markten willen betreden, betekent niet automatisch dat ze daarin ook succesvol zullen zijn en dat ze voldoende waarde creëren voor aandeelhouders. Het kan voorkomen dat een nieuwe business-tak gewoon niet van de grond komt. Zo kondigde TikTok onlangs aan dat een deel van de plannen voor uitbreiding van de e-commercedivisie naar Europa alweer de koelkast ingaat. De TikTok-shop werd in 2021 gelanceerd in Engeland en zou van daaruit verder uitgerold worden naar Duitsland, Frankrijk, Italië en Spanje. De Live Commerce-activiteiten sloegen echter niet voldoende aan.

Flexibel

Toch schuilt juist in dergelijke tegenslagen volgens Ed Sander de kracht van Chinese bedrijven. “De concurrentie is hevig en bijna alle grote Chinese spelers zijn eraan gewend om op een ander bord te gaan schaken. Meituan begon als een soort Groupon, maar is nu actief in reizen, ticketing en maaltijdbezorging. Baidu begon als een zoekmachine, maar doet nu heel veel met autonomous driving. Als de ene markt te vol zit, zoeken ze gewoon weer een andere sector.”

De meest recente kwartaalcijfers van Alibaba bevestigen dat. De voortdurende Chinese lockdowns veroorzaakten een dip in de omzet op mode en consumentenelektronica. Dat werd echter flexibel opgevangen met dubbelcijferige groei bij Alibaba Cloud. Voor de komende jaren sorteert Alibaba dan ook voor op een verdere uitrol van de clouddiensten en kunstmatige intelligentie náást e-commerce.

| The Lipstick King |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |