Tot en met 2025 geldt een tijdelijke fase voor box 3. De fiscus rekent voor de belastingheffing nog met fictieve rendementen. Pas daarna is het plan om het werkelijke rendement te gaan belasten. Hoewel een beter systeem eenvoudig en snel te implementeren kan zijn, kiest het kabinet helaas voor een andere weg.

Het huidige kabinet heeft grote moeite het wantrouwen richting de overheid ten goede te keren. Degelijkheid, voorspelbaarheid en rechtvaardigheid zijn de zuilen waar het vertrouwen in de overheid op rust. Als je dan een keer wordt terechtgewezen door een rechter omdat je sparende Nederlanders in het verleden te veel belasting hebt laten betalen, zul je die groep tegemoet moeten komen. Niet door het fiscale stelsel onnavolgbaar te hervormen, maar door het bestaande systeem op één onderdeel aan te passen.

Dat had de overheid eenvoudig kunnen doen – en naar de mening van de VEB moeten doen. De gekozen route dreigt dezelfde groep gedupeerde belastingbetalers te verrassen met een onnavolgbaar systeem dat weer de opmaat zal vormen naar allerlei nieuwe rechtszaken, collectief onbegrip en zeer royale ruimte voor ontwijking. Waarbij de trouwe belastingbetaler steeds minder schroom zal hebben deze ontwijkingsroutes te gebruiken. Hierdoor wordt de goede belastingmoraal in Nederland willens en wetens te gronde gericht.

Fictieve rendementen

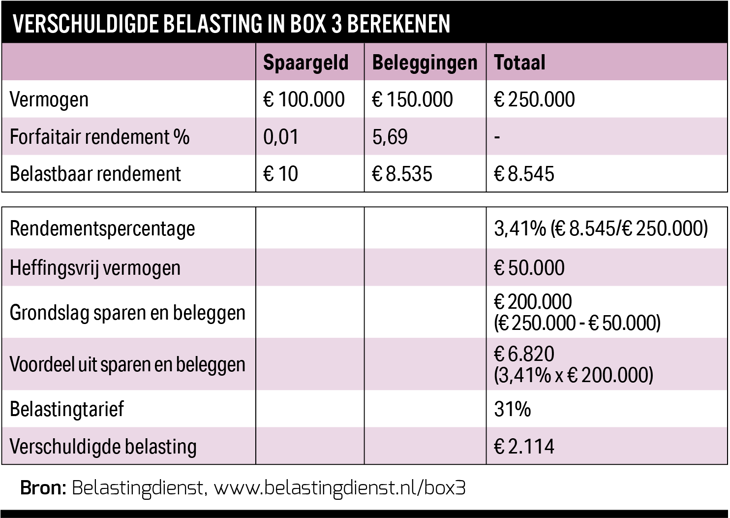

Hoe wil het kabinet dan wel de belasting in box 3 in de komende jaren heffen? Uit de wetgeving voor box 3 die bij Prinsjesdag is ingediend, staat de zogeheten forfaitaire spaarvariant centraal. De fiscus kijkt dan per belastingplichtige naar de daadwerkelijke verdeling van het vermogen in box 3. Daarbij wordt onderscheid gemaakt tussen bank- en spaartegoeden, overige bezittingen en schulden.

Per categorie wordt nog wel een fictief rendement gehanteerd, op basis van een gemiddelde over meerdere jaren in de markt. Voor spaargeld sluit het veronderstelde rendement vrij goed aan op de praktijk, maar bij de beleggingen is van fijnmazigheid geen sprake. Zo gaat de fiscus uit van het (historische) rendement dat is gebaseerd op een mandje van beleggingen in obligaties, onroerend goed en aandelen. Er zullen echter maar weinig beleggers zijn die precies dat mandje van beleggingen hebben en exact dat hoge rendement behalen waar de fiscus van uitgaat.

Grondslag, tarief en vrijstelling

Om na te gaan of en hoeveel belasting in box 3 is verschuldigd, is het van belang om te kijken naar een aantal specifieke zaken.

Allereerst de grondslag waarover belasting in box 3 verschuldigd is. Het gaat om de waarde van alle bezittingen, minus de aftrekbare schuld en minus het heffingsvrije vermogen. Onder bezittingen vallen bijvoorbeeld (beursgenoteerde) beleggingen als aandelen en obligaties en onroerende zaken. Niet de eigen woning, want die valt in box 1.

Het tarief wordt jaarlijks met een procentpunt verhoogd van 31 procent nu naar 34 procent in 2025. Het heffingsvrije vermogen wordt dat jaar ongeveer 57.000 euro.

Peildatum

Het peilmoment is niet veranderd: dit ligt nog altijd op 1 januari. Op deze datum kijkt de fiscus naar de grondslag in box 3 om de te betalen belasting te berekenen. Omdat in de tussenfase, de komende jaren, wordt uitgegaan van de werkelijke verdeling van het vermogen en lage rendementen worden toegekend aan spaargeld, kan de gedachte ontstaan om rond de peildatum te schuiven met het vermogen. In de voorgestelde overbruggingswet staat een specifieke bepaling om misbruik tegen te gaan.

Dat speelt wanneer een belastingplichtige overige bezittingen (zoals aandelen of obligaties) verkoopt, binnen een periode van drie maanden overige bezittingen aankoopt en de peildatum binnen deze periode valt. Wanneer die handelingen niet zijn ingegeven door zakelijke overwegingen, worden deze verkoop en daaropvolgende aankoop voor de belastingheffing geacht niet te hebben plaatsgevonden. Dan veronderstelt de fiscus dat op de peildatum (1 januari) de beleggingen zijn aangehouden, ook al is de feitelijke situatie dus anders.

Maar zoals aangegeven, geldt een termijn van drie maanden. Een belastingplichtige kan voor 1 oktober beleggingen verkopen, de opbrengst laten staan op een spaarrekening en pas drie maanden later, dus vanaf 2 januari, weer beleggen, om daarmee minder belasting te betalen.

Daarnaast is het de vraag of het niet (relatief) eenvoudig is om ook onder de antimisbruikbepaling uit te komen om zo minder belasting te hoeven betalen. Zo valt te denken aan een situatie waarbij onder bepaalde voorwaarden een partner beleggingen verkoopt, waarna de andere partner die weer aankoopt. Ook over het begrip ‘zakelijke overweging’ is op moment van schrijven nog veel onduidelijk. Zo noemde ChristenUnie-Kamerlid Pieter Grinwis tijdens het wetgevingsoverleg in de Tweede Kamer onlangs als voorbeeld het voornemen om een huis te kopen. “Dan had ik hiervoor een zakelijke reden, want ik wilde dat kapitaal gebruiken om een huis te kopen, maar door ontwikkelingen op de woningmarkt ging dat allemaal niet door. Is dan voldaan aan het criterium van een zakelijke overweging?”, zo vraagt Grinwis.

Kanttekeningen

Er is met dit wetsvoorstel weliswaar een stap gezet richting een realistischer systeem, maar er zijn flinke kanttekeningen bij te plaatsen. Zo gaat de fiscus voor 2022 uit van 5,53 procent en voor 2023 zelfs van 6,17 procent rendement op overige bezittingen.

Voor belastingplichtigen die dat netto – na aftrek van allerlei kosten – niet behalen, voelen die rendementspercentages niet alleen onrealistisch, maar ook onrechtvaardig. Zeker gezien de uitspraak van de Hoge Raad van vorig jaar, waaruit blijkt dat zo veel mogelijk moet worden aangesloten bij het werkelijke rendement. Daarnaast zijn deze percentages niet gecorrigeerd voor inflatie. Dus belastingplichtigen die al een positief netto rendement behalen, houden – gecorrigeerd voor de inflatie – in reële zin minder over, of gaan er zelfs op achteruit.

Indien de wet wordt aangenomen, ontstaat een erg ingewikkeld systeem met een reële kans op vele nieuwe bezwaarschriften. Daarnaast beïnvloedt de fiscus de keuzes die belastingplichtigen maken. Het kan aanzetten tot het verplaatsen van vermogen naar andere fiscale regimes, tot het nemen van meer risico’s om de door de fiscus veronderstelde rendementen wel te behalen of tot het veel langer aanhouden dan gewenst van gelden als banktegoed, om dan wél tegen een lager rendement te worden aangeslagen.

De ontwikkelingen in het belastingdossier zetten het vertrouwen in en de voorspelbaarheid van de overheid onder druk. En de complexiteit van het stelsel en onrechtvaardigheid (die kan leiden tot bezwaren, verzoeken en procedures) trekken een wissel op de uitvoering. Het valt dus te bezien of het nieuwe stelsel op basis van werkelijk rendement, dat onlangs al met een jaar is uitgesteld, wel per 2026 in kan gaan. Tot die tijd voelt de belastingheffing wrang voor in ieder geval de belastingplichtigen die de veronderstelde rendementen niet behalen.

Alternatief systeem

De VEB is bezorgd over de complexiteit van de nieuwe belastingstelsels en pleit voor een licht aangepaste voortzetting van de redelijk eenvoudige, eerdere systematiek. Een belasting van 30 procent over een fictief maar wel realistisch rendement en een vrijstelling voor de spaarrekeningen en obligaties waar aantoonbaar minder dan 1 procent rente op wordt vergoed. Die vrijstelling geldt totdat de rente oploopt. Dat systeem is rechtvaardiger, beter te begrijpen en eenvoudiger in de uitvoering.

| Rekenvoorbeeld |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |