In tijden van hoge inflatie is het cruciaal te beleggen in bedrijven met een bovengemiddelde winstgevendheid en een robuuste balans. Een zoektocht naar bedrijven met de beste papieren op de Amerikaanse en Europese beurs.

De toekomst laat zich slecht voorspellen – dat geldt nu misschien wel meer dan ooit. Duidelijk is in ieder geval dat een zoektocht naar de kampioenen van morgen begint bij de winnaars van vandaag.

De harde lessen van het kapitalisme leren nu eenmaal dat de sterkste bedrijven – vaak ten koste van de zwakkere spelers – op de langere termijn op allerlei manieren kunnen profiteren van crisissituaties. Voor de inflatiecrisis waar de wereld zich nu in bevindt, zal dat waarschijnlijk niet anders zijn.

Marktmacht is hier het centrale begrip. Waar veel bedrijven de grootst mogelijke moeite hebben hun verkoopprijzen te laten meestijgen met de oplopende kosten, lijkt dit geen enkel probleem voor bijvoorbeeld het Franse modeconcern Hermès.

Bovendien hebben marktleiders in de regel enorme hoeveelheden cash op de balans, een logisch uitvloeisel van een vette kasstroom. Zo heeft technologiegigant Apple – in tegenstelling tot de concurrentie – de ruimte om anticyclisch te investeren. Op eigen kracht, of – misschien nog wel beter – door in problemen verkerende concurrenten voor een habbekrats op te kopen.

De angst bij giganten voor de ontwrichtende innovatiekracht van start-ups zal ook een stuk minder zijn. Bij deze jonge bedrijven zal veel energie nodig zijn om te overleven, ook al omdat investeerders minder happig zijn om onder de huidige omstandigheden kapitaal te blijven fourneren.

19 winnaars

Op de langere termijn zorgt de shake out – de zwakkere bedrijven verlaten het speelveld – ervoor dat de winnaars alleen maar dominanter worden. Als het herstel inzet, ontstaat een vliegwieleffect omdat de ‘ingepikte’ omzet van de ter ziele gegane concurrenten nu onder de sterkste spelers wordt verdeeld.

Niet alleen ontstaan meer schaalvoordelen omdat de omzet harder groeit dan de (vaste) kosten, ook komen de winnaars weg met het in rekening brengen van hogere prijzen voor hun producten en diensten. Klanten kunnen immers minder makkelijk naar een concurrent.

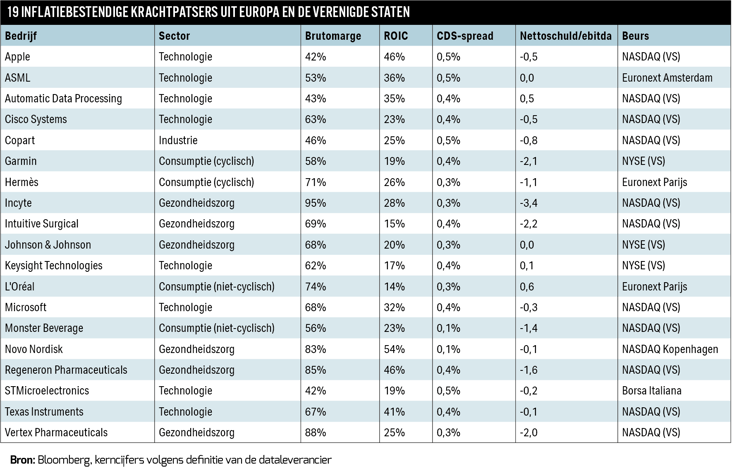

Om de winnaars van morgen te selecteren, heeft de VEB een uitgebreide analyse uitgevoerd onder de 1100 grootste westerse beursgenoteerde bedrijven die deel uitmaken van de pan-Europese Stoxx 600 en de Amerikaanse S&P 500-index.

De selectie is tot stand gekomen door het beoordelen van bedrijven op basis van de brutowinst (de omzet verminderd met de directe productiekosten), het rendement op het geïnvesteerde vermogen en de balansverhoudingen (nettoschuld ten opzichte van het bedrijfsresultaat, ebitda).

Uiteindelijk blijven er van de ruim duizend beoordeelde bedrijven 19 over die de beste papieren hebben om goed te gedijen in een wereld met aanhoudend hoge inflatiecijfers (zie kader: Van 1100 bedrijven naar 19 krachtpatsers in vier stappen).

We bekijken vier bedrijven uit deze lijst wat meer in detail.

1. Hermès

Hermès is een klassiek Frans merk, vooral bekend van de zijden sjaals en lederwaren. Het eeuwenoude luxemerk verkoopt zijn producten aan meestal welgestelde klanten die bereid zijn daarvoor grif te betalen en die zich zelfs niet laten afschrikken door wachtlijsten. Zo hebben de welbekende Birkin- en Kelly-handtassen een wachtlijst van meer dan een jaar. Dit illustreert de iconische status van Hermès.

Voor het idee: een leerbewerker heeft circa vijftien uur nodig om een Hermès-tas te maken. Om de wachtlijsten niet te ver te laten oplopen, gaat Hermès de komende jaren de productiecapaciteit voor lederwaren verhogen met nieuwe locaties in de Franse steden Louviers, Sormonne en Riom. Ook is recent een leerbewerkingsschool geopend.

Het exclusieve karakter van Hermès-producten vertaalt zich in een stevige brutomarge van meer dan 70 procent en een meer dan gezonde ROIC (26 procent). Ook de balans kan tegen een stootje met een nettokaspositie van 5,3 miljard euro.

2. Novo Nordisk

Het Deense Novo Nordisk is marktleider in diabeteszorg. Het concern heeft een gunstige uitgangspositie om de vergrijzende wereldbevolking te voorzien van insuline om welvaartsziektes als diabetes en obesitas te behandelen.

Novo Nordisk richt zich primair op middelen voor de behandeling van diabetes en obesitas, goed voor 86 procent van de totale omzet. De geschiedenis van Novo Nordisk gaat terug tot 1922, toen oprichter en Nobelprijswinnaar August Krogh uit Canada terugkeerde om in Denemarken insuline te gaan produceren. Precies honderd jaar later is Novo Nordisk de grootste insulineproducent ter wereld, met een geschat marktaandeel van meer dan 50 procent.

De overige omzet (14 procent) komt uit behandelingen voor hemofilie (een stoornis die ertoe leidt dat bloed niet stolt) en groeistoornissen.

Dankzij de dominante positie weet Novo Nordisk een brutomarge te realiseren die boven de 80 procent ligt. Het concern heeft een nettokaspositie van (omgerekend) meer dan 750 miljoen euro.

3. L’Oréal

Het Franse L’Oréal is wereldwijd marktleider op het gebied van make-up, zalfjes, shampoos en andere schoonheidsproducten. Het concern, bekend van de merken L’Oréal Paris, Lancôme, Garnier en Maybelline, is in staat structureel harder te groeien dan de markt.

In zijn jaarverslag laat L’Oréal zich voorstaan op ‘baanbrekende’ innovaties in de schoonheidsindustrie. Die gaan terug tot 1909 toen L’Oréal-oprichter Eugène Schueller een nieuwe formule voor haarverf ontwikkelde en deze eigenhandig deur tot deur aan Parijse kappers verkocht.

De eeuwige drang naar schoonheid is sinds 1909 een gouden verdienmodel. Voor veel vrouwen – en in toenemende mate mannen – zal de verkoopprijs niet de bepalende factor zijn bij de aankoop van een antirimpelcrème. De loyaliteit van klanten naar luxemerken is bovendien hoog.

Het is een belangrijke verklaring voor de hoge brutomarge van 70 procent voor het concern. Met een schuldratio van 0,6 keer het brutobedrijfsresultaat (ebitda) is ook de balans van L’Oréal op orde.

4. ASML

ASML is het enige Nederlandse bedrijf op de lijst met 19 krachtpatsers. Grote chipmakers als Intel en TSMC zijn van plan de komende jaren tientallen miljarden dollars te investeren in nieuwe fabrieken om de enorme vraag naar chips bij te kunnen benen.

En daarbij is een ding duidelijk: in die fabrieken zullen machines van ASML komen te staan. Het bedrijf uit Veldhoven heeft een monopolie op de nieuwste generatie zogeheten EUV-technologie (extreme ultraviolet straling). De veelgevraagde EUV-machines kunnen chips fijnmazig opbouwen, waardoor de rekenkracht en snelheid toeneemt. ASML maakt daarnaast ook de wat oudere variant machines (in jargon: DUV, wat staat voor diep ultraviolet) voor bijvoorbeeld chips in elektrische auto’s. Ook naar dit soort chips is nog altijd veel vraag.

Door de toegenomen verkoopprijs van de nieuwste EUV-machines – we praten inmiddels over een verkoopprijs van 160 miljoen euro per stuk – zal de brutomarge voor ASML de komende jaren verbeteren tot 56 procent. Nu ligt die winstgevendheid nipt boven de 50 procent.

ASML heeft daarnaast een conservatief financieel beleid (netto kaspositie). Het chipmachinebedrijf heeft als doel een netto kaspositie van ten minste 2 miljard tot 2,5 miljard euro te hebben. De kaspositie van eind juni, 4,4 miljard euro, zit daar nu al ruim boven.

| Van 1100 bedrijven naar 19 krachtpatsers in vier filters |

|

|

Tip voor de thuisbelegger

Met de VEB-stockscreener kunt u op basis van verschillende kerncijfers zelf Europese aandelen selecteren: visual.veb.net/stockscreener

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |