Van winnaar tot schlemiel in minder dan een jaar. In de algehele malaise op financiële markten zijn internetbedrijven extra hard geraakt met koersverliezen die oplopen tot rond de 80 procent. Is dat niet een beetje overtrokken? Een analyse van de perspectieven van vijf Europese internetbedrijven.

Zoals het er nu naar uitziet, gaat 2022 de boeken in als een beroerd jaar voor aandelen. Maar waar brede aandelenindices tussen de 20 en 30 procent verloren, zijn de optaters in de hoek van e-commerce en technologiebedrijven nog een stuk harder.

Europese webwinkels als Zalando, Asos en Allegro verloren tot wel 80 procent van hun beurswaarde sinds de pieken die tijdens de lockdowns werden bereikt.

Nu de wereld weer terugkeert naar het oude normaal, valt hun omzet terug, terwijl deze bedrijven zich juist hadden ingesteld op meer groei met investeringen in extra sorteercentra en distributiecapaciteit. Het leidt nu tot overcapaciteit en daarmee tot lagere winsten, of - erger - hogere verliezen. Bovendien zijn al die toekomstige winsten door de opgelopen rente teruggerekend naar vandaag ook een pak minder waard geworden.

Toch doemt de vraag op of deze extreme koersreactie niet overtrokken is. Een analyse van vijf Europese internetspelers. Het gaat om het Duitse Zalando en HelloFresh, om Asos en Ocado die een notering hebben in Londen en het Poolse Allegro.

Ocado – interessante technologietak (koersval YTD 69%)

Ocado Group kwam aanvankelijk als een van de winnaars uit de coronapandemie. Het bedrijf verkoopt zelfontwikkelde softwaresystemen voor online supermarkten en is samen (50/50) met een supermarktketen eigenaar van de Britse online supermarkt ocado.com.

Na een lange glijvlucht staat het aandeel ruim 80 procent onder de piek van februari 2021.

Het helpt niet dat het bedrijf nog geen winst maakt. Sterker nog: de verliezen lopen alleen maar op doordat de online supermarkt in de pandemie fors investeerde in nieuwe distributiecentra die nu gedeeltelijk onbenut blijven. Bij de trading update van het derde kwartaal liet het bedrijf weten dat de klanten van de supermarkt worden geraakt door de hoge inflatie in het VK. Klanten kopen minder producten per keer en kiezen voor goedkopere producten.

De omzet steeg voor de pandemie met zo’n 10 procent per jaar en in het lopende boekjaar valt die omzetstijging terug naar 5 procent, zo is de verwachting van analisten. Diezelfde analisten verwachten dat het bedrijf tot zeker 2026 verlieslatend blijft.

Technologietak

De matige resultaten verdienen nuance. Het onderdeel dat supermarkten helpt met software en hardware voor de logistiek achter het samenstellen van individuele orders, doet het nog wel goed.

Deze tak ontwerpt hoofdzakelijk distributiecentra die in hoge mate gerobotiseerd zijn. Hierdoor kan volgens Ocado per magazijn tot 80 procent bespaard worden op arbeidsuren. Het bedrijf verkoopt dit in kant-en-klare vorm en ontvangt ook een jaarlijkse vergoeding per systeem.

Verdeeld over 10 locaties zijn er nu 32 systemen in gebruik die in de eerste helft van dit jaar voor Ocado een (grotendeels terugkerende) omzet opleverden van 58 miljoen pond. En de rek is er nog niet uit: in het orderboek van Ocado zitten bestellingen voor nog eens 152 systemen. De brutomarge op deze terugkerende omzet is torenhoog. De grootste kostenpost is onderzoek en ontwikkeling en de verwachting is dat deze post veel minder hard stijgt dan de omzet. Wel is deze technologietak nog operationeel verlieslatend.

Risico

Het bedrijf zegt dat het op middellange termijn geen extra financiering nodig heeft omdat het een positieve kasstroom verwacht. Dat lijkt optimistisch, aangezien de operationele kasstroom juist dalende is, terwijl daarbovenop de investeringen stijgen. Eind mei stond er een miljard pond aan liquide middelen op de balans tegen 1,3 miljard pond aan leningen. Een van die leningen is een obligatie van een half miljard pond die in 2026 afloopt. Deze obligatie is flink in waarde gedaald, waardoor deze op het moment van schrijven een jaarlijks rendement geeft van 13 procent (ervan uitgaande dat Ocado niet failliet gaat en de obligatie aflost).

Het betekent dat eventuele herfinancieringen tot veel hogere rentelasten zullen leiden. Beleggers moeten dus niet raar opkijken als Ocado extra aandelen moet uitgeven. Gezien de koersval is dat wellicht iets waar beleggers zich al mentaal op hebben voorbereid.

Zalando – winstniveau van de pandemie nog ver weg (koersval YTD 67%)

Ook Zalando, de bekende Duitse webshop voor kleding en schoenen kent een moeilijk jaar. Sinds de oprichting leek de omzet alleen maar omhoog te kunnen, maar daar kwam in het tweede kwartaal van 2022 abrupt een einde aan (omzet: minus 4 procent).

De winst zakte nog verder weg. De operationele winstmarge daalde van 6,7 naar 3 procent in het tweede kwartaal. Vorig jaar was al een verslechtering van de winst zichtbaar ten opzichte van 2020. Vooral in Duitstalig Europa, de bakermat van Zalando, vielen de resultaten tegen.

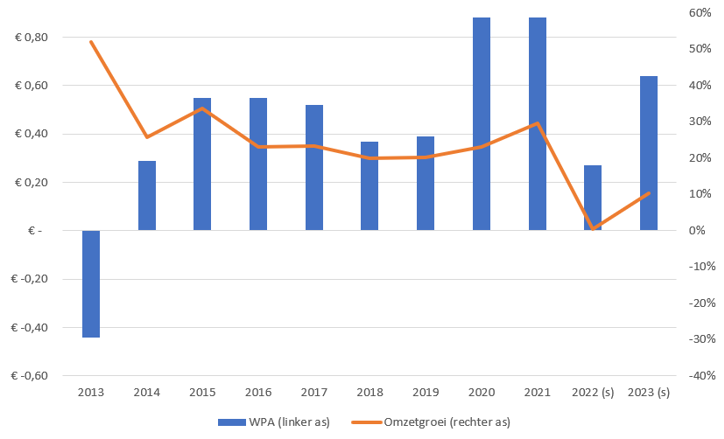

Tijdens de pandemie deed Zalando goede zaken. Het bedrijf maakte beide jaren een winst van 88 cent per aandeel per jaar, en de omzet groeide steeds tussen de 20 en 30 procent. De verwachte groei valt dit jaar echter helemaal stil, en van de winst per aandeel is naar verwachting van analisten nog maar 27 cent over.

Terugkeer naar normaal pakt desastreus uit voor Zalando

Bron: Sentieo

Margeknaller

Niet elke spijkerbroek die Zalando verkoopt, komt uit het eigen magazijn. Het Duitse concern geeft andere kledingbedrijven ook de mogelijkheid om kledij te verkopen via het platform. Het roomt hiervoor een provisie af.

De totale omzet zou ruim een kwart hoger uitvallen als rekening werd gehouden met de volledige omzet van deze zogenaamde partners van Zalando. Ondanks de groeiende verkopen door partners – de brutomarge ligt hierop veel hoger dan op eigen verkopen – is de winstontwikkeling op groepsniveau matig.

Dit jaar had Zalando te maken met te hoge voorraden. Het moest uiteindelijk flinke kortingen aanbieden om de broeken, sweaters en schoenen weg te werken. De lagere marge als gevolg hiervan verklaart bijna de hele val die de winst per aandeel in het tweede kwartaal doormaakte. De hoge winsten uit de coronaperiode lijken opeens ver weg. Ondanks de stevige koersval en winstval dit jaar, betalen beleggers op de huidige koers nog altijd 26 keer de winst van 2021 voor het bedrijf.

HelloFresh –blijven jagen op nieuwe klanten (koersval YTD 70%)

Ook HelloFresh, de leverancier van maaltijdboxen, ging het afgelopen jaar in de uitverkoop.

Opvallend is dat HelloFresh er wel in slaagde om in het tweede kwartaal meer orders te verwerken en de omzet op te krikken. Maar die hogere omzet kwam wel met een prijs, zo leert een nadere blik op de halfjaarresultaten. Het bedrijf moest hier namelijk fors voor investeren – de marketingkosten stegen harder dan de omzet. Ook de kosten van ingrediënten en de logistiek om de producten bij de klant te krijgen, stegen harder dan de omzet. Daardoor halveerde de winst over de eerste negen maanden van dit jaar ruimschoots tot 53 eurocent. Het maar deels doorberekenen van de hogere voedingsprijzen is een bewuste strategie van het bedrijf om klanten aan zich te binden. Maar de winst krijgt hierdoor dus wel een flinke knauw.

De koers-winstverhouding van het aandeel is lager dan die van Zalando, maar dat is niet zonder reden. Het verloop van klanten bij HelloFresh is hoog, en daardoor lijkt het permanent te moeten strooien met nieuwe kortingsacties en flyers.

Waar HelloFresh circa 16 procent van de omzet spendeert aan marketing, ligt dit percentage bij Zalando op ongeveer de helft. De vraag is bovendien hoe het bedrijf zich zal houden in een recessie. De maaltijdboxen zijn relatief duur en lijken zo een kostenpost waarop makkelijk bespaard kan worden.

Asos – diepe winstval (koersval YTD 76%)

Asos is een wereldwijde online kledingretailer die zich met name richt op jongvolwassenen in Europa en de Verenigde Staten. Ruim 40 procent van de omzet komt uit het Verenigd Koninkrijk, 30 procent uit de EU en 12 procent uit de VS.

Het beeld bij dergelijke webwinkels is inmiddels bekend. Ook bij Asos stokte de groei in de zes maanden tot en met augustus, het einde van het gebroken boekjaar. Een deel van de pijn is te verklaren doordat Asos in Rusland actief was, waardoor het bedrijf permanent enkele procenten omzet kwijtraakte na de verkoopstop in maart.

De algemene omzettrend laat een breuk met het verleden zien, want in de boekjaren 2021 en 2020 steeg de omzet met zo’n 20 procent. Ook de operationele winst laat het afweten. Terwijl in het vorige financiële jaar (tot augustus 2021) een winst werd gemaakt van 1,39 pond per aandeel (dat nu 5,70 pond kost), was dat in het afgelopen boekjaar een verlies van 31 pence. Dit komt grotendeels door een lagere brutomarge, stijgende personeelskosten in de distributiecentra en door hogere uitgaven aan marketing.

In verhouding tot Zalando valt op dat de operationele winstmarge van Asos hoog lag. De Britse speler zegt dat de hoge winstpercentages voortkomen uit het hoge gehalte eigen merken in de webshop (waarop een betere marge haalbaar is dan op ingekochte externe merken).

Risico

Een punt van aandacht zijn de snel oplopende voorraden van Asos. De post voorraden steeg in de afgelopen twee jaar met 80 procent en slurpte daarmee 485 miljoen pond op, terwijl de omzet maar met 20 procent steeg naar 3,9 miljard pond. Het bedrijf laat weten dat een ‘normalisatie’ van voorraden honderden miljoenen kan opleveren. Toch lijkt het er sterk op dat de afbouw van de voorraad gepaard gaat met stevige kortingen die inhakken op de winst.

Een kasinstroom is in ieder geval hard nodig. Als Asos geld blijft uitgeven in hetzelfde tempo als afgelopen jaar komt de bodem van de kas al in augustus 2023 in zicht.

Allegro – hoge groei, hoge schulden (koersval YTD 41%)

Allegro is het makkelijkst te beschrijven als de Poolse bol.com. De webwinkel heeft last van precies dezelfde dynamiek als de vier andere aangehaalde e-commercebedrijven. Een verschil is dat Allegro exclusief in Polen actief is, waar de groei hoger ligt dan in West-Europa .

Daar zit ook een nadeel aan. De rente in Polen ligt een stuk hoger; de staat leent bijvoorbeeld tegen 8 procent voor 10 jaar. Dat vreet de winst aan. Financiële lasten aten de helft van de operationele winst (van omgerekend 100 miljoen euro) op die het bedrijf in de eerste helft van dit jaar maakte.

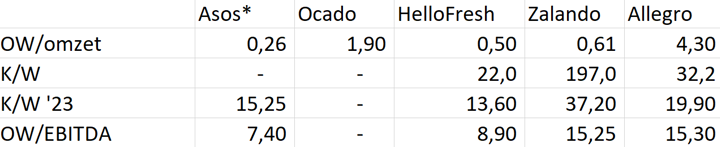

Hierbij hielp niet mee dat een grote overname eerder in 2022 die schuld opjoeg. Bij de halfjaarcijfers bedroeg de schuld 3,5 keer de EBITDA (bedrijfsresultaat voor afschrijvingen) volgens een berekening van het bedrijf zelf. Dat is fors, zeker in het huidige renteklimaat. Door de hoge schuld lijkt Allegro op basis van de koers-winstverhouding goedkoop, maar dit is vooral optisch. Als naar de OW/EBITDA ratio wordt gekeken, die wel rekening houdt met schulden, is Allegro vrijwel hetzelfde gewaardeerd als Zalando (15x).

De vraag is of dit terecht is. Doordat Allegro alleen zaken doet in Polen is het risico hoger. Bovendien wil Amazon zich invechten op de Poolse markt waardoor de marges op de langere termijn onder druk kunnen komen te staan.

Europese Ecommerce-bedrijven niet uitgesproken goedkoop, ondanks koersval

Bron: Bloomberg. *Asos kent een gebroken boekjaar waardoor de 2023 K/W heeft betrekking op de twaalf maanden tot en met augustus 2023. OW/omzet betreft de ondernemingswaarde (beurswaarde plus nettoschuld) gedeeld door de omzet.