Bij onrust op financiële markten kan de verleiding groot worden volledig uit aandelen te stappen om verliezen af te toppen. Maar in plaats van risico te beperken, gebeurt in de praktijk juist het tegenovergestelde: een tijdelijk verlies wordt door een paniekverkoop een permanent verlies. Beleggers die in paniek handelen, moeten rekening houden met middelmatige rendementen.

| Het onderzoek in het kort |

|

In de analyse is geen rekening gehouden met transactiekosten. Door de sterk gedaalde handelsprovisies zullen rendementen niet significant veranderen. Het neemt niet weg dat de belegger die jaarlijks herweegt of in paniek verkoopt, een fractioneel lager resultaat zal boeken. |

Na stevige koersdalingen is het een kwestie van tijd. Al snel verschijnen er waarschuwende berichten van vermogensbeheerders en grootbanken. Risico’s die meestal al langer bekend zijn, zoals hogere rentes, inflatie en de vrees voor een recessie, worden opgesomd met de mededeling dat het wellicht verstandig is om aandelen te verkopen.

In de weekupdate van eind september liet BlackRock, de grootste vermogensbeheerder ter wereld, bijvoorbeeld weten de ‘meeste aandelen’ te mijden, omdat het risico op een diepe recessie wordt onderschat. Centrale banken zouden zich onvoldoende realiseren dat al die renteverhogingen tot een diepe recessie kunnen gaan leiden.

“We prefereren bedrijfsobligaties boven aandelen van ontwikkelde economieën”, zo meldt de note die spreekt over een ‘tactische onderweging’ in aandelen. Dergelijke adviezen komen niet alleen uit de hoek van BlackRock. Andere financiële instellingen, waaronder Goldman Sachs en in een eerder stadium ABN Amro, adviseerden ook kleinere posities in aandelen vanwege toegenomen macro-economische risico’s.

De adviezen lijken goedbedoeld, maar zijn niet zo onschuldig. Het wakkert angst aan en voedt de drang van beleggers – die mogelijk al bestaat – om aandelen te verkopen. Beleggers die handelen naar de (veranderde) visie van dit soort strategen en daarmee denken de markt te kunnen timen, door vlak voor een beurscrash uit te stappen en dan weer in te stappen als het dieptepunt is bereikt, zijn gedoemd tot middelmatige rendementen.

Om dit duidelijk te maken, en uit te zoeken wat een belegger wel zou moeten doen als beurzen in korte tijd hard dalen, deed de VEB-onderzoek naar prestaties van verschillende beleggingsstrategieën en gedrag bij beursdalingen.

Drie beleggers

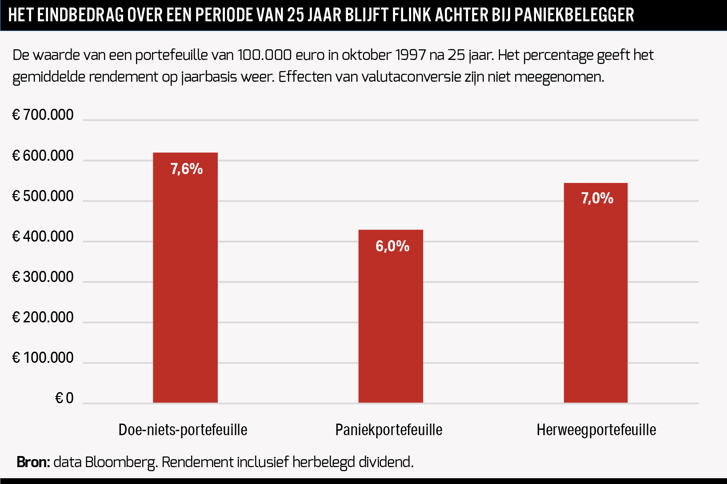

We berekenden de rendementen voor drie typen beleggers die 25 jaar geleden een ton hebben ingelegd op de beurs. De momenten van paniek binnen die periode zijn bekend: het knappen van de internetbubbel begin jaren 2000, de kredietcrisis in 2008 en – het meest recent – de coronacrisis.

1. Belegger nummer één laat zich leiden door angst. Zodra de beurs met 25 procent daalt, liquideert deze belegger zijn aandelenportefeuille, en koopt van de opbrengst veilige staatsobligaties. Precies een jaar later stapt deze ‘paniekbelegger’ weer in.

2. De tweede belegger beschikt over stalen zenuwen en laat zich niet gek maken door het slagveld op de beurzen. Dit is een typische buy-and-hold-belegger.

3. De derde belegger herweegt zijn portefeuille. Aan het eind van het jaar brengt hij de verhoudingen tussen de beleggingscategorieën terug tot een vast percentage – 70 procent aandelen en 30 procent obligaties. In een jaar waarin aandelen onderuitgaan en obligaties blijven liggen, zal het obligatiedeel een groter deel van de beleggingsmix beslaan dan de vooraf gestelde 30 procent. Om de uitgangspositie weer in ere te herstellen, moet hij een deel van de obligaties verkopen en de opbrengst in de (gedaalde) aandelen stoppen.

Herwegen is een strategie waarbij een belegger tegen de markt in handelt: beleggingen die in waarde zijn opgelopen, worden immers geruild voor beleggingen waarvan de koersen zijn gedaald. De jaarlijkse routine van herbalanceren kan een belegger een gevoel van rust geven als beurzen nerveus zijn. Deze beleggers hoeven zich niet druk te maken over de vaak sterk uiteenlopende meningen van financiële experts over de richting van de markt, omdat zij maar één keer in het jaar posities aanpassen.

Dure fout

In paniek handelen kost rendement. En niet zo’n beetje ook. De paniek-portefeuille groeit in 25 jaar van een ton uit tot circa 428 duizend euro. Dat is maar liefst 191 duizend euro minder dan de eindportefeuille van de buy-and-hold-belegger van 618 duizend euro. De herweegbelegger heeft zijn beleggingsvermogen zien aangroeien tot 545 duizend euro. Dat is minder dan de buy-and-hold-belegger, maar ruim 115 duizend euro meer dan het eindbedrag van de paniekbelegger.

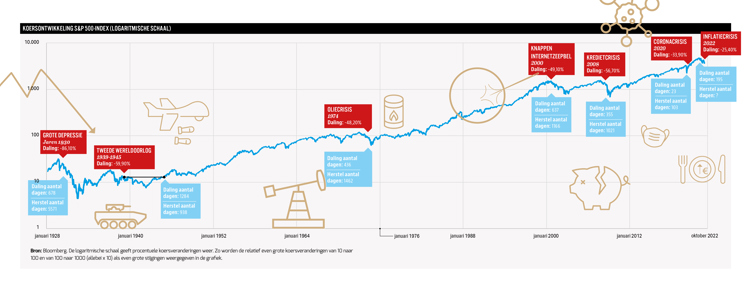

Het grote verschil in rendement is eenvoudig uit te leggen: door in paniek uit te stappen, wordt herstelrendement misgelopen. Met het herstel van aandelen na de internetcrisis viel het wel mee, maar in het jaar na de kredietcrash (2009) en vooral na de coronacrisis (2020) schoot de Amerikaanse beurs omhoog.

Doordat paniekbeleggers dat jaar volledig in obligaties zaten, misten zij dit herstel. De herwegingsportefeuille profiteert juist door op het dieptepunt dure obligaties voor goedkope aandelen om te ruilen.

| Man van middelbare leeftijd raakt sneller in paniek |

|

|

Drie keer goed

“Als markttiming zo'n geweldige strategie is, waarom zie je dan nooit zulke beleggers op de lijst van rijkste Amerikanen staan”, merkte de gerenommeerde belegger Peter Lynch lang geleden al op. Dat timing zo moeilijk is, heeft te maken met het feit dat een belegger niet één, maar drie keer gelijk moet krijgen.

In de eerste plaats moet een belegger een gebeurtenis goed voorspellen; denk aan de uitkomst van een referendum, verkiezingen, banencijfers of de impact van de coronacrisis. Vervolgens – en dit wordt weleens vergeten – moet ingeschat worden welke verwachtingen al waren ingeprijsd in financiële markten, en dus hoe koersen zullen reageren. De Britse belegger Terry Smith bracht in een column de verkiezing van Trump en de Brexit in herinnering om te illustreren dat twee keer raak schieten nog niet zo makkelijk is.

Beide gebeurtenissen werden door experts voor onmogelijk gehouden, waarbij werd gewaarschuwd voor een instorting van financiële markten als dit wel zou gebeuren. “Ze hadden niet alleen ongelijk over de twee verkiezingsuitslagen, maar ook over de reactie op de beurs”, aldus Smith: “de markten schoten omhoog”.

Maar zelfs een belegger die een gebeurtenis (zeg de impact van de coronacrisis op de economie) en daaropvolgende reactie op financiële markten (een snelle heftige koersdaling) helemaal goed heeft ingeschat, is nog niet verzekerd van extra rendement. Het volgende probleem is namelijk: op welk moment moeten de contanten die nauwelijks renderen weer naar de beurs gebracht worden? Niet zelden zijn de redenen waarom een belegger is uitgestapt nog lang actueel, terwijl beurzen alweer in de lift zitten.

Hersteldagen

In de coronacrisis daalde de S&P 500, de index met de grootste Amerikaanse bedrijven, bijvoorbeeld in korte tijd met 34 procent tot een dieptepunt op 23 maart 2020. Maar in de drie handelsdagen die volgden op het dieptepunt, schoot de index alweer met 18 procent de lucht in.

Terwijl het ergste nog moest komen – nog meer lockdowns, lege winkelstraten en een recessie – stond de beurs eind mei alweer 36 procent hoger, en zette de opmars ook daarna door.

De snelle koersstijgingen na corona zijn natuurlijk uitzonderlijk, maar het is een bekend fenomeen dat (extreme) koersstijgingen plaatsvinden in onrustige markten rondom het punt dat de bodem is bereikt. Een belegger die een paar sterke hersteldagen mist, ziet dit terug in een significant lager rendement, zo blijkt ook uit ons onderzoek.

Naast de paniekbelegger die na een jaar weer instapt, hebben we ook de rendementen van twee alternatieve paniekstrategieën becijferd. Belegger één stapt een half jaar na de koersval van 25 procent weer in op de beurs. De andere is angstiger en durft pas na twee jaar weer in aandelen te beleggen.

Het rendement van de belegger die snel weer instapt ligt op 7,1 procent, en dat is een stuk hoger dan van de beleggers die één (6 procent) of twee jaar (5,6 procent) niet in aandelen beleggen. “Tijd in de markt is vele malen belangrijker dan het timen van de markt”, is een andere beurswijsheid die al honderd jaar waar is.

Hobbelige route

De eindwaarde van een beleggingsstrategie is belangrijk, maar de weg ernaartoe is voor veel beleggers minstens zo belangrijk. Het risico van de drie strategieën kan beoordeeld worden door naar de beweeglijkheid van de jaarlijkse portefeuillerendementen te kijken, de standaarddeviatie.

Zoals te verwachten viel, zijn de rendementen van de buy-and-hold-strategie (standaarddeviatie op jaarbasis van 20 procent) volatieler dan van de paniekstrategie (17 procent).

De strategie om verliezen te beperken door verliezen af te kappen levert dus een lagere volatiliteit op dan de strategie waarbij de belegger niets doet. Maar omdat het rendement en de eindwaarde van de buy-and-hold-strategie substantieel hoger liggen, worden beleggers ruimschoots gecompenseerd voor dit risico. Uitschieters van het rendement naar boven zorgen bovendien voor een hogere standaarddeviatie, terwijl zulke koersbewegingen voor beleggers juist gunstig zijn.

Voor beleggers met een minder sterke maag is vooral de herweegstrategie interessant. Het rendement ligt hier hoger dan dat van de paniekstrategie (7 procent versus 6 procent), maar de beweeglijkheid van de portefeuillerendementen ligt een stuk lager (13,5 procent). Het obligatiedeel in de portefeuille werkt als veiligheidsklep. In het verleden was het vaak zo dat, als de aandelen een klap kregen, obligaties met een goede kredietstatus juist in waarde stegen.

Belangrijkste lessen

De buy-and-hold-portefeuille doet het aanzienlijk beter dan de paniekportefeuille. Niets doen is dus beter dan verkopen en later terugkopen. De buy-and-hold-strategie levert het hoogste rendement op, maar kent ook een wat hoger risico. De strategie pakte in het verleden goed uit, doordat beurzen snel opveerden na een crash.

Voor beleggers met een iets minder sterke maag is niet de paniekstrategie, maar de herweegstrategie de beste optie. Het aangename van herwegen is dat een belegger slechts één keer in het jaar tijd hoeft in te ruimen om de portefeuille te onderhouden. Die belegger maalt niet om wat er in de tussentijd gebeurt – euforie of paniek.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |