Na een decennium van bijna structurele omzetkrimp moet een nieuw kaartenplatform ervoor zorgen dat TomTom de weg omhoog weer vindt. De lauwe koersreactie op de bekendmaking van de plannen tijdens de Capital Markets Day verraadt dat beleggers hun bedenkingen hebben. Zij zijn nog niet vergeten dat TomTom al vaker beloften niet wist in te lossen.

Misschien wel het belangrijkste wat bestuursvoorzitter en oprichter Harold Goddijn beleggers te melden had tijdens de Capital Markets Day van TomTom was dat hij een substantiële vrije kasstroom in het vooruitzicht stelt en tot 2025 elk jaar (gemiddeld) 10 procent meer omzet wil halen. De lancering van een nieuw kaartenplatform medio 2023, waarmee gedetailleerdere kaarten kunnen worden gefabriceerd, moet voor een verbetering van de prestaties zorgen.

Afgaand op de lauwe koersreactie – een klein procentje in de plus aan het eind van de handelsdag – hebben beleggers hun bedenkingen over de haalbaarheid van de plannen die Goddijn op 2 november presenteerde.

Niet geleverde beloftes uit 2019

Mooie plannen hebben beleggers eerder gezien, bijvoorbeeld bij de vorige strategiedag van TomTom drie jaar geleden.

Het bedrijf zei destijds een jaarlijkse omzetgroei van 10 procent te willen halen uit de verkoop van kaarten aan autobouwers. Fabrikanten gebruiken die kaarten voor hun ingebouwde navigatiesystemen. De vrije kasstroom - het geld dat overblijft nadat het bedrijf de noodzakelijke investeringen heeft gedaan - moest op de middellange termijn oplopen tot meer dan 10 procent van de omzet.

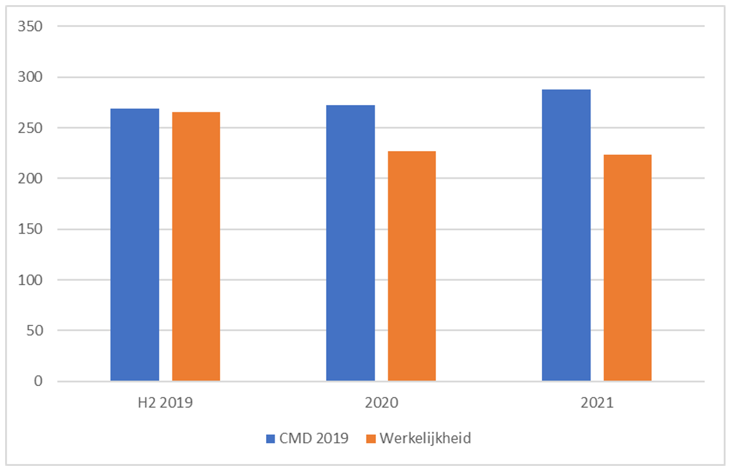

Om het verkoopdoel te halen, moest TomTom vorig jaar 288 miljoen euro omzet boeken uit het zogenaamde automotive segment. De teller bleef echter steken op 223 miljoen euro.

Omzet TomTom Automotive kaarten: resultaten blijven achter bij doelen (CMD)

Bron: TomTom

Waar ging het mis voor TomTom?

Het probleem met de kaartentak voor auto’s is dat het orderboek weinig meer is dan een schatting van de toekomstige omzet. De daadwerkelijke omzet voor TomTom is afhankelijk van het aantal auto’s dat met ingebouwd navigatiesysteem van de fabrieksband rolt. Zodra de autoproductie hapert, zoals bijvoorbeeld tijdens corona of vanwege chiptekorten, krijgt TomTom die tegenwind onmiddellijk voor de kiezen.

Door de fors lagere verkopen lukte het ook niet om de vrije kasstroom op te krikken naar meer dan 10 procent van de omzet, zoals het bedrijf had toegezegd tijdens de strategiedag van 2019.

Vorig jaar kwam die vrije kasstroom uit op minder dan 5 procent van de omzet en dit jaar verwacht het bedrijf zelfs een negatieve vrije kasstroom. Dus in plaats van een opgaande lijn naar “meer dan 10 procent” is nu nog sprake van een dalende vrije kasstroom.

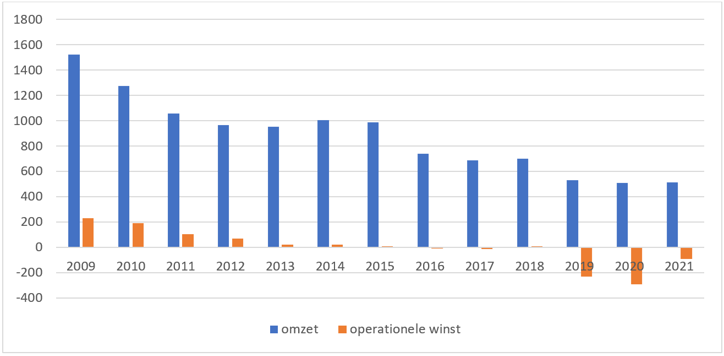

Tien jaar van krimp

Toegegeven, het is een beetje flauw om TomTom af te rekenen op doelen die het afgaf vóór de coronapandemie en in een tijd dat het woord inflatie nog weinig schrik aanjoeg. Maar kijkend naar het grotere plaatje luidt de conclusie toch dat TomTom het laatste decennium een verhaal van vrijwel permanente krimp is. Het opbouwen van een – steeds geavanceerdere – database met kaarten is een kostbare aangelegenheid. En het bedrijf slaagt er maar niet in een fatsoenlijk rendement te maken op de investeringen die hiervoor nodig zijn. Het bedrijf is al tien jaar op zoek naar nieuwe lucratievere verdienmodellen.

Omzet en EBIT staan structureel onder druk bij TomTom

Bron: Bloomberg

Strategiedag 2022

Terug naar vandaag. De uitgangspositie van TomTom lijkt nu iets beter dan in 2019. Het Automotive orderboek is dit jaar met een half miljard euro gegroeid naar 2,4 miljard euro (een order loopt wel een jaar of zeven). Dat is 50 procent hoger dan in 2019, dankzij flink wat recente nieuwe bestellingen van onder andere Opel, Hyundai en Kia.

Na de pandemiejaren zal TomTom waarschijnlijk nog meer inzicht willen krijgen in de productieplannen van de autofabrikanten waar het aan levert. Het doel van een omzet uit locatietechnologie van 600 miljoen in 2025 zal dus niet uit de lucht gegrepen zijn. Al blijven autoverkopen gevoelig voor de stand van de economie en is een recessie momenteel een reëel risico.

De achilleshiel van TomTom is dat door de relatief hoge vaste kosten zelfs bij een beperkte omzetdaling de winsten en kasstromen onevenredig hard kunnen dalen.

Kaarttechnologie

De verkoop van kaarten aan autobouwers is niet de enige tak van sport die TomTom bedrijft. Het verkoopt ook kaarttechnologie aan bedrijven als Uber en Apple.

Die markt voor levering aan andere bedrijven is volgens TomTom in totaal 2 miljard euro per jaar waard (TomTom heeft hierin een marktaandeel van 7 procent) en wordt gedomineerd door Google. Het risico van deze divisie, die dit jaar goed was voor 34 procent van de omzet, is dat klanten weinig loyaal lijken aan TomTom. Zo vertelde het bedrijf dat grote klant Apple het contract met TomTom afbouwt, wat de winst vanaf 2023 zal raken.

Het omzetdoel van 600 miljoen uit locatietechnologie (dat is exclusief omzet uit de consumententak) in 2025 leunt voor tenminste twee derde op de Automotivetak. Het resterende deel moet komen uit overige kaartenverkoop aan bedrijven.

Waardering TomTom

De grote vraag luidt natuurlijk hoe het aandeel gewaardeerd is ten opzichte van de vrije kasstroom die het in 2025 denkt te gaan halen.

Een omzet uit locatietechnologie van 600 miljoen euro vormt samen met de tanende omzet uit de navigatie-apparatuur - de kastjes met zuignap waar het ooit allemaal mee begon - een totale omzet van een slordige 650 miljoen euro. Uitgaande van een vrije kasstroommarge van 11 procent, komt de vrije kasstroom uit op circa 70 miljoen euro. Op de huidige beurswaarde van ruim een miljard euro is dat een vrije kasstroomrendement van ongeveer 7 procent.

Maar TomTom heeft momenteel ook een netto kaspositie van 330 miljoen euro. Als we die kaspositie in mindering brengen op die beurswaarde, stijgt het vrije kasstroomrendement naar ongeveer 10 procent. De vraag is of dat rendement voldoende is gegeven de risico’s van een investering in een klein technologiebedrijf dat opereert in een snel veranderende sector met zeer kapitaalkrachtige spelers (bijvoorbeeld Alphabet). Bovendien is niet helemaal uitgesloten dat TomTom ook nu de eigen prognoses niet kan waarmaken.

Ter illustratie: de door dataleverancier Bloomberg geraadpleegde analisten gingen er voor de Capital Markets Day nog vanuit dat TomTom in 2025 een vrije kasstroom zou behalen van zo’n 35 miljoen euro, circa de helft van wat het bedrijf beleggers nu voorspiegelt.

| Strategische ommezwaai: TomTom stopt met eigen kaarten maken |

|

• Het nieuwe kaartenplatform van TomTom leunt zwaar op een opensourceplatform dat OpenStreetMap (OSM) heet. OSM is een non-profit project dat wordt gevoed door vrijwilligers die hun GPS-data doorsturen en kent gelijkenissen met Wikipedia. De ommezwaai werd ingegeven doordat het bouwen en onderhouden van kaarten erg duur is en dat de kaarten van TomTom nauwelijks te onderscheiden zijn van die van andere kaartenmakers. • TomTom’s hoofd technologie noemt het bestaande model zelfs ‘onhoudbaar’. Het lijkt erop dat TomTom de handdoek in de ring gooit wat betreft het zelf bouwen van kaarten. Wat rest is een bedrijf dat een schakel vormt tussen sensordata die het ontvangt van derden (gps), openbare kaartinformatie, en primaire afnemers van kaarten, zoals autofabrikanten. • De eigen kaarten van TomTom werden juist als troefkaart gezien omdat het een hoge investering vergt om deze na te maken. Zo is er al vele jaren een bijna permanente overnamespeculatie rond TomTom. Die zou draaien om het intellectueel eigendom dat het bedrijf bezit. Die troefkaart van eigen kaarten raakt TomTom dus wellicht kwijt. • Het gevolg van het nieuwe model is uiteraard wel een lagere kostenbasis voor TomTom, maar het effect op de totale winst moet nog blijken. |