Met een mogelijke recessie in het vooruitzicht doemt de vraag op: zijn ING, Rabobank, en ABN Amro beter in staat om klappen op te vangen dan tijdens de kredietcrisis? Een beoordeling van de schokbestendigheid van het trio aan de hand van vijf variabelen.

Ondanks een negatief advies van de toezichthouder gaat ING voor 1,5 miljard euro aandelen inkopen. Voor de ervaren belegger levert dat wellicht een déjà-vu momentje op. In 2007 kocht ING voor miljarden aandelen in en niet veel later kwam de bank-verzekeraar in grote problemen. Zijn Nederlandse banken nu meer crisisbestendig dan 15 jaar geleden? Een vergelijking van de drie grootbanken toen en nu:

1. Gevoel voor verhoudingen

Het lijkt er op dat banken beter luisteren naar de toezichthouder dan in de periode voor de kredietcrisis. Zo bleek bijvoorbeeld tijdens de coronacrisis toen banken zich neerlegden bij het advies om geen dividend uit te keren.

Toch is er recent een discussie uitgebroken over de aandeleninkoop van ING. De parallel naar 2007 was snel getrokken. Destijds kondigde ING, op de vooravond van de kredietcrisis, aan dat het voor 5 miljard euro aan aandelen ging inkopen. Dat bedrag was echter veel hoger dan de 1,5 miljard euro die het nu wil uittrekken voor aandeleninkopen, helemaal in het licht van de veel hogere buffers.

Destijds ging het om 5 miljard euro op een eigen vermogen van 37 miljard euro (13,5 procent). Nu gaat het om een bedrag van 1,5 miljard euro op een eigen vermogen van ruim 51 miljard euro (2,9 procent).

Die 2,9 procent is daarmee zo bescheiden dat het waarschijnlijk weinig invloed heeft ten tijde van een crisis.

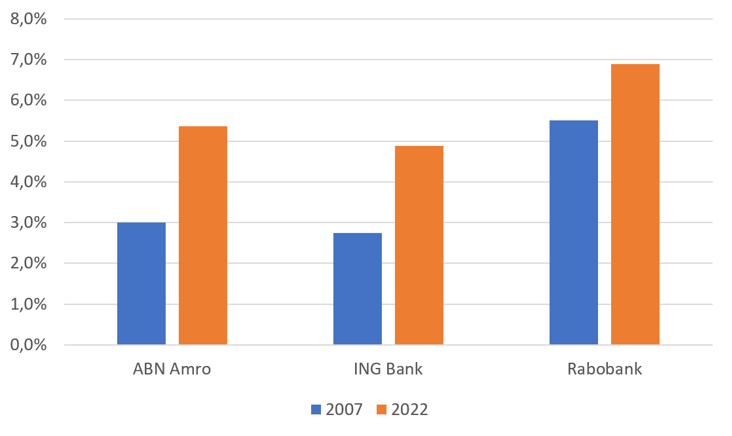

2. Kapitaalpositie beter dan voorheen

Een van de belangrijkste lessen na de kredietcrisis was dat banken wel erg weinig eigen vermogen hadden ten opzichte van hun balans (solvabiliteitsratio). ING en ABN Amro zaten in 2007 bijvoorbeeld op 3 procent. Als banken dan een procentje van de uitstaande leningen niet terugkrijgen, kunnen zij al in problemen komen. De toezichthouder heeft sindsdien de kapitaaleisen flink aangescherpt en de banken hebben hier gehoor aan gegeven.

De solvabiliteit van ABN Amro en ING is bijna verdubbeld. Bij Rabobank is de verbetering van de buffer weliswaar kleiner, maar die bank stond er in 2007 ook verreweg het beste voor. Rabobank had – in tegenstelling tot ABN Amro en ING – dan ook geen staatssteun nodig tijdens de kredietcrisis in 2008/2009. Ook nu nog is de buffer van Rabobank het hoogst.

Banken houden meer eigen vermogen aan

Eigen vermogen als percentage van balanstotaal Bron: verslagen van banken 2007 en meest recente kwartaalverslagen. Voor ING is in 2022 het groepsvermogen gebruikt.

Toch moet er bij gezegd worden dat ING Groep er hier relatief slechter voor staat dan Rabobank en ABN Amro. Het eigen vermogen bedraagt 52 miljard euro tegenover de reusachtige balans van 1059 miljard euro. Het bufferpercentage van 4,88 procent is lager dan van de andere twee banken. En hierin is nog niet in meegenomen dat de bank voor anderhalf miljard euro aandelen gaat inkopen, waardoor de solvabiliteit verder zou zakken naar 4,74 procent.

Daarnaast is de CET1-ratio (kernkapitaal ratio) van ING het laagst van de drie banken. Deze ratio houdt rekening met het risicoprofiel van de uitstaande leningen; zo hoeft voor een staatsobligatie niet of nauwelijks kapitaal te worden aangehouden. Na de aandeleninkoop zal deze ratio 14,3 procent bedragen voor ING. Dat is echter nog wel ruim 2 procentpunt boven de minimale kapitaaleis van DNB, die voor ING Groep een CET1-ratio van 12,2 procent is.

3. Kwaliteit van de balansen ING en ABN Amro verbeterd

De kwaliteit van de leningenportefeuille van ING en ABN Amro lijkt in 15 jaar tijd sterk verbeterd. Het aandeel hypotheken op de balans van ABN Amro en van ING is gestegen van respectievelijk 26 en 52 procent naar 58 procent (bij ING is dat inclusief commerciële hypotheken). Ondertussen is ook de verhouding tussen onderpand (waarde woning) en de omvang van de lening verbeterd. Zo is de aflossingsvrije hypotheek in Nederland passé.

ABN Amro wist afgelopen kwartaal trots te melden dat een stresstest van de eigen portefeuille liet zien dat na een 20-procent daling van de huizenprijzen slechts circa 11 procent van de hypotheken onder water zou staan. Ter vergelijking: in 2013 stond 36 procent van de hypotheken op de balans van ABN Amro onder water.

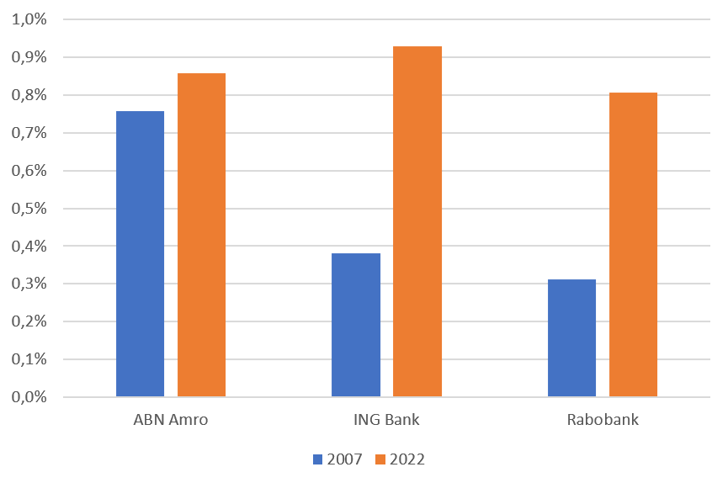

Ten tweede zijn de voorzieningen voor slechte leningen vandaag hoger dan in 2007. Dat is positief omdat deze voorzieningen een spreekwoordelijk stootkussen zijn bovenop het eigen vermogen.

Banken maken doorlopend inschattingen van de bedragen die ze mogelijk kunnen kwijtraken doordat klanten in gebreke blijven. De bank legt hiervoor geld opzij in een stroppenpot.

Een hoge post voorzieningen kan positief uitgelegd worden in de zin dat er veel ruimte is om tegenvallers op te vangen, maar ook negatief omdat de bank dan hogere verliezen verwacht. In ieder geval zitten de stroppenpotten van de drie banken nu aanzienlijk voller dan in 2007, terwijl de meeste economen nu uitgaan van een milde recessie.

Banken zijn beter voorbereid op slechte tijden

Voorzieningen voor slechte leningen als percentage van leningenboek. Bron: verslagen bedrijven, berekeningen VEB.

Bij ABN Amro is de stijging van de buffer het kleinst, maar dat is ook een logisch gevolg van de sterk gestegen woninghypothekenportefeuille waar relatief lage voorzieningen op worden genomen. De historie laat zien dat woningbezitters ook in moeilijkere tijden de hypotheek blijven betalen.

Waar de kwaliteit van de balans steeg bij ING en ABN Amro, was dat niet het geval bij Rabobank. Terwijl in 2007 nog 65 procent van het leningenboek uit hypotheken bestond, is dat gedaald naar 44 procent. De activa zijn opgeschoven richting bedrijfsleningen die over het algemeen als meer risicovol worden gezien. Daarbij is de sector Food & Agri goed voor 26 procent van het leningenboek. Dat is een hoge concentratie in één sector en dat geeft extra risico. Denk bijvoorbeeld aan de blootstelling aan glastuinbouwbedrijven die als gevolg van de hoge gasprijzen nauwelijks het hoofd boven water kunnen houden.

Tot slot is het vermelden waard dat de genoemde hypothekenportefeuille van ABN Amro vrijwel exclusief uit Nederlandse hypotheken bestaat. Dat betekent een behoorlijk concentratierisico. Bij ING ligt dat risico een stuk lager omdat ING ook in België en Duitsland hypotheken verstrekt. Zo kunnen extreme dalingen op de Nederlandse huizenmarkt grotere gevolgen hebben voor ABN Amro dan voor ING of Rabobank.

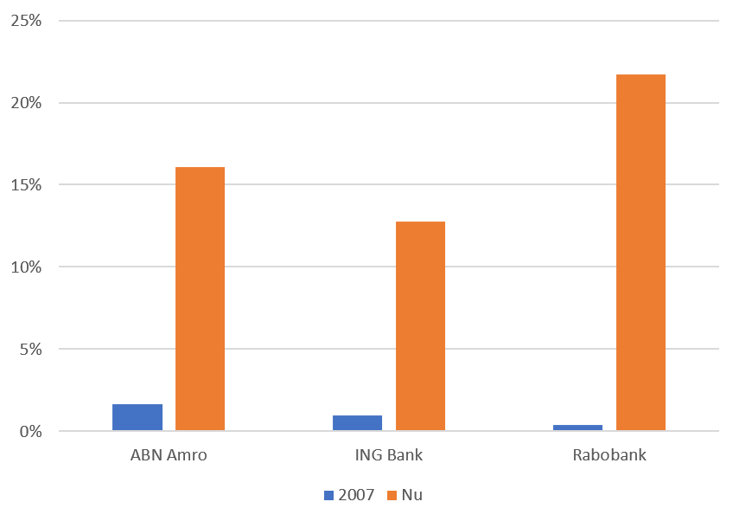

4. Meer liquiditeit

Een vierde verbetering is dat banken minder aan elkaar uitlenen en meer geld stallen bij de centrale bank dan voorheen. Dit verkleint het besmettingsgevaar in het bankenstelsel.

Tijdens de kredietcrisis ontstond het probleem dat veel (Nederlandse) banken met kortlopende leningen (van andere banken) gefinancierd waren. Als er iets lijkt mis te gaan bij een bank, kunnen andere banken daar snel hun geld weghalen (en dat gebeurde toen ook). Enige twijfel over de solvabiliteit kon destijds razendsnel een liquiditeitscrisis veroorzaken.

Met de kennis van nu was die hoge mate van verwevenheid een breekbaar evenwicht. Nu is dat minder relevant, omdat Nederlandse banken nog maar voor maar een paar procent van hun balans van andere commerciële banken lenen.

Een andere verbetering is dat een veel groter deel van de doorsnee bankbalans bestaat uit kasmiddelen en reserves gestald bij de ECB. In 2007 stalden banken nauwelijks liquiditeit bij de centrale bank.

Banken zwemmen in liquiditeit

Contanten en saldo gestald bij de centrale bank als percentage van balans. Bron: meest recente verslagen banken.

Deze hoge posten van liquide middelen van ruim meer dan 10 procent geven andere partijen het vertrouwen dat deze banken rekeninghouders of andere banken altijd direct kunnen terugbetalen, ook als veel klanten tegelijk hun spaargeld opnemen.

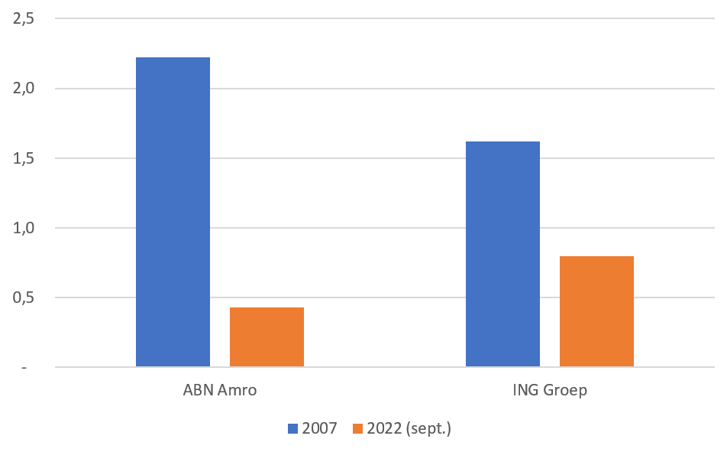

5. Veel lagere waardering

Het bankentrio oogt dus een stuk beter bestand tegen een recessie dan in 2007. Een laatste vorm van comfort voor beleggers is dat de waarderingen van banken fors zijn gezakt ten opzichte van 2007.

De prijs/boekwaarde, een veelgebruikte maatstaf voor de waardering van banken, is gehalveerd bij ING Groep tot 0,8 keer en bijna gedecimeerd bij ABN Amro tot 0,45 keer. Een nuance is wel dat de waardering van ING in 2007 een onzuivere vergelijking betreft omdat onder andere de verzekeraar NN Group toen onderdeel van dit concern was.

Prijs/boekwaarde gekelderd

Bron: Jaarverslagen ING Groep, ABN Amro 2007 en Q3 2022 rapportages. Rabobank is niet meegenomen omdat dit bedrijf geen aandelen maar certificaten heeft uitstaan.

De verklaring voor de lagere waardering ligt voor een groot deel in het feit dat de winsten ongeveer gelijk zijn aan die van 2007, terwijl het eigen vermogen is verdubbeld. Dat hogere eigen vermogen komt doordat banken meer kapitaal (moeten) aanhouden. Daardoor is over de gehele linie het rendement op eigen vermogen (ROE) substantieel gedaald. Het lagere rendement op eigen vermogen vertaalt zich in een fors lagere waardering voor de aandelen.

Wel moet gezegd worden dat het rendement op het balanstotaal (Return on Assets) niet of nauwelijks is aangetast ten opzichte van 2007. Het lagere rendement voor aandeelhouders is dus voornamelijk het gevolg van het feit dat de buffers nu een stuk hoger (moeten) liggen. Het lagere risicoprofiel als gevolg hiervan zou in theorie de waardering weer ten goede moeten komen.

Uit alle beschikbare data blijkt dat de Nederlandse banken nu meer klappen kunnen opvangen dan in 2007. De vraag of daarmee de buffers hoog genoeg zijn voor de volgende crisis, kunnen we echter niet beantwoorden. Banken blijven namelijk fundamenteel risicovolle bedrijven met weinig eigen vermogen ten opzichte van het balanstotaal. Beleggers beseffen dat nu en wellicht verklaart dat waarom de waarderingen van banken structureel lager liggen dan voor de kredietcrisis.