De belegger die weleens ongedekte opties schrijft, oftewel verkoopt, heeft bij zijn bank of broker te maken met een marginverplichting, kortweg margin. Bij een geschreven optie heeft de belegger de verplichting om, indien de optiehouder de optie uitoefent, aandelen te kopen of te leveren.

Bij beleggen kan heel wat cijferwerk komen kijken. Wat is de wereld achter de gebruikte kengetallen, maatstaven en ratio’s en wat kun je er als belegger mee? De VEB geeft uitleg en verklaart de zin en de onzin. Deze keer: margin

De margin is een vorm van zekerheid die de bank vraagt. Dit kan in de vorm van kasgeld op de beleggersrekening zijn, maar ook effectenposities kunnen hiervoor soms in aanmerking komen. Die leveren immers bij verkoop ook geld op.

Een margin is zowel relevant bij geschreven callopties als put-opties. De details van de marginverplichting kunnen verschillen per type optie en partij, en kunnen veranderen door de tijd heen. Niettemin is het belangrijk om te weten waar de berekening van de margin op gebaseerd is en waar deze voor dient.

Callopties

Een calloptie kan een belegger gedekt schrijven. Dat betekent dat hij zelf de aandelen in bezit heeft, die de verkochte calloptie afdekken. De geschreven optie zorgt namelijk voor een verplichting om aandelen tegen de uitoefenprijs te leveren. Dit zal gebeuren als de optiekoper hier voordeel bij heeft, dus als de koers boven die uitoefenprijs ligt.

Wie de onderliggende aandelen van een geschreven call in bezit heeft, kan altijd aan deze plicht voldoen. Desondanks vereisen sommige brokers dat een belegger de ontvangen optiepremie cash aanhoudt op de rekening.

Wanneer de optieschrijver de aandelen niet in bezit heeft, is er sprake van een flink risico. Er kan een situatie ontstaan waarin hij wordt aangewezen voor de call-optie (een assignment) en dus de aandelen moet leveren, maar deze eerst moet kopen op de beurs. Bij een calloptie zal dit gebeuren als de beurskoers hoger is dan de uitoefenprijs van de optie. Het verschil is een verlies voor de schrijver.

Omdat de koers van een aandeel geen bovengrens heeft, is dit verlies theoretisch onbeperkt. De bank wil hiervoor een bescherming hebben, zodat de belegger ook in slechte gevallen in staat is om de aandelen te kopen en te leveren aan degene die de optie uitoefent. Dat is de marginverplichting.

Putopties

In het geval van een putoptie kan de belegger die de optie schrijft, worden aangewezen om de aandelen te kopen tegen de uitoefenprijs. Die aandelen kan hij daarna eventueel weer verkopen op de beurs, maar voor een lagere koers.

De margin moet een mogelijk verlies op de optie afdekken. De koers kan niet verder dalen dan nul, dus het maximale verlies is bij een putoptie gelijk aan de uitoefenprijs. Wel is er een afnameverplichting (verplichting om de onderliggende waarde tegen de uitoefenprijs te kopen) die groter kan zijn dan de margin. Bij grote koersdalingen levert ook dit een flink risico op.

Hoogte margin

De hoogte van de marginverplichting is afhankelijk van een aantal factoren, waaronder de volatiliteit van de onderliggende aandelen (beweeglijkheid) en natuurlijk de koers van de aandelen ten opzichte van de uitoefenprijs.

Er is een wettelijke marginverplichting, die marktpartijen beschermt tegen het risico dat een belegger zijn schulden niet nakomt. Tegelijkertijd beschermt de margin de belegger zelf tegen het ontstaan van schulden en het gedwongen sluiten van posities.

Hoe een bank of broker de margin moet berekenen, is niet vastgesteld in de wet. Zij hebben veel vrijheid om deze zelf vast te stellen. ABN Amro hanteert voor callopties bijvoorbeeld de volgende formule:

Margin = 2 x [premie + volatiliteitspercentage x (2 x prijs onderliggende waarde – uitoefenprijs)] x contractgrootte waarbij het dikgedrukte deel minimaal gelijk is aan de onderliggende waarde.

De margin bestaat dus minimaal uit twee keer de premie, oftewel de prijs van de optie. Deze is daarnaast afhankelijk van de volatiliteit (de beweeglijkheid) van de onderliggende waarde. Bij een hogere volatiliteit is het risico groter dat de optie (verder) in-the-money komt en dus een (grotere) verplichting ontstaat voor de schrijver.

De koers van een aandeel kan hard op en neer gaan, en daarmee verandert de marginverplichting voortdurend. Het is in ieder geval niet aan te raden om de minimaal vereiste dekking aan te houden; dan kan snel een tekort ontstaan.

Margin call

Banken en brokers hanteren een zogenoemde tekortenprocedure als de dekkingswaarde op de rekening onder de marginverplichting uitkomt. Er ontstaat dan een margin-tekort. De bank moet de belegger dan informeren dat er een tekort is en de belegger dient dat zo snel mogelijk aan te vullen.

Vaak staat in de algemene voorwaarden uitgewerkt hoe de bank of broker dit doet. Als de aangehouden margin te laag wordt, treedt een tekortenprocedure in werking. De broker geeft aan de belegger een bepaalde termijn om geld bij te storten via een zogenoemde margin call. De maximale termijn hiervoor is vijf dagen. Brokers hanteren vaak zelf een veel beperktere termijn; die kan zo kort zijn als één uur. Een tekort kan zelfs leiden tot het direct sluiten van een positie.

Hoe verder het tekort oploopt, hoe eerder een broker doorgaans tot actie zal overgaan. Een ingreep in de portefeuille om een tekort aan te vullen, kan en mag een bank zomaar uitvoeren als u niet tijdig zelf ingrijpt. Klachteninstituut Kifid heeft op haar website een kennisdossier: Ik moet van de bank met spoed het dekkingstekort op mijn beleggingsrekening aanzuiveren, wat nu? over rechten en plichten van een belegger.

Effecten in de portefeuille kunnen soms dienen als margin, maar doorgaans wel tegen een bepaalde korting ten opzichte van de actuele koers. Bij een gedwongen verkoop om aan de optieverplichting te voldoen, is de opbrengst immers erg onzeker, vooral bij effecten waarvan de koers sterk fluctueert.

Hoe werkt dit in de praktijk? Voorbeeld call: DSM

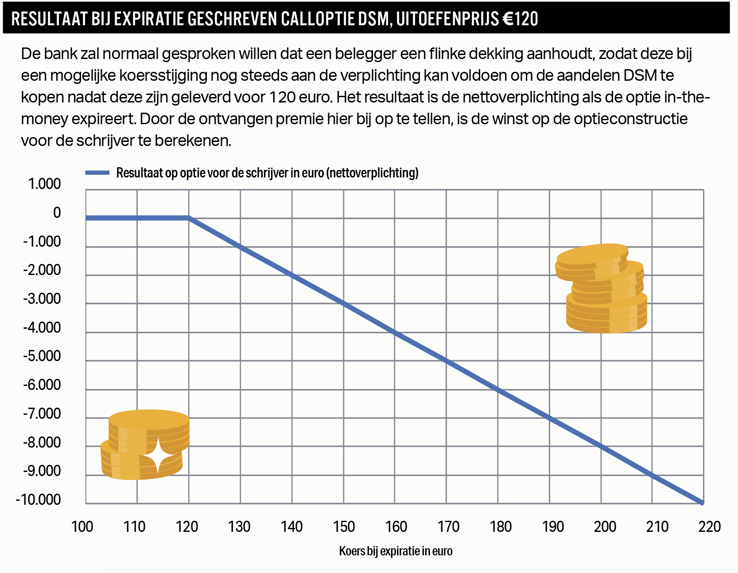

Een geschreven calloptie om de situatie die kan ontstaan te illustreren. De koers van het aandeel DSM is 122,40 euro. Een belegger heeft de aandelen niet in bezit en schrijft een calloptie op 120 euro die expireert in maart. Een optiecontract heeft betrekking op 100 aandelen: de optiekoper, aan de andere kant van de transactie, kan dus 100 aandelen kopen voor 12.000 euro door de optie uit te oefenen.

De calloptie heeft 2,40 euro intrinsieke waarde per aandeel. De premie bedraagt 7,50 euro, dus 750 euro per optiecontract. Er zit tijdswaarde in de optie, waarvan de hoogte vooral afhankelijk is van de beweeglijkheid van het aandeel en de looptijd. Als optieschrijver ontvangt u de premie die boven de intrinsieke waarde ligt.

De margin zal een stuk hoger zijn dan de premie die nodig is zodat de optie kan worden teruggekocht (gesloten). De broker wil een veiligheidsmarge hebben. Gedurende de looptijd van de optie moet een belegger altijd genoeg middelen aanhouden op zijn rekening om (ruim) aan de verplichtingen te kunnen voldoen. Gebeurt dat niet, dan zal de optie al eerder worden gesloten. Dat kan zelfs leiden tot een restschuld.

Wat kan er gebeuren in een slecht geval? Stijgt de koers van DSM bijvoorbeeld tot 150 euro bij de expiratie, dan dient u als calloptie-verkoper 100 aandelen te leveren tegen 12.000 euro terwijl u de aandelen op de beurs moet kopen voor 15.000 euro. Dat betekent een 'verlies' van 3.000 euro. Voor het moment van expiratie zal de optieprijs en dus de vereiste margin al zijn opgelopen met de koers.

Voorbeeld put: ASML

Stel dat het aandeel ASML een koers heeft van 600 euro. Een belegger kan een put schrijven op 580 euro, als hij denkt dat de koers zal stijgen of niet ver van zijn plek zal komen. Dan strijkt hij de premie op. Die premie is 49 euro, dus 4.900 euro per contract, voor een in maart expirerende optie. Die premie biedt enige dekking voor de verplichting, maar er zal bij een redelijk volatiel aandeel als ASML een veel grotere margin worden verlangd.

Als ASML bij expiratie onder de 580 euro noteert, kan de optieschrijver worden aangewezen om de aandelen te kopen voor die uitoefenprijs. Dat betekent een behoorlijke afnameverplichting van 58.000 euro. Natuurlijk kan de belegger de aandelen verkopen, maar dat kan meestal niet direct. De prijs die moet worden betaald bij assignment kan de marginverplichting overstijgen. Ook daarmee moet een optieverkoper rekening houden.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |