Dankzij de hogere rente en strenge kostenbeheersing heeft ABN Amro de winst flink opgevoerd. Het operationeel resultaat bereikt zelfs het hoogste niveau sinds het uitbreken van de pandemie. Dit geeft de ruimte om het dividend te verhogen en de aandeleninkoop uit te breiden naar 500 miljoen euro.

Waar ING vorige week beleggers teleurstelde door geen nieuw inkoopprogramma aan te kondigen en het dividend te verlagen, verraste ABN Amro eens een keer in positieve zin.

De bank kondigde een inkoopprogramma aan van 500 miljoen euro en verhoogde het slotdividend naar 67 eurocent per aandeel (was vorig jaar 61 cent). De eerste 250 miljoen euro van het inkoopprogramma werd vorig kwartaal al aangekondigd, maar toen wachtte de bank nog op deelname van de Staat der Nederlanden. Dat groene licht is er nu, waarmee voorkomen wordt dat het belang van de Staat boven de (al hoge) 56,3 procent uitkomt.

Ruimte voor dividend en aandeleninkoop

Bij elkaar opgeteld zijn het slotdividend en de aandeleninkoop van ABN Amro 1,1 miljard euro, oftewel 1,23 euro per aandeel. De bank kan geld teruggeven doordat de kapitaalpositie goed is. De kernkapitaalratio (CET1-ratio, zie kader) bedroeg 15,2 procent, ver boven de minimumeis van de toezichthouder van 9,7 procent. Het slotdividend en de aandeleninkoop zijn daarin al verrekend.

Op basis van de ruime kapitaalbuffer hoeft het terugkoopfeestje niet voorbij te zijn na het vandaag aangekondigde inkoopprogramma van een half miljard euro. De bank neemt zich voor om te blijven inkopen zolang de CET1-ratio boven de 15 procent ligt.

Pad naar winstgevendheid

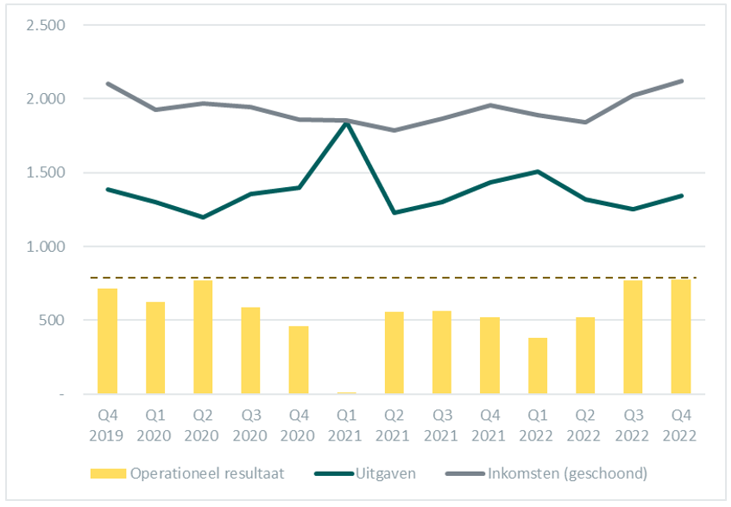

ABN Amro is op de beurs na de vierdekwartaalcijfers een uitblinker, met een fors hogere omzet en lagere kosten dan door analisten werd verwacht. De kosten liggen zelfs lager dan in het vierde kwartaal van 2019, terwijl de inkomsten hoger liggen. Het is een belangrijke mijlpaal, want de bank had het moeilijk als gevolg van de pandemie en bleef fors achter bij de prestaties van concurrent ING.

ABN Amro is winstdaling pandemie te boven

Bron: ABN Amro, berekeningen VEB. Bedragen in miljoenen euro’s, exclusief belastingen en voorzieningen voor slechte leningen. Inkomsten zijn geschoond voor grote (eenmalige) posten, zoals de TLTRO.

Een ander positief signaal is dat de bank in de afgelopen drie jaar de commissie-inkomsten structureel wist op te voeren. Ondertussen zitten de rentebaten dankzij de stijgende rente ook weer in de lift. Vooral de rentemarge (net interest margin) loopt aardig op, mede doordat de rente voor spaarders maar langzaam mee omhoog gaat.

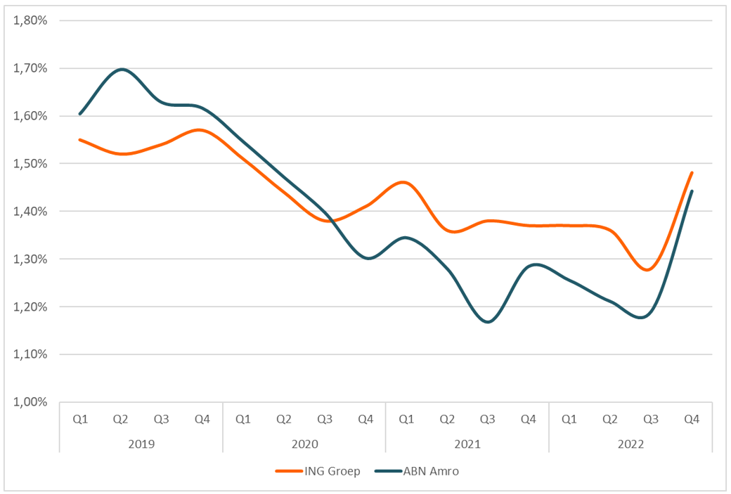

ABN Amro hoeft niet hard te concurreren om deposito’s, omdat de spaarrekeningen vol blijven terwijl het leningenboek wat terugloopt. In 2022 steeg de verhouding tussen spaartegoeden en uitstaande leningen zelfs. Bij ING gebeurde hetzelfde, maar wel wat minder sterk.

Ondertussen verdient ABN Amro meer op geld dat wordt uitgeleend. En na de renteverhoging uit Frankfurt komt er ook meer rente binnen op het geld dat bij de ECB wordt gestald. Daarnaast wist de bank het afgelopen kwartaal geld te besparen op het tegengaan van witwassen. Er hoefden minder externe medewerkers ingehuurd te worden en dat was te merken. Bij de consumentenbank daalden de kosten met 8 procent ten opzichte van een jaar eerder.

Het gat tussen de rentemarge van ING en ABN Amro dat tijdens de pandemie ontstond, lijkt laatstgenoemde nu te dichten.

Rentemarge ABN Amro loopt in op ING

Bron: data ING en ABN Amro. Q4 2022 is geschoond voor TLTRO impact.

Vooruitblik

ABN Amro gaf bij de presentatie van de jaarcijfers aan dat het verwacht het kostenniveau in 2023 stabiel te houden op 5,3 miljard euro. Dat is een flinke meevaller in tijden van hoge inflatie. De bank waarschuwt wel dat het in de huidige omgeving uitdagender is geworden om het kostendoel van 4,7 miljard euro in 2024 te behalen, al houdt het daar wel aan vast.

Het laaghouden van de kosten is cruciaal, omdat alle extra inkomsten van de hogere rentebaten dan direct doorstromen naar de operationele winst. Als de inkomsten van het afgelopen kwartaal zich in 2023 doorzetten, het kostenniveau gelijk blijft, en de voorzieningen voor slechte leningen terug opveren naar het niveau van 2019, komt de winst per aandeel in 2023 al uit op 1,80 euro.

Een aanlokkelijk perspectief. Al is er wel een disclaimer: de voorzieningen zouden flink hoger kunnen uitpakken als de door velen verwachte recessie zich vormgeeft. Analisten hielden rekening met een stevigere voorziening voor slechte leningen, maar de bank zelf maakt zich daar dus minder zorgen om. Dit werd ondersteund door de visie van de economen van ABN Amro en lage (daadwerkelijke) wanbetalingen op het leningenboek.

De bank nam lagere voorzieningen op hypotheken en bedrijfsleningen (de belangrijkste categorie) ten opzichte van een jaar geleden. ABN Amro merkt dat het goed gaat met de klant; het is nu de vraag of dat in 2023 doorzet. Als dat inderdaad zo is, komt de bank een stuk dichter bij de winst per aandeel van 2,07 euro die het in 2019 boekte. Beleggers lopen daarop vooruit, want na de stijging van ruim 11 procent op de kwartaalcijfers van woensdag, is het aandeel terug op de koers van eind 2019.

| CET1-kapitaal |

|

Europese banken staan onder streng toezicht van de ECB en andere toezichthouders. Een van de belangrijkste regels die banken opgelegd krijgen, is de kapitaaleis. Ze moeten een bepaald percentage eigen vermogen aanhouden ten opzichte van hun risico-gewogen activa. Voor de grote banken ligt dat percentage meestal tussen de 10 en 12 procent. Banken moeten dus een bepaalde minimale hoeveelheid eigen vermogen aanhouden om te voldoen aan de vereisten. Niet al het eigen vermogen komt in aanmerking. Bijvoorbeeld goodwill en het uit te keren dividend tellen niet mee. Het gaat dus om tastbaar eigen vermogen dat in de toekomst nog gebruikt kan worden om dividend uit te keren. Dit vermogen heet Common Equity Tier 1-kapitaal (CET1-kapitaal). Tegenover dat kapitaal staan bezittingen (vooral leningen): de activa. Wederom doet de toezichthouder daar een aanpassing op. Een MKB-lening kent een hoger risicoprofiel (en hogere weging) dan een staatsobligatie of tegoeden die bij de centrale bank uitstaan. Zo dient een bank voor elke type bezitting een andere hoeveelheid kapitaal aan te houden. De aangepaste activa heten de risicogewogen activa, afgekort als RWA. Het delen van de CET1 door de RWA geeft de CET1-ratio. Die laat zien hoe goed een bank gekapitaliseerd is. Een hogere ratio is altijd beter dan een lage. Voor ABN Amro heeft de toezichthouder de minimale drempel op 9,7 procent gelegd, de bank mikt zelf op 13 procent en zat eind 2022 op 15,2 procent. |